双登股份,港股新股机制B的回拨10%,数据中心储能第一股——(06960.HK)2025年08月新股分析

保荐人:中国国际金融香港证券有限公司 华泰金融控股(香港)有限公司 建银国际金融有限公司

招股价格:14.51港元一口价

集资额:8.50亿港元

总市值:60.48亿港元

H股市值:20.61亿港元

每手股数 500股

入场费 7328.17港元

招股日期 2025年08月18日—2025年08月21日

暗盘时间:2025年08月25日

上市日期 2025年08月26日(星期二)

招股总数 5855.70万股H股

国际配售 5270.10万股H股,约占 90.00%

公开发售 585.60万股H股,约占10.00%

计息天数:1天

稳价人 中金

发行比例 14.05%

市盈率 16.05

公司简介:

双登股份是大数据及通信领域能源存储业务的领先公司。公司专注于设计、研发、制造和销售储能电池及系统。截至二零二四年十二月三十一日,公司服务了五家全球十大通信运营商及设备商、近30%全球百大通信运营商及设备商、以及中国五大通信运营商及设备商。公司服务中国十大自有数据中心企业的80%,以及中国十大第三方数据中心企业的90%。于二零二二年、二零二三年及二零二四年,公司服务五大客户的平均时长超过十年。根据弗若斯特沙利文的数据,于二零二四年,公司在全球通信及数据中心储能电池供应商中出货量排名第一,市占率达11.1%。根据弗若斯特沙利文,以新增装机容量计算,于二零二四年公司在全球储能电池供应商中排名第十二,市场份额达到2.5%。

公司主要产品为铅酸储能电池产品(含系统)及锂离子储能电池产品(含系统),广泛应用于通信基站储能、数据中心储能、户用储能及电力储能等领域。

截至2024年12月31日止3个年度2022、2023、2024及2024、2025年前5个月:

双登股份收入分别约为人民币40.72亿元、42.60亿元、44.99亿元、13.94亿元及18.67亿元,年复合增长率为5.10%;

毛利分别约为人民币6.90亿元、8.67亿元、7.51亿元、2.75亿元及2.79亿元,年复合增长率为4.35%;

净利润分别约为人民币2.81亿元、3.85亿元、3.53亿元、1.40亿元及1.27亿元,年复合增长率为12.13%;

毛利率分别约为16.93%、20.35%、16.69%、19.73%及14.92%;

净利率分别约为6.90%、9.04%、7.85%、10.02%及6.79%。

还是个赚钱的公司。

来源:LiveReport大数据

过去三年公司收入呈现稳定增长,2024年、2025年前5个月毛利率、净利率持续下滑,主要源于2024年、2025年前五个月锂离子电池平均售价持续下跌,由2022年的948.3元/千瓦时跌到2025年的595.1元/千瓦时。

截至2025年5月31日,公司经营现金流达3.76亿元,账上现金6.17亿元。

这票基本面啥的都不重要,重要的是执行了机制b的回拨10%,机制B则是引入新选项,要求发行人先选定公开认购部分的比例,该比例下限为发售股份的 10%,且无回拨机制。

在银诺医药的案例中,由于公开配售部分仅有10%,但市场热情高涨,公开配售部分超购约5300倍,因此无论是甲组还是乙组,散户投资者都需要抽签。初始股份分配通常为公开发售(散户)占10%+国际配售(机构)占90%!

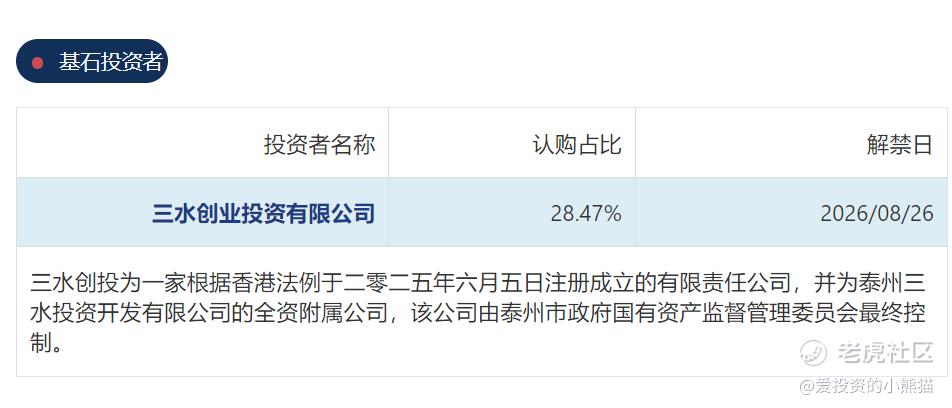

二、基石投资者

基石投资者只有1家,认购占比28.47%,泰州国资委投的项目。

共有7家承销商

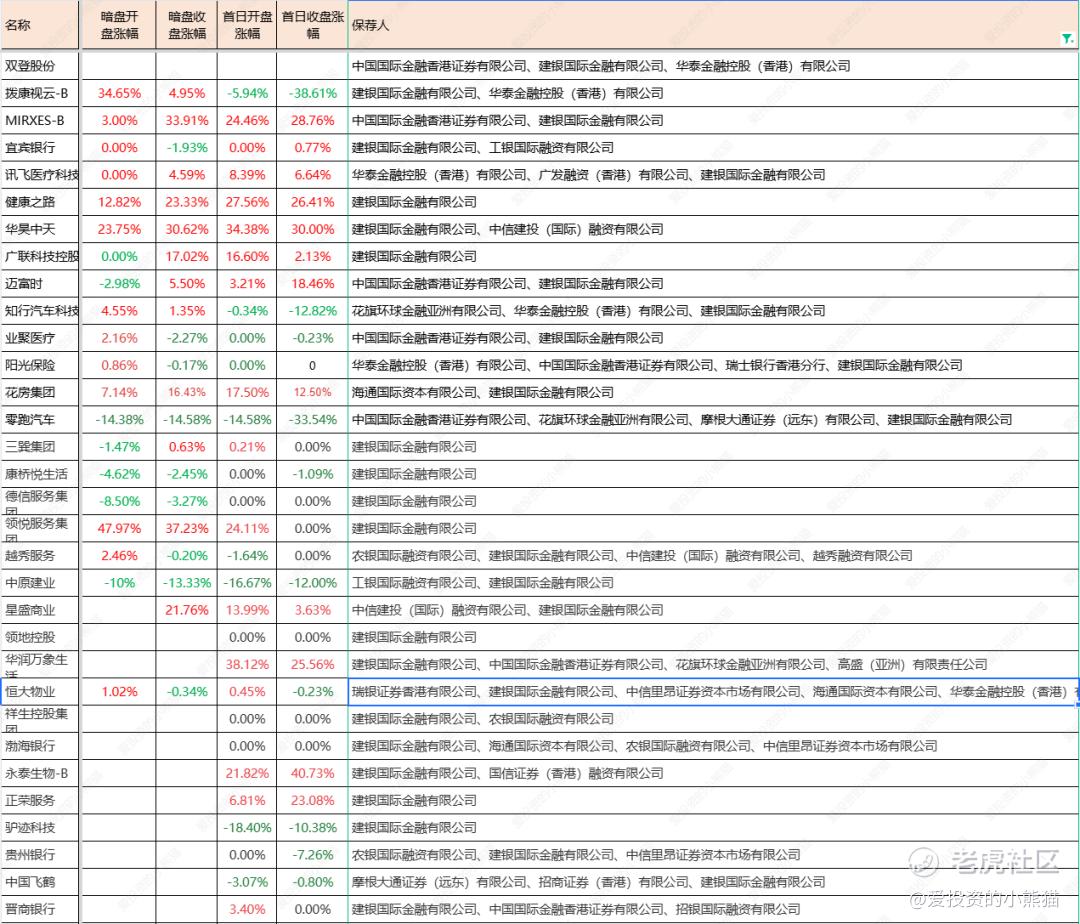

保荐人历史业绩:

中国国际金融香港证券有限公司

华泰金融控股(香港)有限公司

建银国际金融有限公司

2.中签率和新股分析

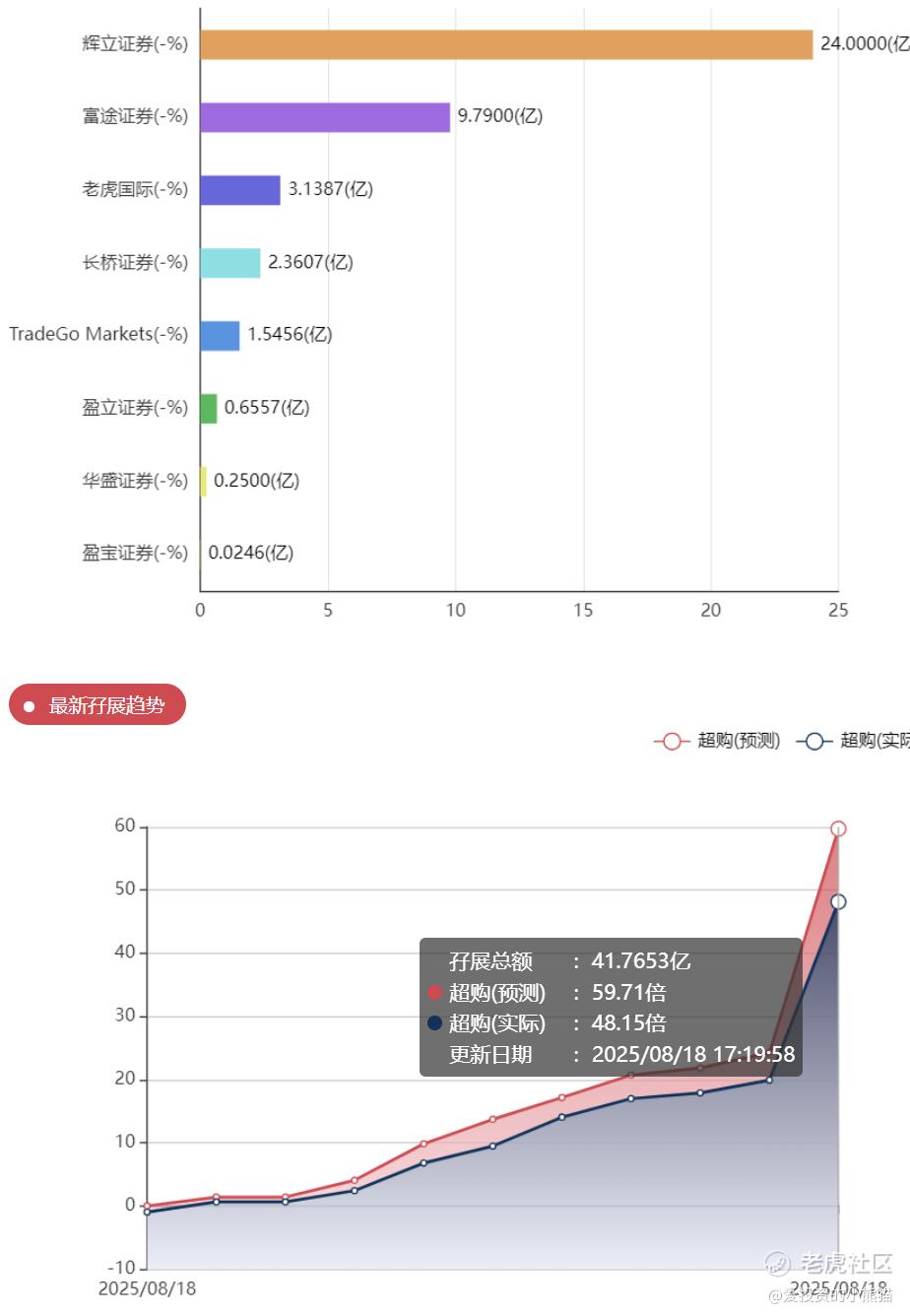

(来自AIPO)

目前展现的孖展已超购50倍,反正现在没有回拨机制了

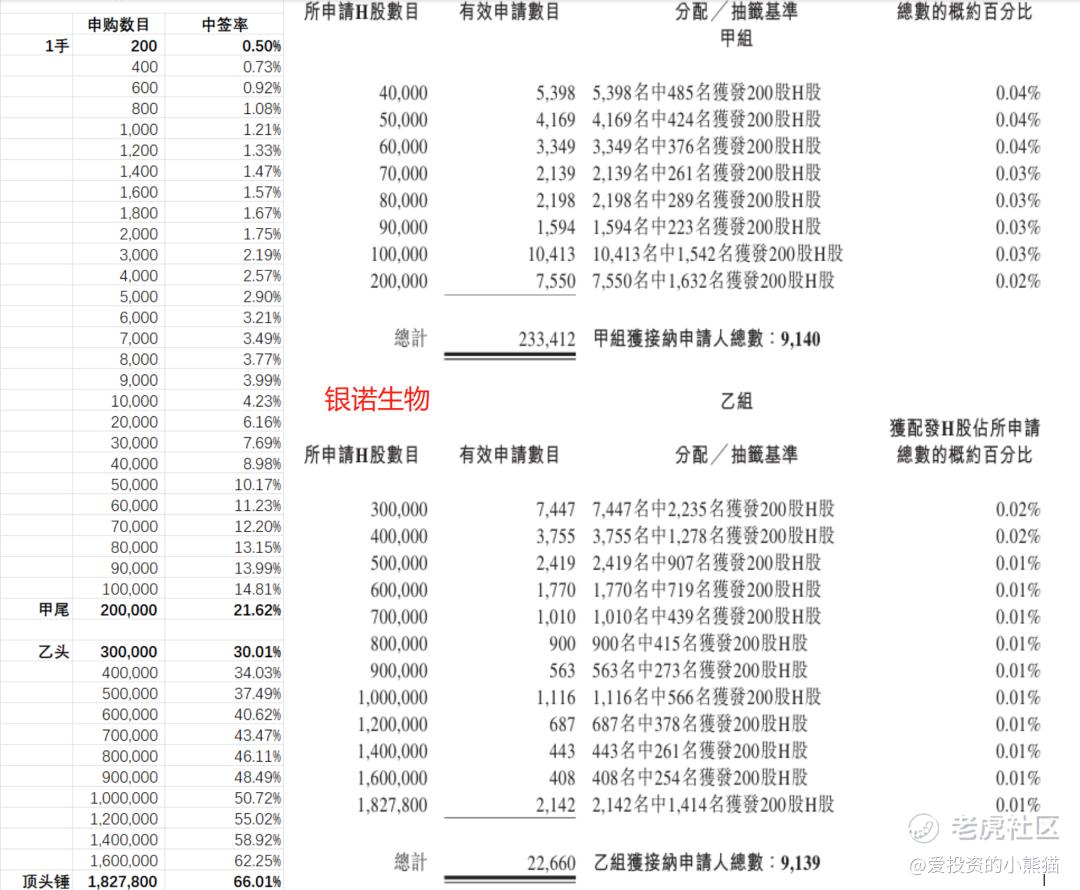

中签率分析

关于一手中签率方面,无论孖展多少倍,双登本次公开发售仅占10%,无回拨空间,按照20万人来参与预估一下,一手中签率2%,如果不偏一手的话,可能和银诺那样千5中签率也很有可能。甲尾和乙组万3-万2 万1的中签率。

双登集资额:8.50亿港元,银诺6.3亿,估计这一次又得是全部档位抽签了。

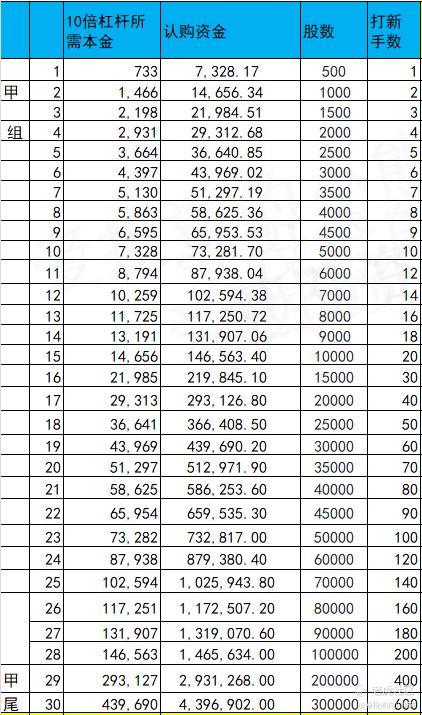

甲组的各档融资所需要的本金还有融资金额对应如下表:

乙头需要认购资金587万,乙组的各档融资所需要的本金还有融资金额对应如下表:

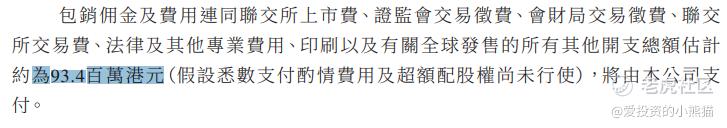

然后这个票招股书上按发售价14.51港元计算,公开的上市所有开支总额约为9340万港元,募资额约8.50亿港元,占比约10.99%,开支相比募资额算是一般化了。

这票打不打?且看我下面的分析:

2022年湖北省高新产业投资集团通过枣阳基金向双登注资3亿元,投后估值48.85亿元人民币,每股成本13.64元 。

发行PE约16.05倍,对应估值53.73亿港元,显著低于A股同行国轩高科(PE 32倍),且低于港股储能板块平均水平。最近新股都涨的很好,银诺医药作为新规后首股,选择了机制B(公开发售比例固定10%,不回拨),这一分配方式直接导致公开发售部分超额认购5364倍,成为2025年港股第二大“超购王” 。尽管散户参与热情高涨,但中签率仅0.5%,银诺医药上市首日高开285.44%,报72港元,瞬间拉到74.00港元后回落,一手账面收益超1万港元,

双登股份这次招股价格:14.51港元一口价,集资额:8.50亿港元,总市值:60.48亿港元,流动市值20亿,目前看港股通门槛90-亿,这要拉上去岂不是得450%涨幅。。。放在以前如果是只回拨50%的情况下,肯定是不可能有这样的涨幅,按现在这个新股的气氛和二级的行情,就没有什么不可能的事情。不过这个票考虑的应该不是你要不要打新的事情啊,是怎么中签的问题?现在港股新股真的已经是北交所化了。

双登股份本次全球售股份总数为5855.7万股H股,其中香港公开发售占10%(585.6万股),国际发售占90%(5270.1万股),并设有15%的超额配股权。香港公开发售部分采用“甲乙组+全员抽签”机制,甲乙组各分配约5800手(每手500股),预计中签率低于1%,建议通过多资金和账户的方法申购提高中签概率。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。