电投能源和神火股份的粗略对比

今天,开盘买入电投能源和神火股份,电解铝概念。

2017年,政策规定国内电解铝总产能不超过4500万吨。截至2025年9月,中国电解铝建成产能为4505.8万吨,运行产能为4320.4万吨,已经逼近政策红线。从供求关系讲,电解铝需求大,供应受限;氧化铝基本面维持过剩。长期来讲,电解铝基本面更稳定。

电解铝最大成本就是氧化铝和电。中国有全世界最便宜稳定的电,国内的电解铝产能在国际上有价格优势。

最早注意这个逻辑是看中国宏桥时的发现。宏桥还在山东时,靠着自家电厂和独立电网超低成本,很快成为电解铝第二大制造商,发电成本低于行业平均,电力成本约0.20元/度。当时宏桥的最大劣势是铝土矿和煤炭均需采购。

一吨电解铝需要4-5吨煤炭,一吨煤炭顶多挣个两三百利润,把煤炭变成电解铝后,一吨煤炭业绩可以有1000元以上。神火股份和电投能源的电解铝业务逻辑,本质上是把新疆和蒙东的坑口煤炭用电解铝的形式和价格卖到全球市场上去。

铝行业,每一个上市公司就是不同资产的组合。比如中铝是铝土矿+氧化铝+电解铝+煤矿+电厂,云铝是铝土矿+氧化铝+电解铝+铝加工,神火和电投能源是煤矿+电厂+电解铝,天山是铝土矿+氧化铝+电解铝+铝加工,中国宏桥是铝土矿+氧化铝+电解铝+铝加工+电厂(自给率46%)。

从电解铝单位产能(产能/市值),云铝和中国铝业H排名最高,其次是神火。不过我更在意业务的稳定性,氧化铝价格波动还是大。我挑中的是“煤矿+电厂+电解铝”这一组合。

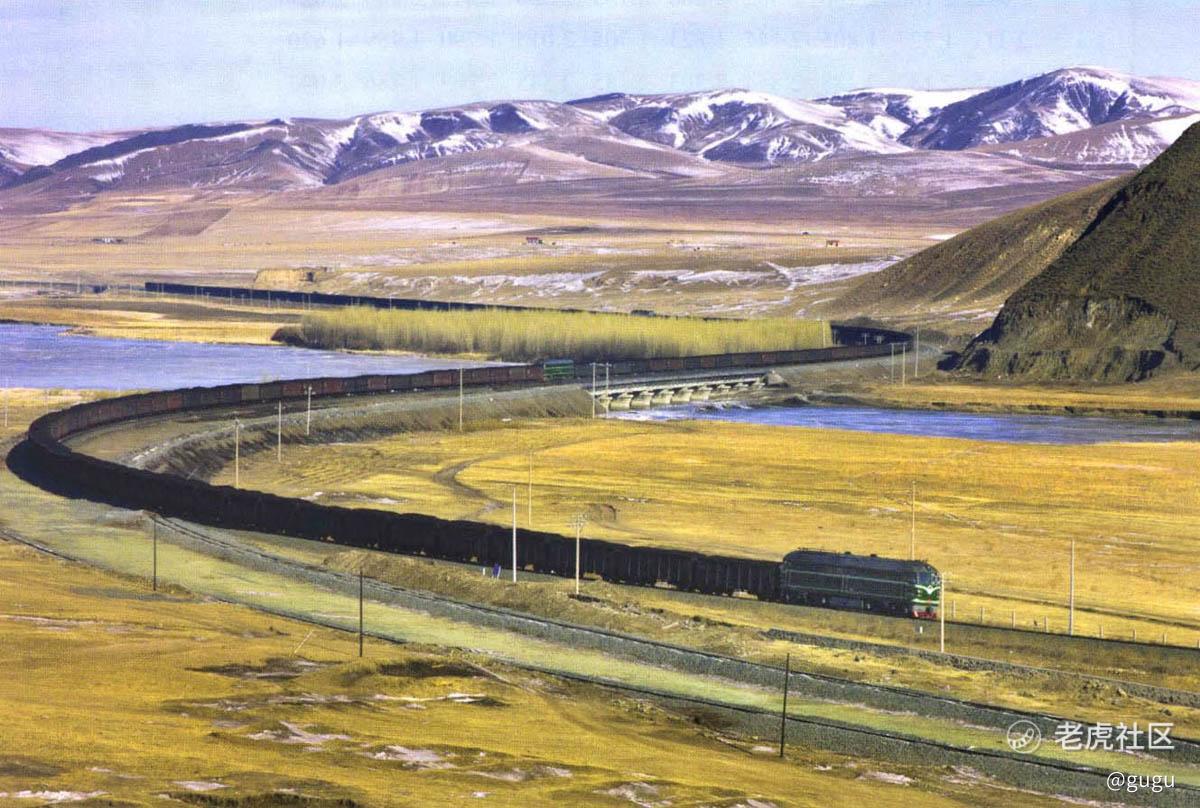

图为霍通铁路,霍林河矿区到通辽市,全长419公里,直达50家电厂。通辽市在科尔沁地区,可轻松覆盖东北三省和山东。

电投能源,是蒙东霍林河地区煤电铝产业链。25年上半年,48%毛利来自煤,35%毛利来自电解铝,其余是火电和风光。

电投的煤炭利润非常稳定,它的褐煤在东北市场的统治力太强,约占东北地区产能10%。长协定价是内蒙几大主产区里比较低的,同时电投的褐煤区域供需关系好,外来的煤炭算上运费也打不过它,哪怕是进口的印尼低卡煤。因此今年上半年煤炭价格压力最大的时候,蒙东的褐煤长协价格依然没有与区域市场价格发生显著倒挂。电投相当于东北的小神华。

而电解铝、电力等业务,都是围绕它的优势煤炭业务展开的。买入电投能源,相当认同:1)煤炭优势;2)电解铝稳定性;3)集团白音华资产注入。

风险:即将并入的白音华煤电铝的资产定价。白音华合规电解铝产能40.53万吨/年,24年净利润13.96亿,7-8倍pe,98亿-112亿之间。对于小股东来说,资产价格越低越好,现金收购最好,增发越少越好。

神火电解铝权益产能132万吨,新疆准东煤电铝80吨+云南水电铝52吨。2025年上半年,电解铝毛利占比85.3%,煤炭8.4%。主要盈利来源电解铝。

电投能源的折旧力度大,当期是46%,但资本开支一直高位。神火股份固定资产折旧力度略低,25年上半年为34%,目前开始加快。优点是这些年的资本开支很低,21-24年的有息负债下降很快。25年上半年,现金减去有息负债,剩余债务70亿上下。

我计划,神火股份:电投能源=3:1配置。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 一朵绿草·2025-10-09精彩电投煤炭优势明显,配置合理点赞举报