为何我说中国纳指ETF优于美国纳指ETF?(第2版)

1 引言

纳斯达克100指数是美国纳斯达克交易所最重要的指数。在美国追踪该指数的ETF基金包括:

-

QQQ(3938亿美元);

-

QQQM(649亿美元);

-

CNDX(227亿美元)等。

图1 QQQ基金

在国内,追踪纳斯达克指数的ETF基金也高达12支,包括:

-

广发纳指ETF(159941,295亿元);

-

国泰纳指ETF(513100,169亿元);

-

华夏纳斯达克ETF(513300,113亿元);

-

纳指ETF易方达(159696,38亿元)等。

图2 纳指ETF易方达

我相信,很多喜欢纳斯达克100指数的朋友都有投资国内的纳指ETF,同时也有很多人自主或受人影响选择了QQQ或QQQM。

很多朋友也经常问我,是否也投了QQQ?当收到否定的回答后,他们常常建议我直接去投资QQQ,不过都被我婉拒了。

为什么?因为我眼里现阶段中国纳指ETF优于美国纳指ETF。

虽然我之前我也多次聊过,同时也写了第一版文章(为何我说中国纳指ETF优于美国纳指ETF?),强调务必珍惜国内优质的纳指ETF,不过现在情况有变,国内纳指的优势更加突出了,因此做一版更新。

图3 常见中美纳指ETF

2 分析与讨论

2.1 正常理解:美国纳指ETF优于中国纳指ETF

这个观点其实没问题。

美国纳指ETF相比中国纳指ETF有如下优势:

(1)规模更大,高达上千亿美元;

(2)流动性更好;

(3)仓位更高,几乎满仓,因此单看净值表现更好;

(4)费率仅为0.2%或更低,损耗更小;

(5)不限购,因此场内买卖无溢价。

2.2 实际角度理解:中国纳指ETF优于美国纳指ETF

(1)合法合规带来的安全收益

根据国内法律规定,除合格境内机构投资者(QDII)以及“沪港通”“深港通”等机制外,境内投资者参与境外证券交易不受境内法律法规保护,可能面临损失。

此外,中国国家外汇管理局规定,个人购汇应主要用于旅游、留学、就医等项目,若个人违规购汇用于境外证券投资,属于违法违规行为,可能面临罚款或限制购汇等处罚。

国务院令(第532号)发布的《中华人民共和国外汇管理条例》第 44 条规定:“违反规定,擅自改变外汇或者结汇资金用途的,由外汇管理机关责令改正,没收违法所得,处违法金额 30% 以下的罚款;情节严重的,处违法金额 30% 以上等值以下的罚款。”

这里懂的都懂。

我选择合法合规国家批准的QDII基金,依法依规交易并贡献税收。

图4 大明王朝1566电视剧对话

(2)便捷性

这点无需多谈,国内可以直接通过支付宝、微信购买纳指ETF联接基金,也可以在便捷开户之后在场内购买纳指ETF。

作为对比,现阶段要想开通港美股账户则是几乎不可能了。绝大部分海外券商app都下架了,同时也关闭了内地居民通道,审核标准很严格。

图5 21世纪经济报关于港美股账户内容报道

(3)阶段性免税带来的收益

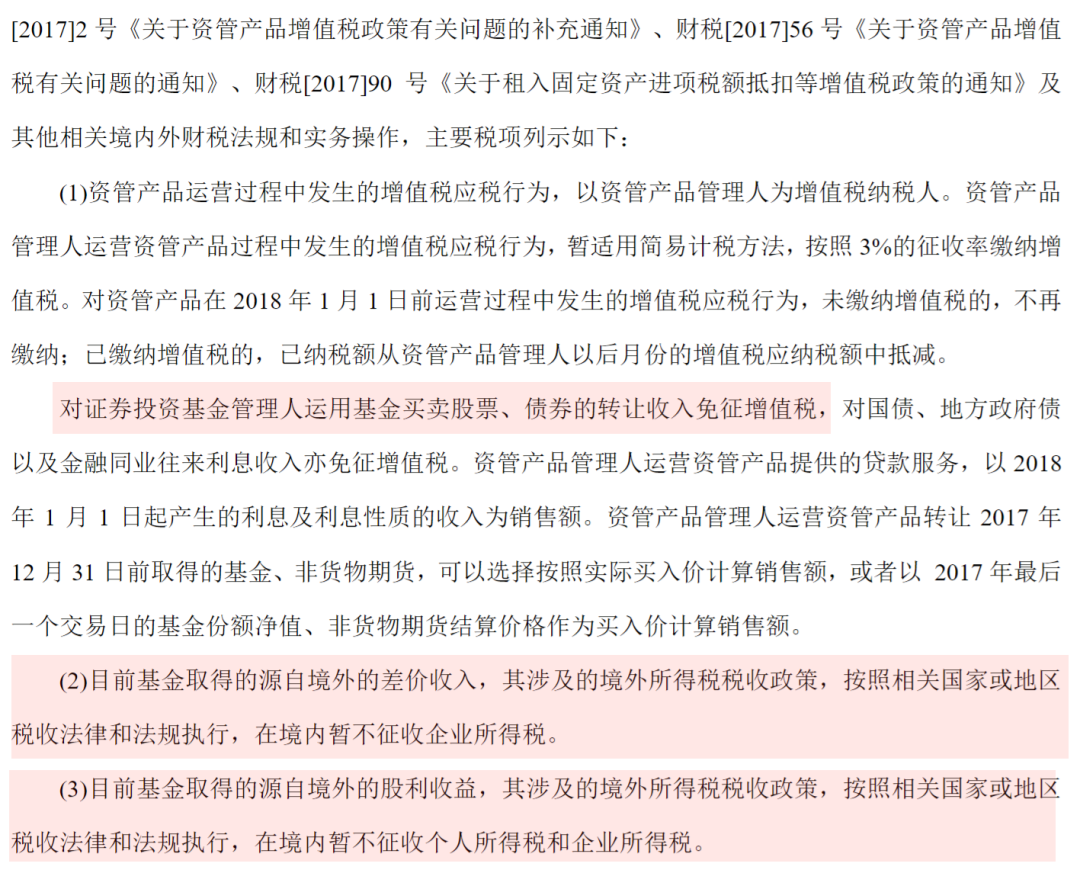

现阶段,投资国内纳指ETF是没有资本利得税的,同时也没有红利税。

图6 国内纳指ETF基金年报中税务内容

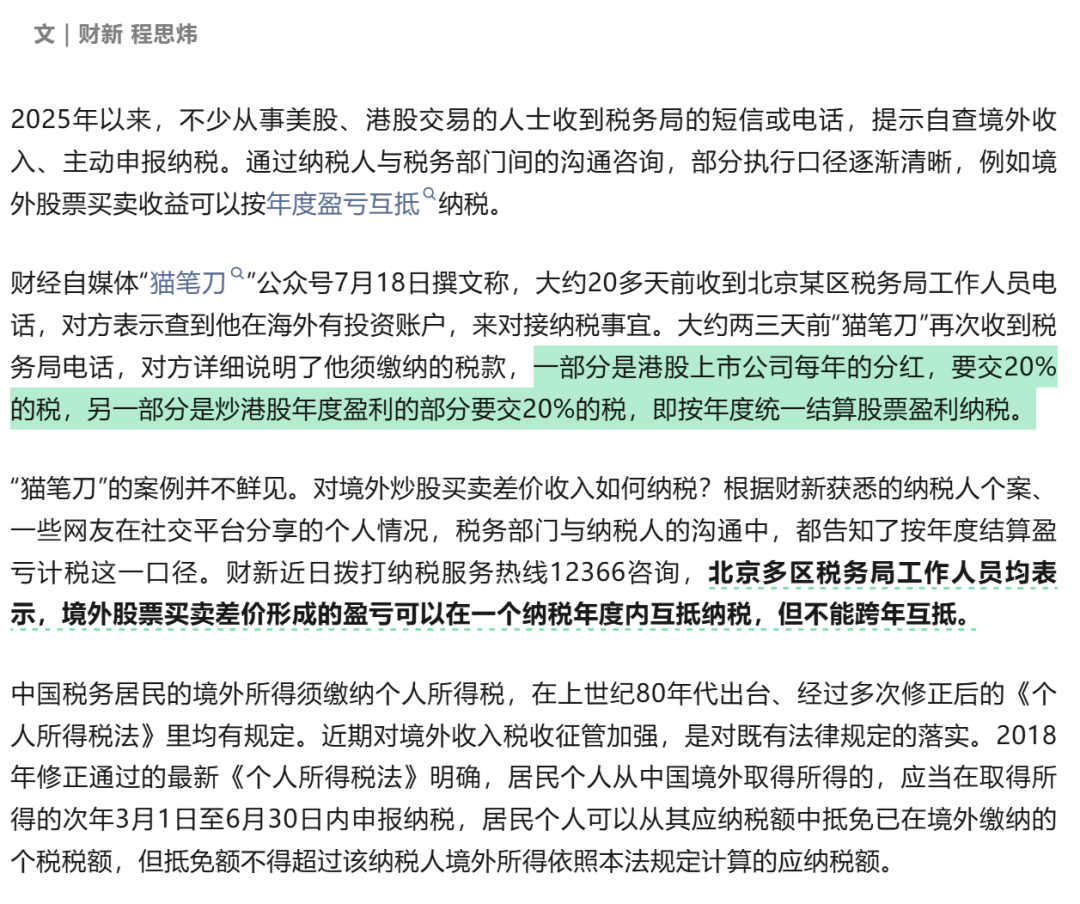

然而,如果你是通过海外证券投资港美股,在年度盈亏抵消后的应当缴纳20%的个人所得税(资本利得+红利)。

这是国家个人所得税法规定的条例。

随着CRS(共同申报准则)数据交换的进行,今年来应该很多人都收到了税务局的交税提醒。

图7 财新网报道的港美股投资收税内容

基于此,我们可以做一下计算,看看此部分差额是多少。

假设资产是纳指100,参考过去多年年化收益率18%,同时假设为长期投资,到期后卖出:

三年复合税前收益64%:

三年复合税后收益64% ×(100-20)% = 51%

年化损失:3.3%

五年复合税前收益129%:

五年复合税后收益129% ×(100-20)% = 103%

年化损失:2.8%

十年复合税前收益423%:

十年复合税后收益423% ×(100-20)% = 338%

年化损失:2.1%

优秀的国内纳指ETF每年相比全收益损失还不到1%(三代国内纳指ETF年化追踪差异分析)。

当然你可以不卖或只卖一部分,那么影响小一些。然而我想说,十年换手一次已经是个很低的交易量了,大部分人没这个耐心。

(4)稀缺带来的溢价收益

这里我引用经济学中最重要最基本的一个原理:供需原理。

当市场中供给大于需求时,价格会下跌;而当需求大于供给时,价格会上涨。

在美国市场,优质基金遍地走。

既有美国纳指ETF基金QQQ,QQQM,还有标普500基金SPY,IVV,VOO等,还有MAGS Magnificent Seven ETF(7大科技ETF),还有既刺激又高收益的大饼基金(IBIT),3倍纳指100(TQQQ)等。

更重要的是,以上基金皆放开供应,量大管饱。

因此,交易价格基本就是净值,无额外价值。

作为对比,在国内的资本市场中,长期年化收益12%+的基金可谓沙漠中的清泉,罕见(如标普500ETF和纳指ETF等)!

更重要的是,因为一些原因,此类基金的供应十分有限,稀缺!

一瓶水,在城市里价值2元,在沙漠中可值10元,20元,100元!

图8 水的价值

类似做生意:

在城市卖水,进价1元,运费费0.2元,可以卖2元。

在沙漠卖水,进价1.5元,运输费0.5元,但可以卖5元。

看似成本更高,运输费也更高,但收益却也可能更高。

因此,你选择去哪里做生意呢?

国内的优质QDII基金常常溢价。这体现的就是供需原理,反映的就是市场稀缺价值。

这点在纳指科技ETF,标普信息科技LOF上反映的更加明显!

对于了解并熟悉场内纳指ETF的投资者而言,不时可以尝尝溢价的甜(纳指科技ETF159509和博时纳指100ETF513390溢价已经过高,该换车了!)。不过注意莫贪杯!

一次溢价5%-10%的收益就远胜那些损耗,更何况有时一年多次溢价。如果外汇额度不发生大变化,我担心后面溢价还会更高(观QDII额度变化,论QDII基金 — 第3版)。

3 结论

对于绝大部分生活工作在国内的投资者而言,无论是考虑合法性,便捷性,还是真正的到手收益,国内纳指ETF都是更好的选择。

因此,我个人一直是选择国内纳指ETF。

注:本文仅是个人投资记录,不为任何人提供建议。成年人为自己的钱负责!

引申阅读:

基金横评合集 第5版

经典文章合集 第5版

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。