苹果25Q3财报点评:iPhone销量大增,Q4数年最佳

苹果季报和指引意料之内好于预期,iPhone17系列引起的超级换机周期相当强劲,不愧是iPhone13之后第一钉子户。

展望未来,我们认为换机潮已经到来,在AI to C的时代,这家消费电子巨头的软硬件和生态能很好地融合。在将来的几个季度,随着大模型轻量化,本地化的进度持续,苹果会成为这一阶段的领头羊。

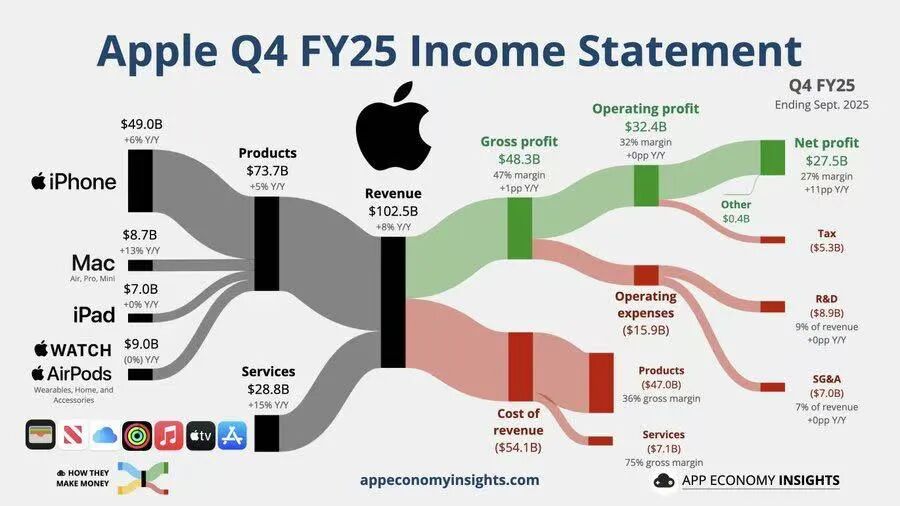

具体来看,苹果2025三季报(25FYQ4)主要财务数据如下:

01

利润表现

营业收入1024.66亿美元,同比增7.94%,略好于市场预期的1020亿美元;

净利润274.66亿美元,同比增10.15%,好于市场预期的260~265亿美元;

稀释后每股收益EPS为1.85美元,同比增12.8%,好于市场预期的1.78美元;

毛利率为47.2%,继续维持在高位,净利率为26.8%,环比上升约2pct,回升到历史最高水平附近。

02

业务关键数据

iPhone营收为490.25亿美元,同比增6.06%,略低于分析师预期的496亿美元;

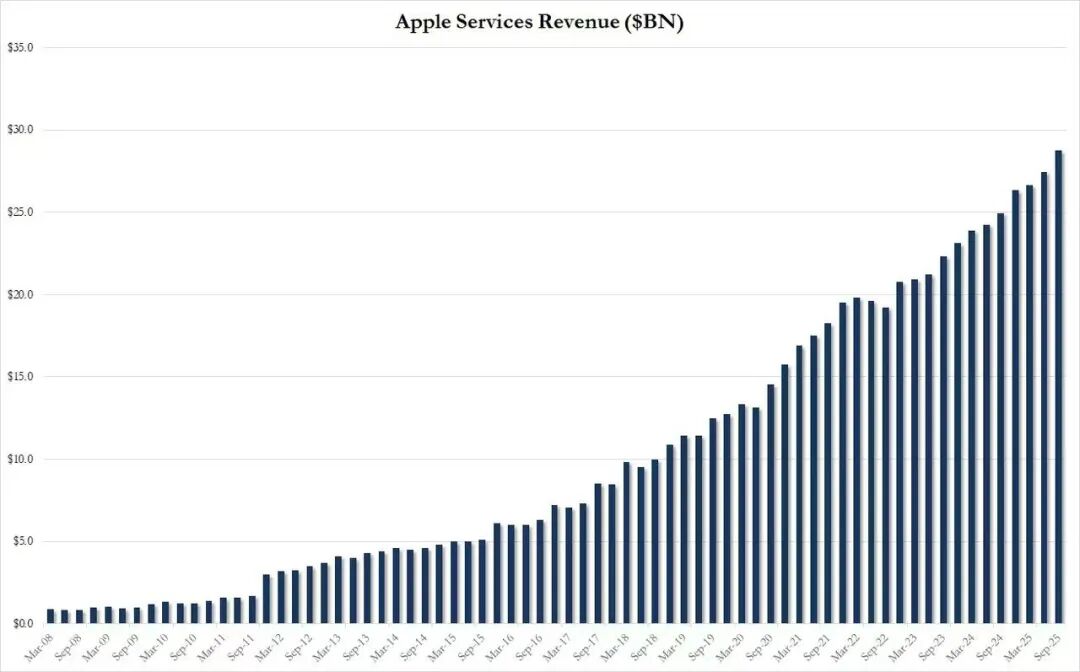

服务营收为287.5亿美元,同比增15.13%,高于分析师预期的283亿美元;

其他硬件收入为246.91亿美元,高于分析师预期的243亿美元;Mac营收同比增12.68%,iPad营收同比持平,硬件总营收为737.16亿美元,同比增5.37%;

大中华区营收为144.93亿美元,同比跌3.6%,低于分析师预期的150亿美元;

本季度通过支付股息和回购共返还股东现金240亿美元,其中回购金额200亿美元,每股派息为0.26美元。

03

业绩指引

预期Q4营收同比增约10~12%,为2021年Q3以来最快,中国区会恢复增长;

预期Q3毛利率47%~48%,略高于市场预期的47%;

预期关税将造成14亿美元额外成本。

总的来说,苹果本季度财报符合预期,iPhone17引发的换机潮仍在持续,带动了数年以来最佳财报。此外,服务,Mac等业务也表现亮眼,四季度会多点开花。

笔者试再拆解一些财报要点如下:

iPhone量价齐升。据笔者援引的数据,iPhoneQ3出货量同比增4%,营收同比增6%,单价同比小幅上升2%,表明国补和价格战并未对其利润造成影响,且高利润的pro机型继续放量。

服务业务再加速。本季度服务业务营收略高于预期,增速回到了15%上方,刷新几个季度以来最高;毛利率维持在75.3%的高位;服务业务仍是苹果现金奶牛。

Mac客单价继续下滑。据第三方数据,第三季度Mac出货量同比增28%,营收增13%,客单价下滑约13%。目前来看,低价的MBA和Mac mini是首选,使得Mac客单价继续下滑。不过本季度推出了M5的Macbook系列,或提振客单价。

资本开支提升,AI投入加大。本季度苹果资本上升到127亿美元,为历史最高水平。苹果CFO表示,正在加大对AI研发投入。笔者猜测,苹果购买和租赁了英伟达GB300服务器,用来训练AI。

总结:本次苹果财报基本符合分析师最好预期,和iPhone17系列火爆需求一致。在年底的购物季,随着产能释放和网站促销,苹果即将迎来数年来最好的一个季度,并仍将持续。

笔者认为,基于硬件性能、生态优势、以及在AI的早期布局,苹果在未来仍有较大的想象空间。CFO也强调,苹果已经加大了AI研发投入,明年或许会是苹果AI大年。

我们上调其年底目标价至290美元,对应估值约为35xPE。在超级换机潮和AI to C时代,这个估值不算太高。

我们认为,在人人都有随身大模型的时代,这家全球市值最高的上市公司依旧可以发挥其硬件和生态的优势,依靠强大的研发能力,继续扩张其版图。

(笔者持有苹果股份。)

(风险提示:美国经济超预期衰退,电子产品竞争激烈,反垄断诉讼等等)

风险提示及免责声明

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 再放些水吧·2025-11-03苹果真的是越来越强,未来可期点赞举报