卓正医疗,递交招股书,拟赴香港上市 | 医疗健康企业.IPO上市

2025年11月5日,来自广东深圳南山区的卓正医疗控股有限公司 Distinct Healthcare Holdings Limited(简称"卓正医疗”)在港交所递交招股书,拟在香港主板挂牌上市。这是继其于2024年5月16日、2025年3月18日先后两次递表失效后的再一次申请。

卓正医疗招股书链接:

https://www1.hkexnews.hk/app/sehk/2025/107842/documents/sehk25110501241_c.pdf

主要业务

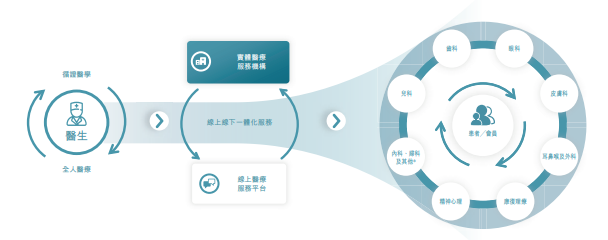

卓正医疗,成立于2012年,作为一家私立中高端综合医疗服务机构,战略上专注于服务中高端医疗服务市场,目标客户通常为具有较强购买力、偏好更个性化医疗服务的大众富裕人群。

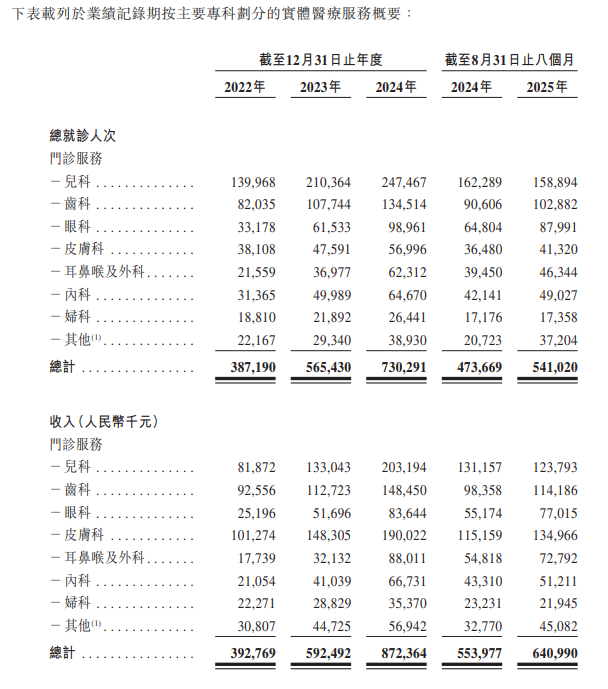

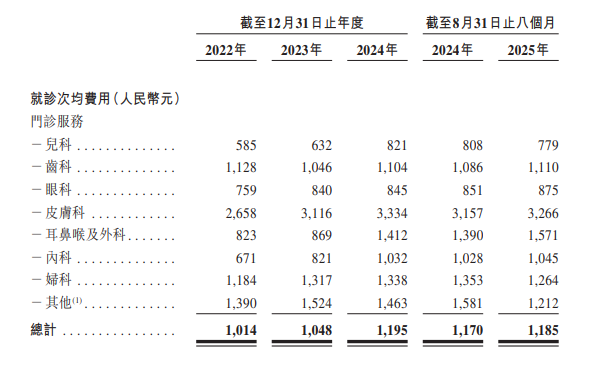

公司坚信以患者为中心的价值观,在全人医疗方法的指导下,公司采用了家庭医疗模式,将实体、在线医疗服务融为一体。凭借儿科、齿科、眼科、皮肤科、耳鼻喉及外科、妇科及内科等一系列专科以及各专科医生之间的密切合作,公司能够满足患者及其整个家庭的不同医疗需求,从而不断提高患者满意度,并带来跨科室转介的机会。

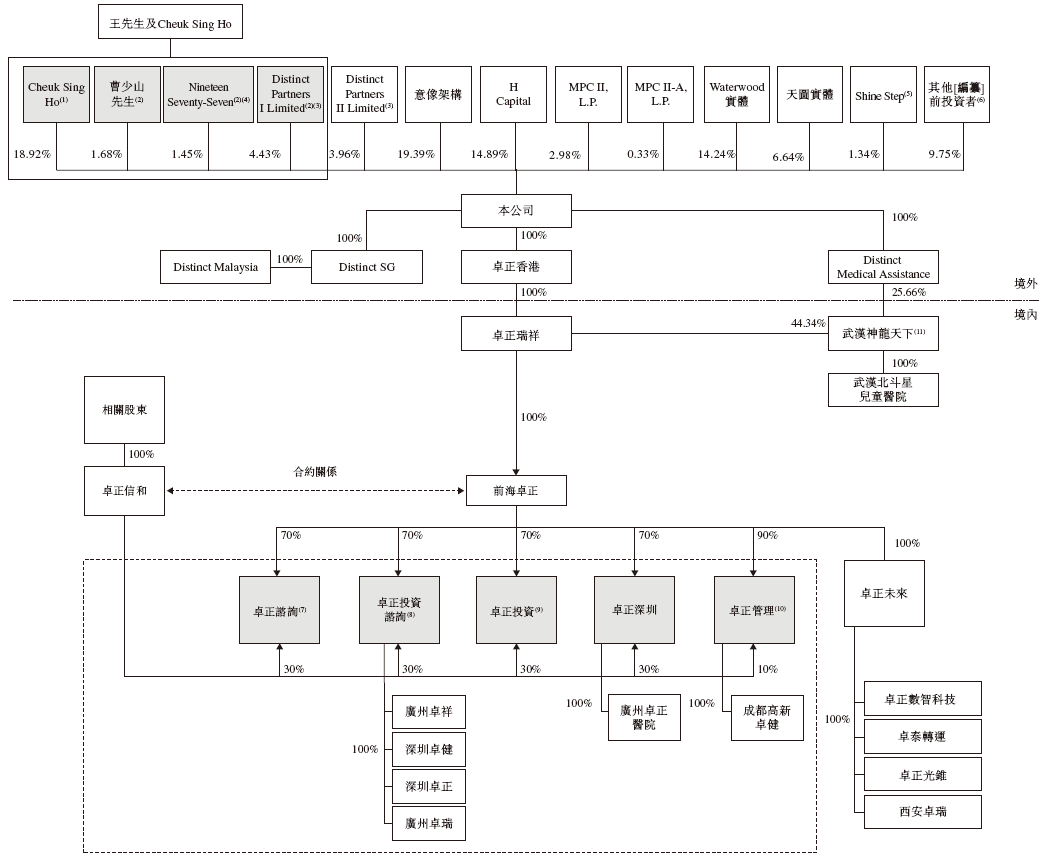

目前,公司在深圳、广州、北京、成都、苏州、长沙、上海、重庆、杭州、武汉拥有及经营19家医疗服务机构,包括17家诊所、2家医院。此外,在新加坡经营4家全科诊所、在马来西亚经营1家全科诊所。

根据弗若斯特沙利文的资料,

-

于2024年按收入计,卓正医疗是中国第三大私立中高端综合医疗服务机构,市场份额为2.0%;

-

按截至2024年12月31日所覆盖的中国城市数量及2024年的付费患者就诊人次计,卓正医疗在所有私立中高端综合医疗服务机构集团中分别排名第一及第二。

截至2025年8月31日,卓正医疗共有1,729名员工,其中包括387名全职医生、654名其他医疗专业人员。

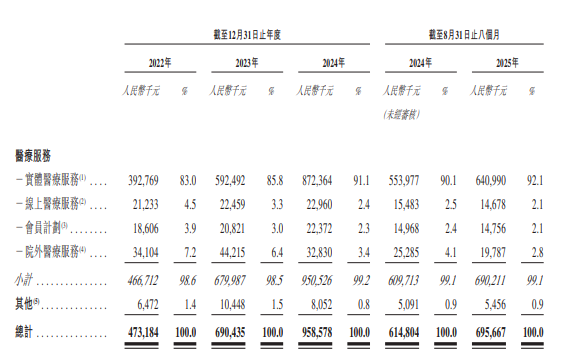

卓正医疗的收入主要来自向客户提供医疗服务(包括实体医疗服务、在线医疗服务、会员计划、院外医疗服务)、以及一些其他业务(主要包括在公司网上商城销售健康类产品)。

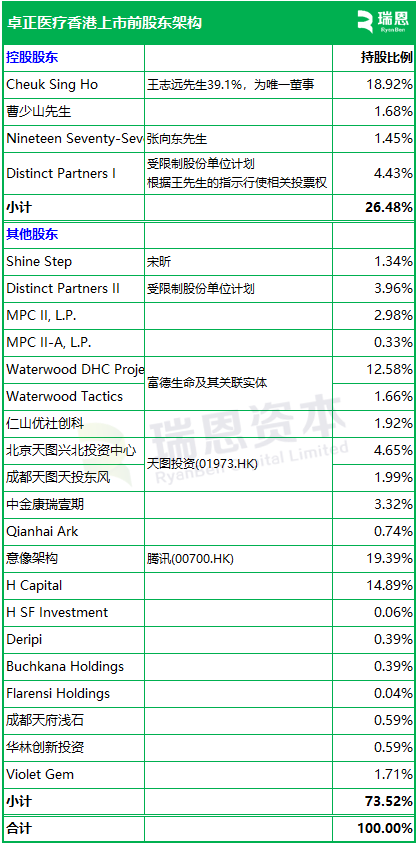

股东架构

招股书显示,卓正医疗在上市前的股东架构中,

Cheuk Sing Ho,持股18.92%;

Cheuk Sing Ho的股东:王志远先生、施翼先生、张向东先生、朱岩医生、周方先生、张东生先生、张建新先生,分别持有39.1%、18.4%、2.2%、9.2%、5.1%、1.1%、24.9%的股权。根据Cheuk Sing Ho协议,王先生(作为CheukSing Ho的唯一董事)拥有就公司所有事宜代表Cheuk Sing Ho作出决定及投票的唯一权利及权力。

曹少山先生,持股1.68%;

张向东先生,通过Nineteen Seventy-Seven持股1.45%;

受限制股份单位计划Distinct Partners I,持股4.43%;

王志远先生为公司的最终单一最大股东,能够行使上述合计26.48%的投票权。

受限制股份单位计划Distinct Partners II,持股3.96%;

腾讯(00700.HK),通过意像架构持股19.39%;

H Capital,持股14.89%;

富德生命,通过Waterwood DHC Project Ltd持股12.58%,关联实体Waterwood Tactics Limited持股1.66%;

天图投资(01973.HK),通过北京天图兴北、成都天图天投分别持股4.65%、1.99%;

Matrix Partners China II, L.P,持股2.98%;

Matrix Partners China II-A, L.P,持股0.33%;

宋昕先生,通过Shine Step持股1.34%;

仁山优社创科(香港)有限公司,持股1.92%;

中金康瑞壹期(宁波) 股权投资基金,持股3.32%;

Qianhai Ark (BVI)Investment,持股0.74%;

H SF Investment LLC,持股0.06%;

Deripi Limited,持股0.39%;

Buchkana Holdings,持股0.39%;

Flarensi Holdings,持股0.04%;

成都天府浅石股权投资合伙企业,持股0.59%;

华林创新投资有限公司,持股0.59%;

Violet Gem Limited,持股1.71%;

董事高管

卓正医疗董事会由11名董事组成,包括:

-

2名执行董事:

王志远先生(创始人、董事会主席、首席执行官);

施翼先生(共同创始人、执行副总裁);

-

5名非执行董事:

曹少山先生(河山资本创始人兼董事长);

张向东先生(700BIKE联合创始人、前NASDAQ上市公司久邦数码联合创始人总裁);

魏国兴先生(天图投资合伙人及创投委员会成员);

陈小红女士(H Capital创始及管理合伙人);

郝瑞先生(腾讯投资董事总经理);

-

4名独立非执行董事:

陈锐女士(曾任职于花旗、德意志、中德证券、工银国际、华创资本等多家机构);

王咏刚先生(芒种星球科技CEO兼董事会主席);

王高飞先生(微博首席执行官及董事会主席);

高平阳博士(香港大学商学院教授及副院长);

除执行董事外,高管包括

周方先生(共同创始人、首席公共事务官);

朱岩医生(共同创始人、执行副总裁);

李陶医生(首席医学官);

赵天斌先生(首席技术官);

丘艳柳女士(财务总监);

刘亦轩女士(投资者关系总监、联席公司秘书)。

公司业绩

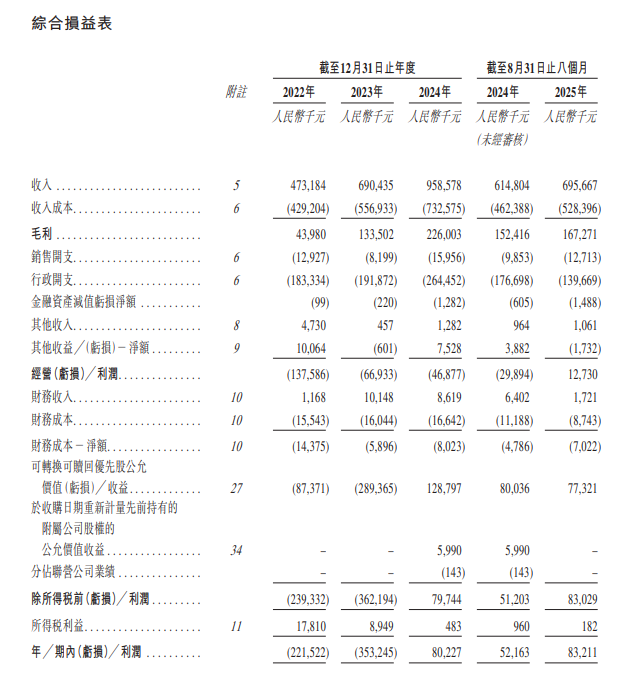

招股书显示,在过去的2022年、2023年、2024年和2025年前八个月,卓正医疗的营业收入分别为人民币4.73亿、6.90亿、9.59亿和6.96亿元,相应的净利润分别为人民币-2.22亿、-3.53亿、0.80亿和0.83亿元。

中介团队

卓正医疗是次IPO的中介团队主要有:

海通国际、浦银国际为其联席保荐人;

裕承企业为其财务顾问;

普华永道为其审计师;

竞天公诚公司中国律师;

美迈斯为其公司香港及美国律师;

通商为其券商中国律师;

苏利文·克伦威尔为其券商香港及美国律师;

海通国际为其合规顾问;

弗若斯特沙利文为其行业顾问。

*疏漏难免,敬请指正

版权声明:“瑞恩IPO上市”主要跟踪关注香港上市、澳门上市、美国上市等,所有原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则我们将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO、美国IPO等境外上市资讯,敬请浏览:www.hkmipo.com

相关阅读

香港上市中介机构“IPO保荐人”排行榜:中金公司、中信证券、华泰国际、招银国际,包揽前四

香港上市中介“IPO香港律师”排行榜:高伟绅、美迈斯、富而德、普衡、达维、科律、盛德,包揽前六

香港上市中介“IPO中国律师”排行榜:竞天公诚、通商、金杜、中伦、君合、天元、嘉源,包揽前六

香港上市中介机构“IPO审计师”排行榜:安永、毕马威、普华永道、德勤、立信德豪,排名前五

香港IPO市场:2025前三季度,新上市69家、募资1830亿

陈翊庭:港交所放宽上市条件,以提升对内地新兴科技企业吸引力

港交所周建南:科企专线推出逾月,20多宗查询欲来香港上市

港交所唐家成:香港IPO募资重回全球第一,目前190间公司正在排队香港上市

港交所唐家成:在香港上市的内地企业,已占总市值的81%,亚洲公司对来港上市的兴趣有增无减

香港:正推进上市制度优化,有关措施将按“成熟一项、推出一项”原则对外公布、进行市场咨询

港交所陈翊庭:中概股回香港上市,香港肯定吃得下,会跟企业“手牵手”解决

香港:新经济股占港股总市值的比重,从2018年的2.8%增至目前28%,加快推动科技企业在香港上市

港交所CEO陈翊庭:逾150企业等候香港上市,不少属超大型企业

港交所CEO陈翊庭:香港IPO募资跻身全球第二,“科企专线”接获多宗查询

港交所余学勤:香港市场交投显著升温,IPO市场展现出强劲势头

港交所Brian Roberts:众多大型IPO回归,更多人将香港市场视为“科技巨头”聚集地

港交所徐经纬:五大原因支撑香港资本市场“新能源”生态圈蓬勃发展

港交所陆琛健:A+H上市,将继续成为2025年的关键主题

致同 Steve Ng吴嘉江 :宁德时代香港IPO审计师,给赴香港上市企业的五点建议

消费类企业,一直是香港资本市场喜欢的行业,其中的好公司更会持续得到投资者的认可

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。