💰存储芯片上演"年度最猛主升浪:SNDK暴涨领跑,美光、希捷等齐创新高!

$SanDisk Corp(SNDK)$ 2025年暴涨644%领跑, $美光科技(MU)$ 、 $希捷科技(STX)$ 、 $西部数据(WDC)$ 齐创历史新高——存储芯片(HBM: 高带宽存储器)已成为与GPU同等关键的“AI隐形黄金”?

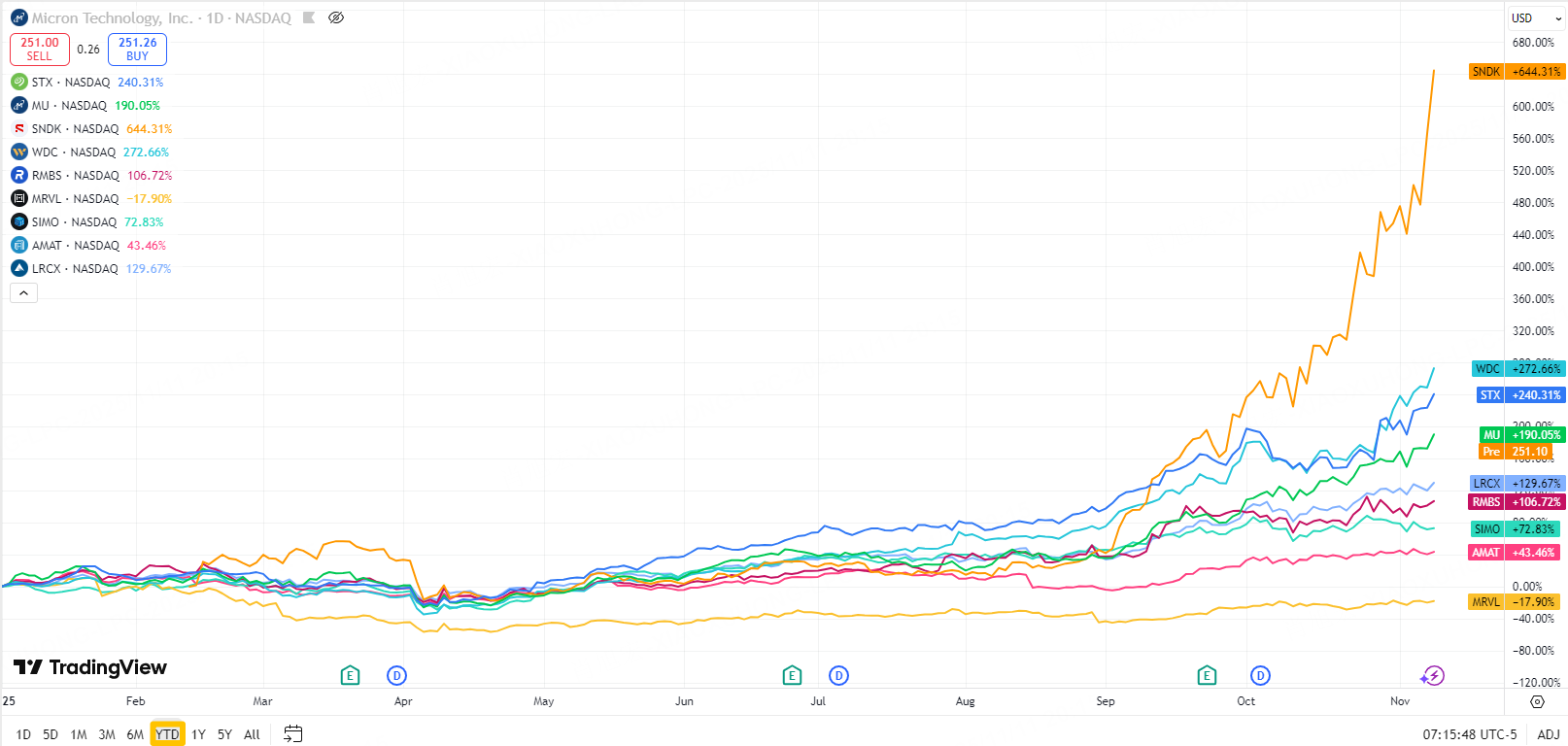

截止美东时间2025年11月10日,存储芯片上演"年度最猛主升浪":SanDisk (+644%)、西部数据 (+273%)、希捷 (+240%)、美光 (+190%)、拉姆研究 (+130%)悉数创历史新高。

美光HBM营收环比激增154%击穿预期,拉姆研究订单排至2026年Q4,存储芯片不再是GPU的附属——HBM(高带宽存储器)正以"AI第二引擎"的姿态,成为资本市场的新共识。

根据统计,上述股票的共性可归纳为三大维度:

AI存储产业链完整卡位: 全部处于"数据生成→存储→处理"的AI基础设施核心链条,涵盖HBM( $美光科技(MU)$ )、NAND闪存( $SanDisk Corp(SNDK)$ )、企业级SSD/硬盘( $希捷科技(STX)$ 、 $西部数据(WDC)$ )、主控芯片( $迈威尔科技(MRVL)$ 、 $慧荣科技(SIMO)$ )、半导体设备( $应用材料(AMAT)$ 、 $拉姆研究(LRCX)$ )及存储IP( $Rambus(RMBS)$ ),形成从上游设备到终端产品的闭环。

2025年集体享受AI贝塔红利: 除 $迈威尔科技(MRVL)$ 受自身产品周期拖累下跌17.9%外,其余八只股票年内涨幅均超40%,其中五只(SanDisk、西部数据、希捷 、美光 、拉姆研究)实现翻倍以上收益,显著跑赢 $费城半导体指数(SOX)$ )及 $标普500(.SPX)$ 。

业务本质均为"卖铲人"模式: 无论直接销售存储介质(如 $SanDisk Corp(SNDK)$ 企业级SSD市占19%),还是提供底层技术授权( $Rambus(RMBS)$ HBM3e接口IP授权费$4.5/颗)或制造设备(HBM的TSV工艺使每万片产能多投$12亿设备),均不依赖单一AI应用成败,而是确定性受益于行业总量扩张。

本文 @小虎老师 将结合产业链最新动态,为美股投资者详细拆解各细分的关键公司投资逻辑的风险。

一、核心存储芯片:HBM“三寡头”,赢家通吃AI市场

公司 | 参考市值 | 2025年涨幅 | HBM业务占比 | 市盈率 | 核心催化 |

$284.3B | 200% | 15% | 20倍 | 1γ制程获AMD MI350认证,HBM营收环比+154% | |

$0.5B | 89% | 52% | 22倍 | $英伟达(NVDA)$ B300独家供应商,良率领先 | |

$0.12B | 222.50% | 22% | 18倍 | HBM4量产在即,但良率爬坡慢 |

$南方两倍做多海力士(07709)$ 、 $美光科技(MU)$ 、 $南方两倍做多三星电子(07747)$ 控制全球96% HBM市场,业务纯度决定股价弹性。

$美光科技(MU)$ HBM营收环比激增+154%至$12.7亿,市占率从13%提升至15%,但仍落后SK海力士 HBM 营收$54亿,市占率达52%。

二、NAND与硬盘:被遗忘的复苏主线

公司 | 2025年涨幅 | 市销率 | 核心业务 | AI相关性 | 估值逻辑 |

SanDisk | +664% | 5.05x | 纯NAND闪存/企业级SSD | 高(AI终端) | 新股效应+纯闪存溢价 |

西部数据 | +192% | 5.88x | 纯机械硬盘(HDD) | 低(冷数据) | 剥离资产后低基数反弹 |

希捷科技 | +240% | 6.57x | 机械硬盘(HDD)+少量SSD | 中(数据中心) | 现金流价值重估 |

$SanDisk Corp(SNDK)$ :AI终端的"内存卡之王"

定位 :SanDisk分拆后专注NAND闪存,企业级SSD市占率 19%(创历史新高)。2025年业务增速+67%,远高于WDC传统硬盘业务(+8%)。

核心驱动 :AIPC、AI手机强制256GB入门配置,ASP年内+18%,单词容量需求提升60%。

风险 :+664%涨幅已严重透支,若2026年NAND供过于求,股价可能回撤 60%+

美股策略:等待Q4财报验证真实盈利能力,PS>6x时坚决不追高

$西部数据(WDC)$ :被剥离的"硬盘弃子"

定位 :仅剩传统HDD业务,企业级近线硬盘市占率 38% (落后希捷),

核心驱动 :剥离闪存后轻装上阵,专注高利润率 冷数据存储 (AI归档刚需)

风险 :增长天花板低(CAGR -3%),+192%涨幅主要靠低基数+分拆溢价

美股策略 :2024年底 $西部数据(WDC)$ 股价曾跌至$20以下(债务担忧),分拆后轻装上阵引发空头回补。若PB>1.5x或股息率<4%,应转向 $希捷科技(STX)$ (6.2%)

$希捷科技(STX)$ ):现金奶牛的估值逆袭,+240%涨幅反映价值重估

定位 :HDD企业级近线硬盘(Nearline HDD)绝对龙头,市占率 62%( $西部数据(WDC)$ 仅31%) ,自由现金流最强。

核心驱动 :股息率 6.2%( $西部数据(WDC)$ 仅2.1%),年内已回购$3.2亿股票(占总市值4%),巴菲特Q2建仓580万股。

优势 :毛利率从2024年的24%提升至2025年Q3的28.3%,净负债/EBITDA仅1.8x,资产负债表最健康。

2025年10月,希捷宣布与谷歌云合作开发"AI归档存储解决方案",将硬盘访问延迟从秒级降至毫秒级,打开100亿美元的增量市场。协议隐含未来三年$15亿订单,但未计入当前股价。

美股策略:作为防御底仓,适合长期持有收息;若股价> $ 110,可卖出备兑看涨收割权利金。

三、主控芯片与IP:美股存储的"现金奶牛"

产业链中毛利率最高、周期性最弱环节,桥水、索罗斯2025年Q3头号加仓方向。

公司 | 毛利率 | 2025年涨幅 | ROIC | 机构动向 |

82% | 109% | 32% | 贝莱德Q3增持18% | |

62% | 55% | 28% | 桥水头号加仓(+220万股) | |

51% | 75% | 25% | QQQ剔除后量化基金抄底 |

技术催化:PCIe 6.0主控芯片单价是5.0版本的3.2倍, $迈威尔科技(MRVL)$ 已获 $博通(AVGO)$ 和 $英伟达(NVDA)$ DGX B200认证。

$Rambus(RMBS)$ HBM3e接口IP授权费$4.5/颗,专利壁垒无惧价格战。Q3财报显示Rambus IP业务经营性现金流同比+41%。

投资评级:ROIC普遍超25%,适合长期持有。但估值偏高( $迈威尔科技(MRVL)$ PE 45x),建议等待业绩回踩5-8%时分批建仓。

四、半导体设备:卖铲人的确定性溢价

$拉姆研究(LRCX)$ 和 $应用材料(AMAT)$ 订单能见度排至2026年Q4,存储订单占比创历史新高。

公司 | 2025年涨幅 | 前瞻PE | 股息率 | Q3存储订单占比 |

44.45% | 19.5x | 0.90% | 49% | |

130% | 21.2x | 1.20% | 45% |

订单结构:HBM的TSV工艺使每万片产能多投入$1.2B设备。2025年Q3存储设备订单占总订单47%,创历史新高。

美股特有风险:若2026年特朗普政府重启对华限制,两家将面临15-20%营收冲击。但市场已定价——9月商务部新规后股价仅回调3%即收复,显示机构承接强劲。

期权策略:机构普遍采用备兑看涨策略,锁定5-7%季度收益。LRCX 12月到期$85 Call未平仓量2.3万张,构成短期压力。

五、企业级存储:SaaS转型重塑估值逻辑

存储板块估值分化最剧烈领域,软件化成功者享受AI时代溢价。

公司 | PS倍数 | 2025年涨幅 | 订阅收入占比 | ARR增长率 |

6.8x | 51% | 58% | 0.47 | |

3.2x | -3.08¥ | 35% | 0.12 |

$Pure Storage Inc(PSTG)$ 的爆发:Evergreen//One存储即服务(STaaS)平台ARR同比+47%,毛利率78%。Q3新增客户38%为AI初创公司,客户终身价值(LTV)提升3倍。市场给予软件估值,PS从4.2x扩至6.8x。

$美国网存(NTAP)$ 困境:混合云战略稳住营收,但OPM从25%降至19%,面临AWS S3直接竞争。Q3后6家投行下调目标价,估值中枢下移。

六、2025年终冲刺:三大风险信号与配置参考

三大风险信号(截至2025年11月):

$费城半导体指数(SOX)$ 相对 $标普500(.SPX)$ 超买15%,RSI达74

$标普500波动率指数(VIX)$ 恐慌指数在存储板块财报周异常平静(<15),隐含空头饥渴(Gamma Squeeze风险积聚)

监管变化:SEC拟将HBM纳入"关键科技出口管制"清单,或影响海外收入占比>35%

问题来了,小虎们,你会如何配置相关领域投资?请选择。

A.激进型(AI纯度高):

60%( $南方两倍做多海力士(07709)$ 通过韩国ADR)+ 40% $Pure Storage Inc(PSTG)$

B.平衡型(攻防兼备):

30% $美光科技(MU)$ + 30% $应用材料(AMAT)$ + 20% $Rambus(RMBS)$ + 20% $希捷科技(STX)$

C.保守型(现金流为王):

40% $拉姆研究(LRCX)$ (备兑看涨)+ 30% $Rambus(RMBS)$ + 30% 美国国债对冲

数据来源:Bloomberg Terminal, FactSet, SEC 13F(截至11月7日),各公司Q3财报

免责声明:本文不构成投资建议。市场有风险,美股期权交易可能损失全部本金。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看

这篇文章不错,转发给大家看看

这篇文章不错,转发给大家看看