lulu财报在即,如何利用波动率赚钱

$lululemon athletica(LULU)$ 的下一次季度财报(Q3 2025)预计将于 2025年 12月 11日(星期四,美股收市后) 发布。

市场一致预期当季总收入约24.86亿美元,同比增长5.49%;调整后每股收益约2.21美元,同比下降17.94%;息税前利润约3.74亿美元,同比下降19.56%;公司上季披露的营收指引区间为25.35亿美元至25.60亿美元,同比增长约7%至8%。关于毛利率、净利润或净利率的本季度预测,市场公开一致预期未提供具体数据。公司主营业务亮点在于公司自营店与电子商务双渠道贡献稳定,其中公司自营店收入约12.55亿美元、电商收入约9.93亿美元。发展前景最大的现有业务亮点为国际业务扩张与新品带动,其中上季度国际业务同比增长较快,整体营收同比增长6.50%至25.25亿美元。

上季度公司营收25.25亿美元,同比增长6.50%;毛利率58.50%,同比变动未披露;归属母公司净利润3.71亿美元,同比增长未披露,环比增长17.91%;净利率14.69%,同比变动未披露;调整后每股收益3.10美元,同比下降1.59%。上季度公司下调全年业绩指引,强调北美同店承压与关税带来的利润压力。主营业务方面,公司自营店收入12.55亿美元、电商收入9.93亿美元、其他渠道收入2.77亿美元,整体业务结构显示线下占比约49.70%、线上占比约39.33%,国际市场维持两位数增长。

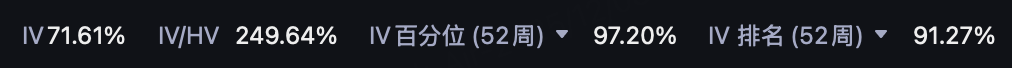

当前Lululemon的隐含波动率IV达到历史高位,IV/HV为249.64%,IV百分位与IV排名均在90%以上。

反向日历价差(Reverse Calendar Spread)

反向日历价差是一种 卖出近月期权、买入远月期权 的策略,期权的执行价通常相同。

与“正向日历价差(Calendar Spread:买近月、卖远月)”相反。

什么时候使用反向日历价差?

通常用于判断:

预期短期波动率会下降

因为你卖的是近月(θ快、vega敏感度高),如果短期 IV 下跌 → 卖方赚钱更多。

预期标的短期会出现较大价格变动(breakout)

反向日历最大收益点通常出现在偏离执行价的位置,而不是在执行价附近。

你希望:

近月期权 快速归零或亏损有限

远月期权 受益于更大绝对价格波动

因此它是 看方向大幅波动 或 看短期 IV 下跌 的策略。

反向日历价差做空lulu波动率

买入 2025/12/12 到期的 ATM Call,价格 11.31

卖出 2026/03/20 到期的 ATM Call,价格 22.80

两者执行价相同(ATM),构成:

Long Near-term Call + Short Long-term Call → Reverse Calendar Spread(反向日历价差)

得到的组合 Greeks 为:

Delta = -0.04(近乎中性)

Gamma = +0.007(正 Gamma)

Theta = -1.049(负 Theta)

Vega = -0.308(短 Vega)

一、策略本质

由于财报即将公布,短期期权的 IV 处于高位,而财报落地后,短期 IV 往往快速回落。

在这种情况下,投资者采用:

买短周期 Call → 抓住短期波动机会

卖长周期 Call → 对冲时间损耗,并利用长期 IV 相对更高的价值

策略的出发点是:

预期财报带来短期剧烈波动,同时认为长期不确定性没有短期那么夸张。

所以投资者承担有限的 Theta 损耗,但获得 Gamma 与期限结构波动差的暴露。

二、盈亏驱动逻辑(结合财报后的典型走势)

股价波动:财报后的快速运动对投资者最为有利(正 Gamma)

由于正 Gamma,财报导致的快速上冲或下杀都会使组合迅速获利。

无论方向如何:

如果股价大幅上行:短期 Call 的涨幅通常超越远期 Call

如果股价大幅下行:远期 Call 贬值更快,有利组合净值

因此:

财报公布后股价走出“单边大动作”,是该策略最理想的情景。

时间因素:财报前等待成本(负 Theta)

组合每天约损耗 1.05 美元,这反映出:

直到周四财报前,时间流逝会拖累组合

但财报驱动的波动往往足以弥补此部分损耗

策略本质上是在使用较小的“时间成本”去换取较大的“事件波动潜力”。

隐含波动率:财报后短期 IV 回落对组合有利(短 Vega)

Vega 为 -0.308 表示组合整体为短长期隐波、多短期隐波,但因为买的是短期限 Call,其 Vega 本身较小,因此整体仍然是短 Vega。

在财报背景下,隐波路径通常如下:

财报前 IV 很高

财报落地后 IV 急剧下降

这种大幅 IV Crush(波动率塌缩) 反而对投资者有利,因为:

卖出的远月 Call Vega 大,IV 下跌时跌价更明显

买入的近月 Call Vega 小,受影响更小

组合因此整体受益

因此财报后的隐波塌缩正是该策略的预期收益来源之一。

三、策略在当前时点最可能获利的情形

投资者在以下情况下将明显受益:

财报公布后,股价出现快速且明显的单方向波动

越快越剧烈,组合越有利。

财报后短期隐含波动率快速回落

卖出的远月期权价值下降更快。

财报引发短期不确定性,但市场对长期风险预期稳定

期限结构有利于反向日历价差。

四、策略风险:投资者应关注的情形

以下场景将可能带来亏损:

财报后股价纹丝不动或波动很小

Gamma 优势无法体现

时间衰减持续侵蚀组合

长期隐含波动率上升

卖出的远月 Call 价值上升 → 组合受损

财报后股价缓慢、小幅上涨

远月 Call 跟涨更明显

不足以抵消时间损耗与隐波变化

财报前几天没有足够波动

负 Theta 造成一定成本

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。