壁仞科技,紧跟摩尔线程和沐曦,中国高端通用GPU(GPGPU)芯片领域龙头——2025年12月新股分析

保荐人:中国国际金融香港证券有限公司 中国平安资本(香港)有限公司 中银国际亚洲有限公司

招股价格:17.00港元-19.60港元

集资额:42.11亿-48.55亿港元

总市值:401.03亿-462.36亿港元

H股市值 190.56亿-219.71亿港元

流通市值并不大

每手股数 200股

入场费 3959.54港元

招股日期 2025年12月22日—2025年12月29日

暗盘时间:2025年12月31日

上市日期 2026年01月02日(星期五)

招股总数 24769.28万股H股

国际配售 23530.80万股H股,约占 95.00%

公开发售 1238.48万股H股,约占5.00%,最大回拨20%

分配机制 机制18C

计息天数:1天

稳价人 中金,有绿鞋

发行比例 10.50%

市盈率 -26.31

公司简介

壁仞科技是中国高端通用GPU(GPGPU)芯片领域的龙头企业,与摩尔线程、沐曦股份、燧原科技并称"国产GPU四小龙",专注于自主研发通用图形处理器(GPGPU)芯片及智能计算解决方案,为人工智能(含大语言模型、生成式AI)提供从云端到边缘的全场景算力支撑,是推动通用人工智能发展的核心基础设施供应商。公司以自主GPGPU架构为核心,构建起涵盖芯片设计、硬件系统、BIRENSUPA软件平台、集群部署优化的全栈解决方案,凭借在LLM训练与推理场景的高性能、高能效优势,形成深厚技术壁垒。

作为中国首家采用2.5D芯粒技术封装双AI计算裸晶的企业,公司打造了BR106、BR110、BR166等系列芯片,配套PCIe板卡、OAM模组、服务器等硬件产品,支持风冷与液冷方案,可组成千级以上GPU集群满足大规模计算需求。BIRENSUPA软件平台采用分层架构,兼容第三方系统并提供全流程工具链,大幅降低客户迁移成本。公司采用无晶圆厂模式运营,通过第三方完成制造封装,聚焦核心技术研发与解决方案交付。

截至最新数据,公司已拥有613项专利、40项著作权及16项集成电路布图设计,另有972项专利在审,核心技术覆盖芯片架构、SoC设计、集群管理等关键领域,为各行业数字化转型与生产力提升提供高效算力支撑,在AI算力需求激增的市场中占据核心竞争地位。

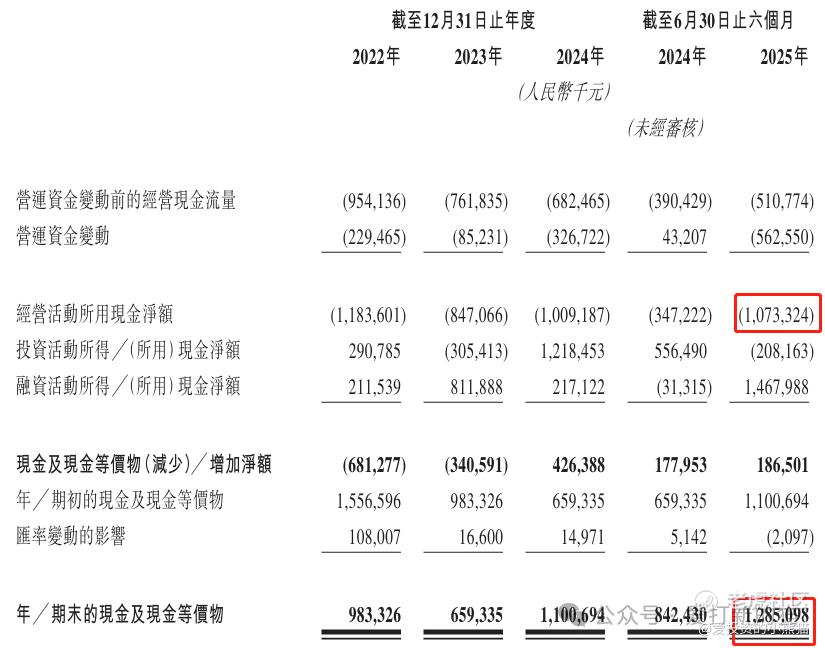

截至2024年12月31日止3个年度、2024年及2025年前6个月:

壁仞科技收入分别约为人民币0.005亿元、0.62亿元、3.37亿元、0.39亿元、0.59亿元,2025年前6月同比+49.89%;

毛利分别约为人民币0.005亿元、0.47亿元、1.79亿元、0.28亿元、0.19亿元,2025年前6月同比-32.73%;

研发分别约为人民币-10.18亿元、-8.86亿元、-8.27亿元、-3.97亿元、-5.72亿元,2025年前6月同比+43.96%;

净利分别约为人民币-14.74亿元、-17.44亿元、-15.38亿元、-8.88亿元、-16.01亿元,2025年前6月同比+80.17%;

经调整净利分别为人民币-10.38亿元、-10.51亿元、-7.67亿元、-4.38亿元、-5.52亿元,2025年前6月同比+25.89%;

毛利率分别约为100.00%、76.42%、53.21%、71.00%、31.86%。

来源:LiveReport大数据

截至2025年6月30日,账上现金约人民币12.85亿元,经营现金流为-10.73亿元。

来源:招股书

来源:LiveReport大数据

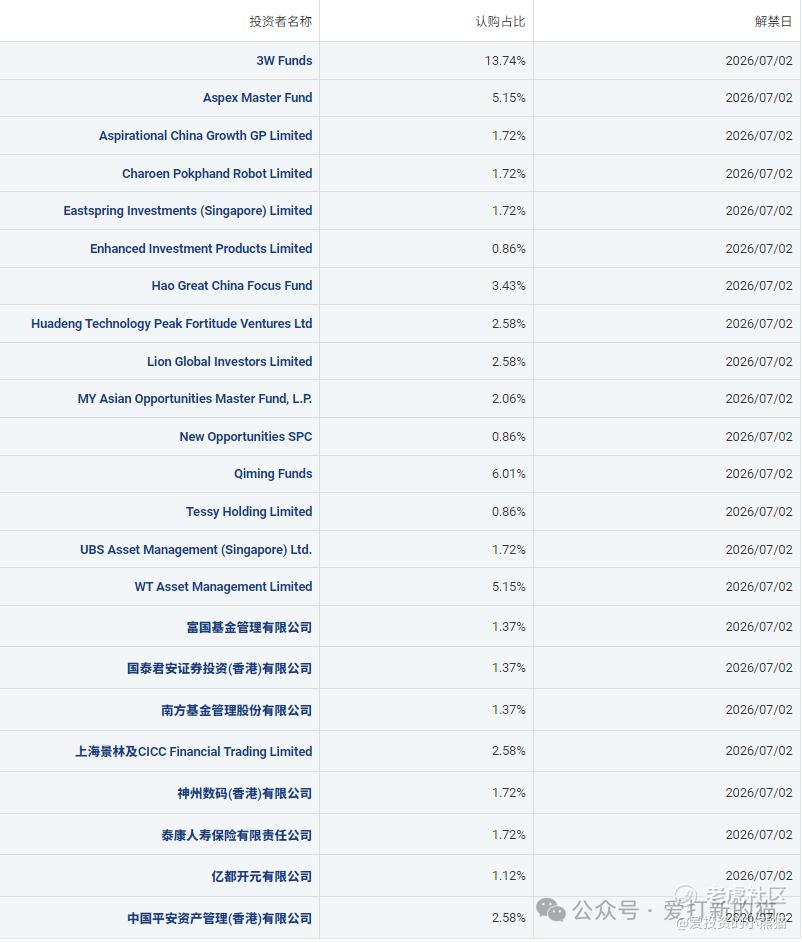

二、基石投资者

壁仞科技IPO前的基石投资者认购总占比63.99%,均设定于2026年7月2日解禁,

其中3W Funds以13.74%的认购占比成为认购比例最高的基石投资者;

Aspex Master Fund与WT Asset Management Limited的认购占比均为5.15%,

Qiming Funds认购占比为6.01%;

Charoen Pokphand Robot Limited、Eastspring Investments (Singapore) Limited、UBS Asset Management (Singapore) Ltd.、神州数码(香港)有限公司、泰康人寿保险有限责任公司等多家机构认购占比均为1.72%;

富国基金管理有限公司、国泰君安证券投资(香港)有限公司、南方基金管理股份有限公司的认购占比均为1.37%;

Huadeng Technology Peak Fortitude Ventures Ltd、Lion Global Investors Limited、上海景林及CICC Financial Trading Limited、中国平安资产管理(香港)有限公司认购占比均为2.58%;

此外,Hao Great China Focus Fund认购占比3.43%,

亿都开元有限公司为1.12%,

MY Asian Opportunities Master Fund, L.P.为2.06%,

Enhanced Investment Products Limited、New Opportunities SPC、Tessy Holding Limited的认购占比则均为0.86%。

共有7个承销商

保荐人历史业绩:

中国国际金融香港证券有限公司

中国平安资本(香港)有限公司

中银国际亚洲有限公司

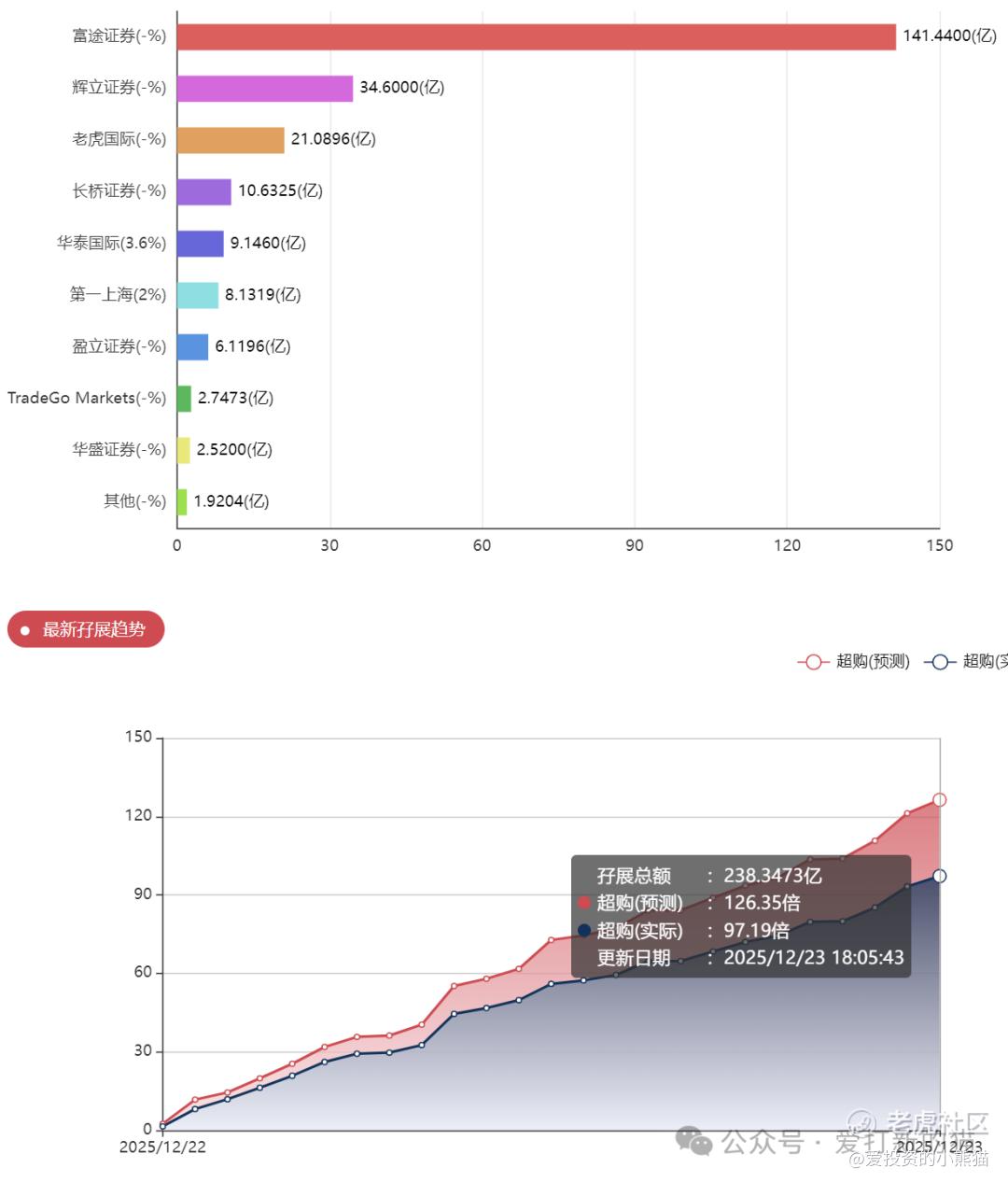

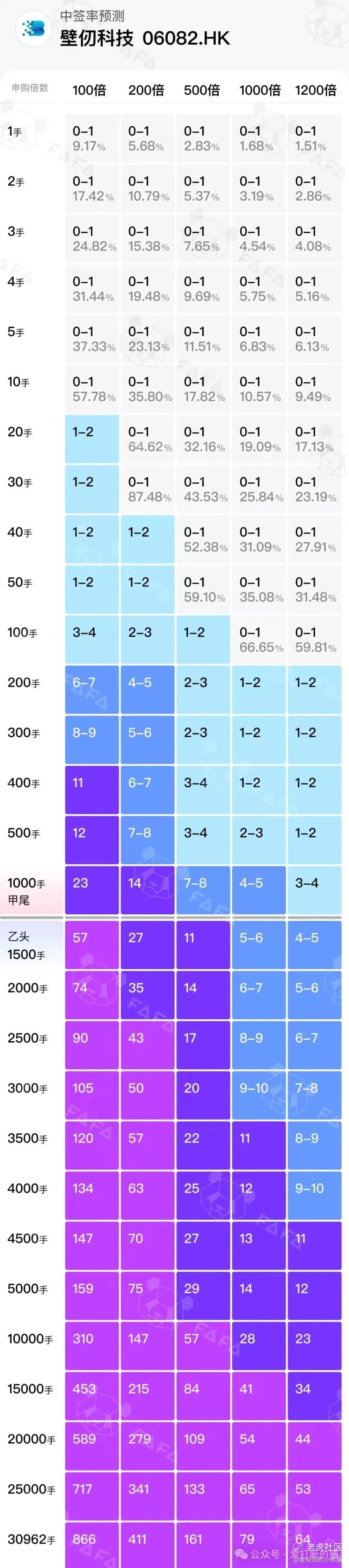

2.中签率和新股分析

(来自AIPO)

目前展现的孖展已超购97倍,由于超过50倍,回拨20.00%!

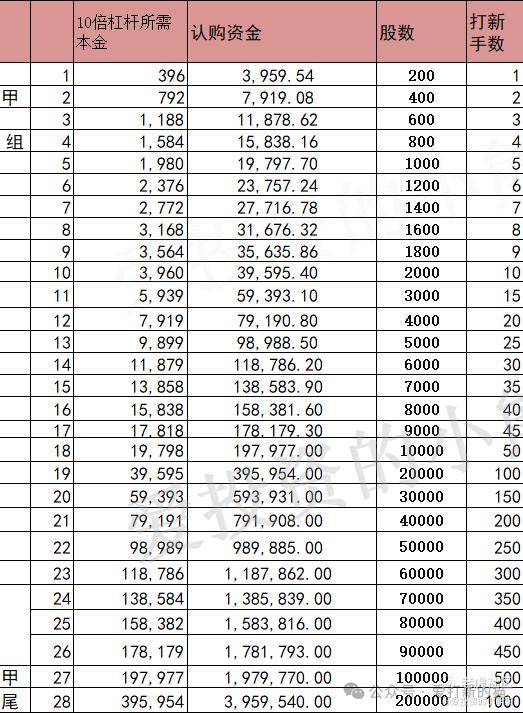

甲组的各档融资所需要的本金还有融资金额对应如下表:

乙头需要认购资金594万,乙组的各档融资所需要的本金还有融资金额对应如下表:

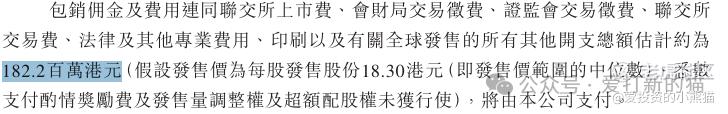

然后这个票招股书上按发售价范围的中位数18.30港元计算,公开的上市所有开支总额约为1.82亿港元,募资额约45.33亿港元,占比约4.02%,开支相比募资额算是比较少了。

这票打不打?且看我下面的分析:

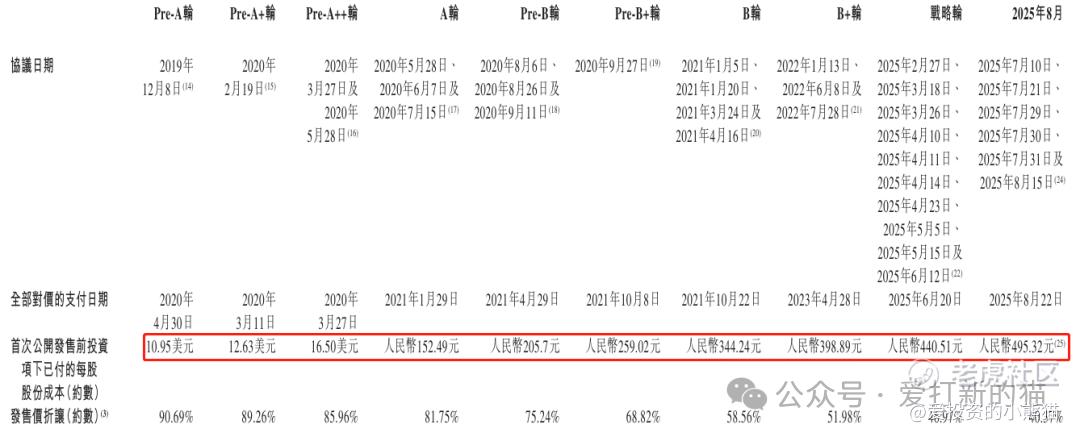

壁仞科技从Pre-A轮到2025年8月的各轮融资中,首次公开发售前每股成本从10.95美元一路攀升至495.32元人民币,已付对价金额从2050万美元大幅扩增至19.15亿元人民币,隐含的投资后估值也从1.3亿美元飙升至209.15亿元人民币,发行价折让则从90.69%持续收窄至40.37%,既展现出企业融资体量与市场估值的量级式增长,也反映出后期入股成本愈发接近IPO定价。其IPO前基石投资者的认购股份均定在2026年7月2日解禁,3W Funds以13.74%的认购占比成为最大基石投资者,Qiming Funds、Aspex Master Fund等多家境内外机构也参与其中,体现出机构对其的较高参与度与认可度。

从投资认购角度分析,长期层面,企业估值持续走高的趋势印证了市场对其半导体领域技术实力和成长潜力的认可,机构大额基石认购也进一步夯实了行业信心,若长期看好半导体赛道发展及壁仞科技的技术落地进程,可将其作为中长期布局的标的;

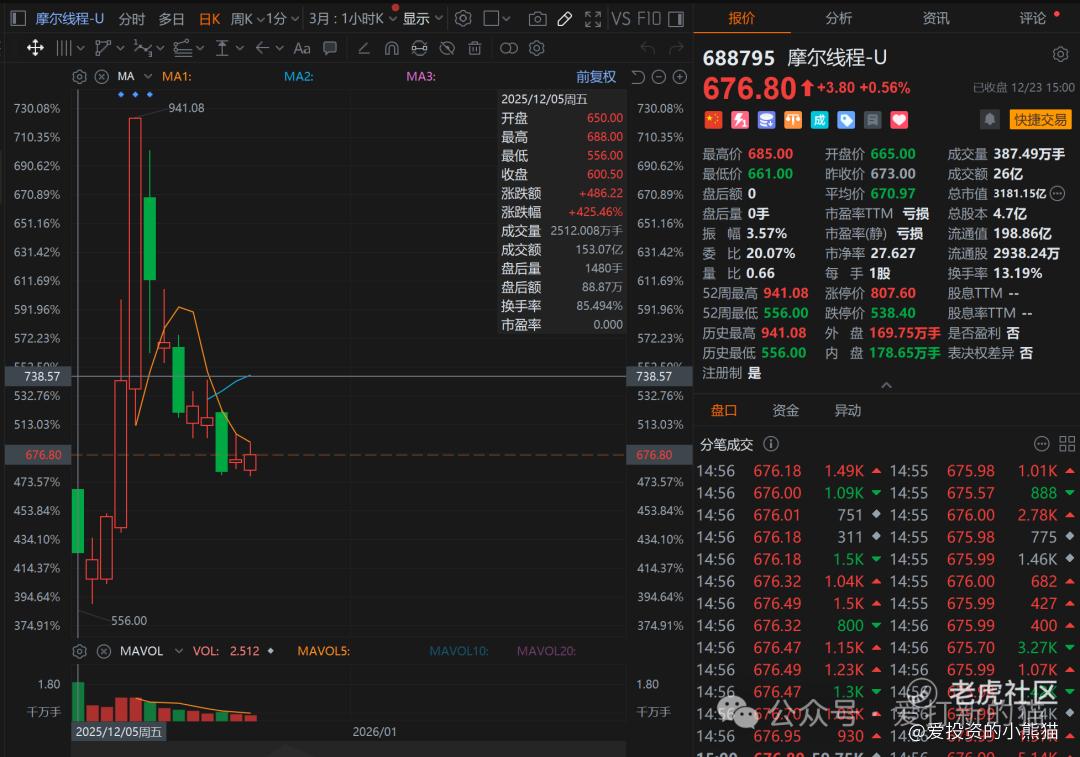

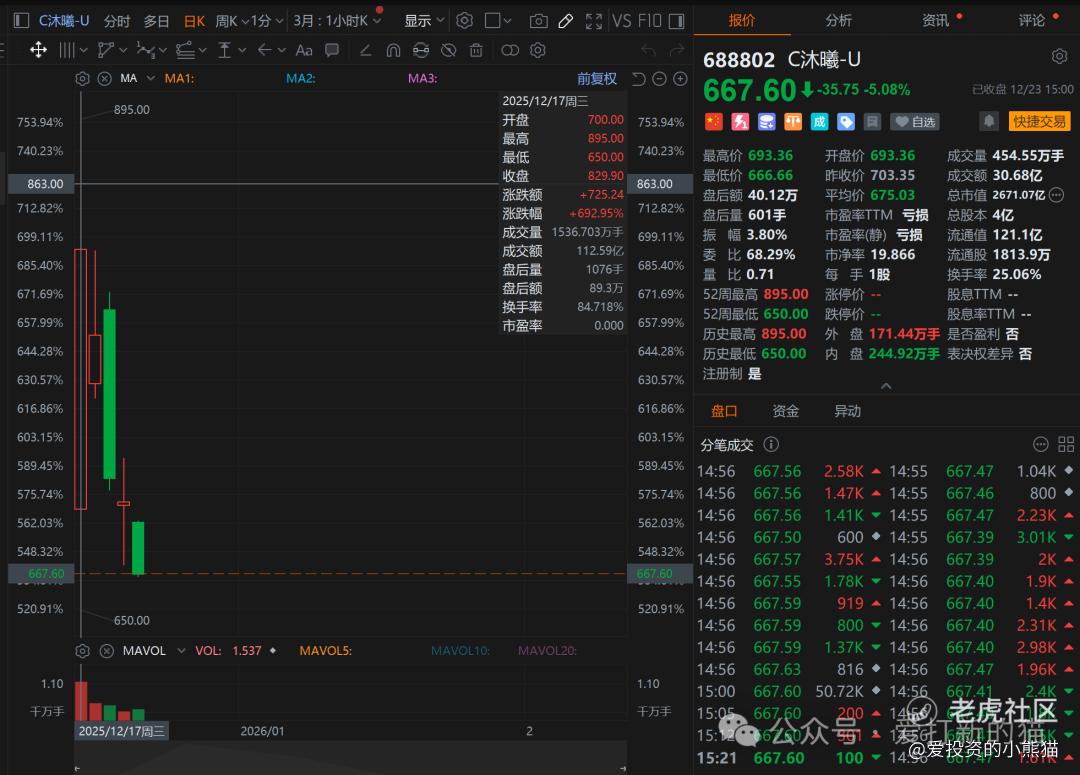

前段时间摩尔线程和沐曦股份IPO上市,市值超过3000多亿,壁仞科技当下上市也是赶着目前摩尔线程这个热点,之后后续有没有资金看好,也看这些机构们的选择了。这也会带动港股GPU概念和热潮,引发一堆机构关注这个领域跟赛道,这一点无疑也是此次IPO的一个看点。

这次基石阵容,几乎也是全明星阵容。一个月之前我就说,壁刃科技是下半年基本面最好的一个票,刚好又赶上摩尔线程的热度,总市值发行401~406,也没有超太多预期,公配募资40个亿,好在是18c,按目前的热度,大概率能回拨20%给散户,这个票公配打的话应该能中挺多的,肯定是重点参与的票,而且跟些接下来的6个票不冲突,这个票肯定是重点参与的,甲组乙组都去allin吧。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- buythedip·2025-12-24这波必须跟,all in了![梭哈]点赞举报

- 米格21·2025-12-25200手就必中?点赞举报