豪威集团,AH股——(00501.HK)2026年新股分析

保荐人:瑞银证券香港有限公司 中国国际金融香港证券有限公司

中国平安资本(香港)有限公司 广发融资(香港)有限公司

招股价格:104.80港元一口价

集资额:48.00亿港元

总市值:1315.74亿港元

H股市值 48.00亿港元

每手股数 100股

入场费 10585.69港元

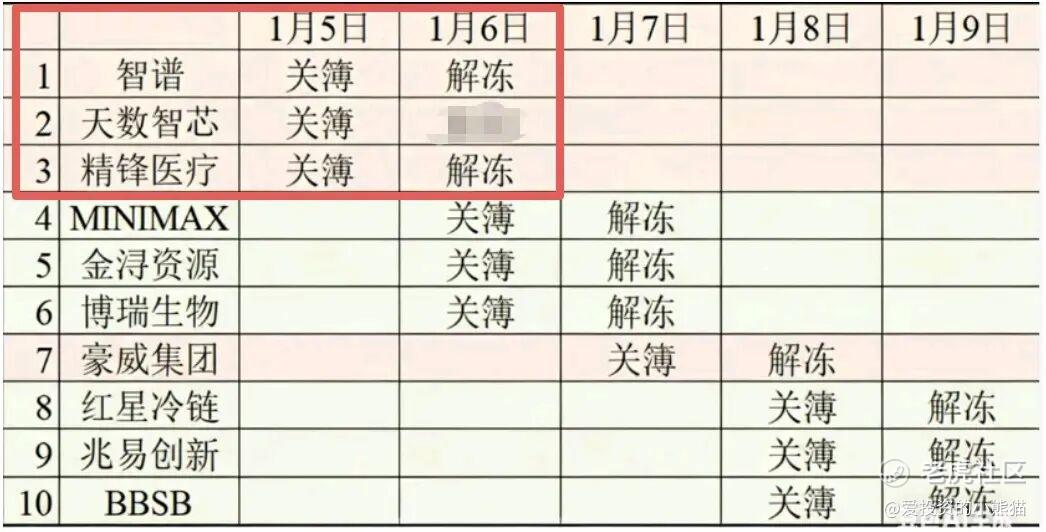

招股日期 2025年12月31日—2026年01月07日

暗盘时间:2026年01月09日

上市日期 2026年01月12日(星期一)

招股总数 4580.00万股H股

国际配售 4122.00万股H股,约占 90.00%

公开发售 458.00万股H股,约占10.00%

分配机制 B

计息天数:1天

稳价人 中金

发行比例 3.65%

市盈率 37.18

公司简介

豪威集团是一家全球化的Fabless半导体设计公司,CMOS图像传感器(CIS)是其核心产品。公司凭借专有技术、多元化的产品与解决方案组合、灵活的Fabless业务模式、广泛的客户网络及完善的供应链生态系统,在行业内树立了良好口碑。

目前,豪威集团主要布局三大核心业务线,同时持续拓展产品与解决方案的品类及覆盖范围,服务于智能手机、汽车、医疗、安防及新兴市场(含机器视觉、智能眼镜、端侧AI等)多个高增长行业。依托全面的业务布局与强大的设计能力,公司能够设计、开发并销售多款高度集成的半导体解决方案,广泛应用于各行业关键领域。

值得关注的是,根据弗若斯特沙利文的数据,按2024年图像传感器解决方案收入计算,豪威集团已成为全球第三大数字图像传感器供应商,市场份额达13.7%。公司的技术专长与可靠的服务能力助力其建立了较高的品牌知名度,赢得了全球市场的稳固认可。在运营模式上,豪威集团采用Fabless制造策略,专注于半导体产品及解决方案的设计与销售,同时与全球领先的供应商在晶圆制造、封装和测试环节展开深度合作。

这种模式具备多重优势:一是运营灵活性突出;二是可通过战略合作获取领先的制造技术;三是能够快速响应市场需求并提升生产效率。在技术迭代迅速、半导体创新持续推动行业发展的市场环境中,Fabless模式让豪威集团无需承担大量资本支出,即可灵活应对市场变化,更高效、低成本地实现技术解决方案的升级。

具体业务方面,图像传感器解决方案是核心板块,产品服务于消费电子、汽车、医疗、安防及各类新兴市场的终端客户;显示解决方案领域,公司提供丰富的显示驱动产品,并持续投入汽车显示驱动解决方案的研发,推出符合主流市场需求规格的产品;模拟解决方案板块,公司设计开发了由先进模拟集成电路及分立半导体组成的多元化产品组合,广泛应用于多个行业,同时打造了丰富的车规级车载模拟芯片矩阵,建立了弹性供应链体系。此外,除三大核心业务线外,豪威集团还在中国构建了庞大的半导体分销网络,这一网络不仅深化了与客户的合作紧密度,更让公司深度参与到客户产品开发过程中。通过与OEM、ODM及半导体解决方案供应商保持密切合作,公司进一步扩大了市场覆盖范围,推动自身半导体解决方案的广泛应用。

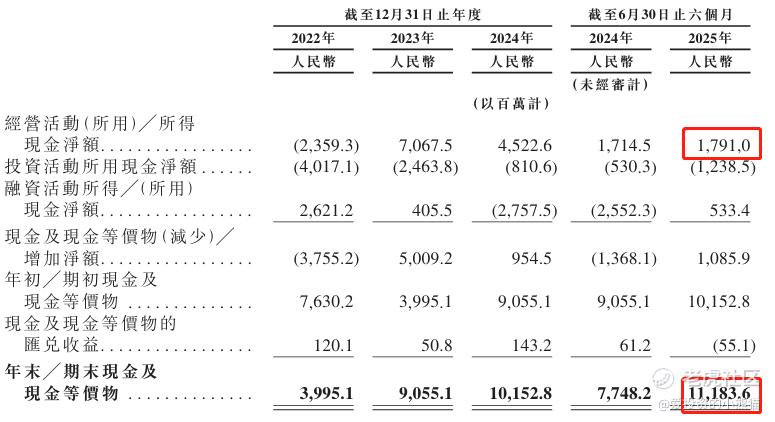

截至2024年12月31日止3个年度、2024及2025年前6个月:

收入分别约为人民币200.40亿、209.84亿、257.07亿、120.94亿、139.44亿,2025年前6月同比+15.30%;

毛利分别约为人民币47.41亿、41.84亿、72.39亿、34.08亿、41.26亿,2025年前6月同比+21.08%;

净利分别约为人民币9.51亿、5.44亿、32.79亿、13.61亿、20.20亿,2025年前6月同比+48.46%;

毛利率分别约为23.66%、19.94%、28.16%、28.18%、29.59%;

净利率分别约为4.75%、2.59%、12.75%、11.25%、14.49%。

来源:LiveReport大数据

截至2025年6月30日,公司经营活动现金流为人民币17.91亿元,期末现金约为118.84亿元。

来源:招股书

二、基石投资者

豪威集团在IPO前引入了10家多元背景的基石投资者,涵盖国际资管机构、产业资本、保险及理财机构、跨境投资基金等类型,认购总占比45.28%,所有基石投资者的股份解禁日均为2026年7月12日,各投资方认购占比及背景特点如下:

1. Wildlife Willow Limited

以**11.35%**的认购占比成为本次IPO中认购比例最高的基石投资者,是豪威集团重要的机构投资方,聚焦科技与半导体领域的资本布局。

2. UBS Asset Management (Singapore) Ltd.(瑞银资产管理(新加坡)有限公司)

认购占比6.48%,作为国际顶级资产管理机构,瑞银资管具备全球化的投资视野与半导体行业深度研究能力,其参与体现了国际资本对豪威集团业务价值的认可。

3. Formosa Opportunity Limited

认购占比5.46%,属于专注科技领域的外资投资机构,在半导体产业链投资中具备丰富经验,与豪威集团的业务赛道高度契合。

4. 华勤通讯香港有限公司

认购占比4.86%,作为消费电子领域头部ODM企业,华勤通讯是豪威集团的产业端合作伙伴,其以产业资本身份参与认购,反映出双方在半导体供应链及终端应用领域的深度协同性。

5. 天进贸易有限公司

认购占比4.17%,属于商贸及产业投资类企业,布局半导体领域投资,助力豪威集团拓展产业资源与市场渠道。

6. Pudong Science and Technology (Cayman) Co., Ltd.(浦东科技(开曼)有限公司)

认购占比4.05%,依托浦东科创产业资源,聚焦高科技领域投资,为豪威集团带来科创领域的资源支持。

7. JSC International Investment Fund SPC

认购占比3.24%,是专注于高科技产业的国际投资基金,其参与彰显了跨境资本对豪威集团在CMOS图像传感器赛道市场地位的认可。

8. 大家人寿保险股份有限公司、中邮理财有限责任公司

两家机构均认购1.62%,其中大家人寿是国内大型保险机构,中邮理财为中邮集团旗下专业理财子公司,这类金融机构的参与,体现了国内主流长线资本对豪威集团长期发展潜力的看好。

整体来看,豪威集团的基石投资者阵容兼具国际资本、产业资本与国内金融资本,既为IPO提供了资本支撑,也为公司后续在半导体设计领域的技术研发、市场拓展带来了产业资源与资本层面的双重助力。

共有8个承销商

保荐人历史业绩:

瑞银证券香港有限公司

中国国际金融香港证券有限公司

中国平安资本(香港)有限公司

广发融资(香港)有限公司

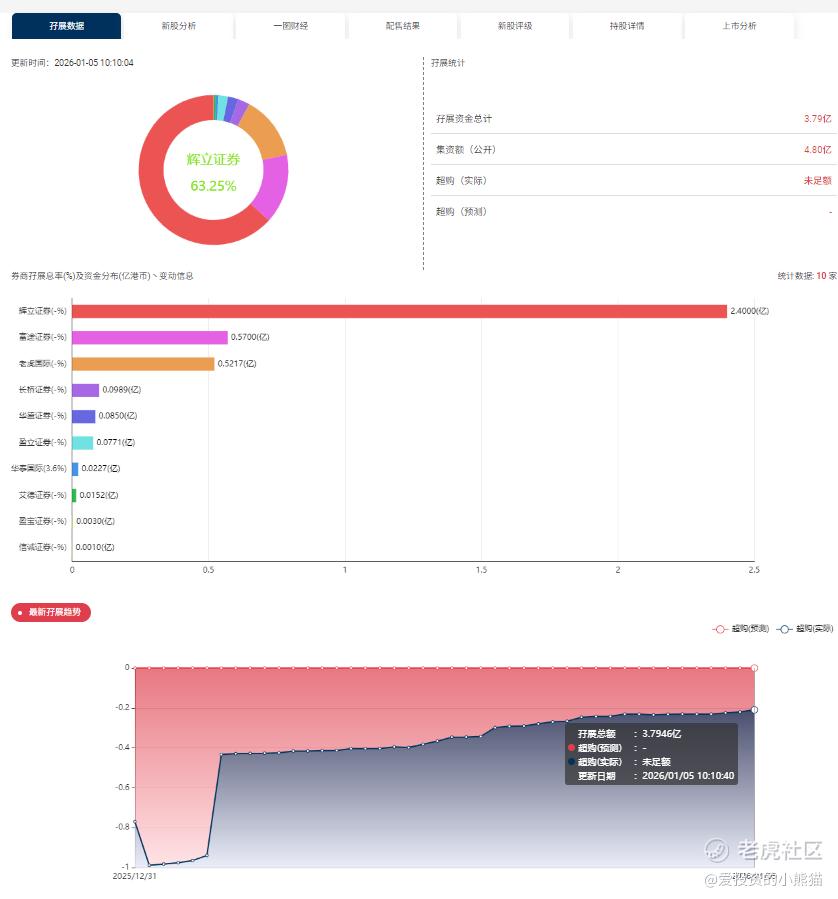

2.中签率和新股分析

(来自AIPO)

招股都6天了,目前展现的孖展还未足额,看来大家对A+H上市的新股不感兴趣。

甲组的各档融资所需要的本金还有融资金额对应如下表:

乙头需要认购资金530万,乙组的各档融资所需要的本金还有融资金额对应如下表:

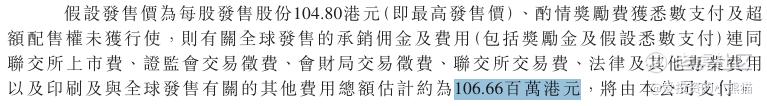

然后这个票招股书上按发售价104.80港元计算,公开的上市所有开支总额约为1.07亿 港元,募资额约48.00亿港元,占比约2.22%,开支相比募资额算是很少了。

这票打不打?且看我下面的分析:

豪威集团H股较A股当前收盘价(125.9元)折价约25.2%,不存在溢价,反而是明显折价,按2026年1月5日实时汇率1港元=0.8978人民币,H股上限价折合人民币:104.8港元 × 0.8978 ≈ 94.09元,折价率计算:(94.09-125.9) ÷ 125.9 × 100% ≈ -25.2%。

此为上限价对应的折价,实际发行价可能低于104.8港元,折价可能更大。

风险提示:

- 市场情绪波动:港股近期表现偏弱,可能影响首日涨幅,中性预期0%~+3%,乐观+3%~+5%,悲观-2%~0%;

- 发行价不确定性:虽有上限价,但最终定价可能受市场影响,若定价偏高会压缩收益空间;

- 行业竞争激烈:面临索尼、三星等巨头竞争,技术迭代快,需持续投入研发 ;

基石阵容强大:45.28%的基石锁定比例较高,这也就是ah股的亮点了,短期尤其是首日怎么样这真不好说,长期价值可期:作为CIS龙头,受益于AIoT、自动驾驶等趋势,长期增长潜力大 ;

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- yansuji·01-06折价够大,我会抽一手!点赞举报