巴克莱首覆Hynix海力士:40%上涨空间背后的AI逻辑

巴克莱1月14日发布SK hynix首次覆盖报告,直接给出Overweight评级,目标价615欧元,较当前443欧元有近40%上涨空间。

核心结论:AI驱动的内存需求正在创造一个前所未有的supercycle。

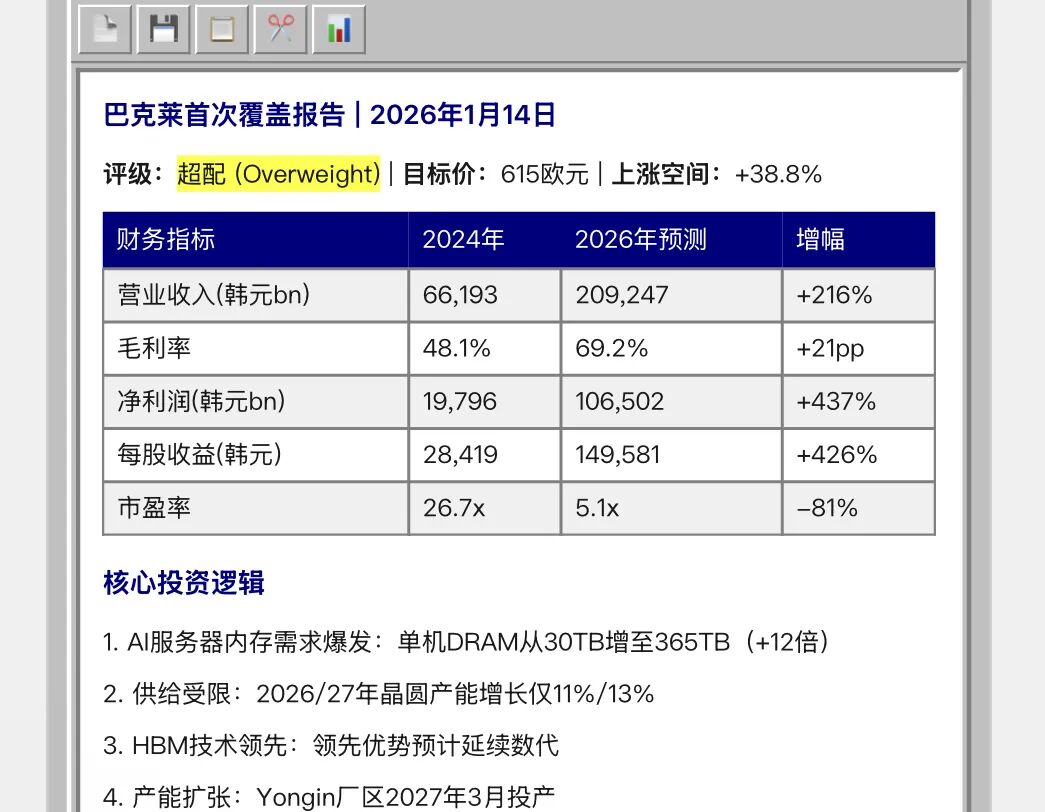

这份报告的核心逻辑很简单:AI服务器对内存的需求正在指数级增长,而供应端受限于产能扩张周期,2026/2027年晶圆增长仅10-13%。

供需缺口短期内几乎不可能收窄。

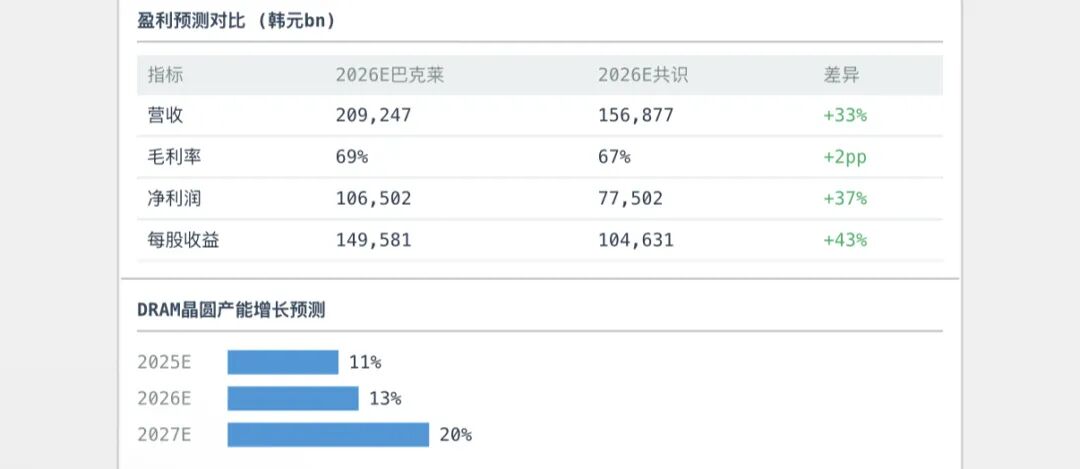

数据层面相当激进。巴克莱预测SK hynix 2026年收入将达到2092亿韩元,较2024年的662亿韩元增长超过三倍。

净利润从198亿跃升至1065亿,EPS从28,419韩元飙升至149,581韩元。这意味着按当前股价,2026年P/E仅5.1倍。

HBM依然是核心护城河

SK hynix在HBM领域的技术领先预计将延续数代,而Yongin新厂区的投产将在2027年开始释放产能。

三星虽在追赶,但巴克莱认为短期内不构成实质威胁。中国内存厂商CXMT的市占率已达10%,但受限于设备禁令,技术落后2-3代,暂不改变全球供需格局。完整版已经上传到星球又是一个存储的超大Lift...

平时文章和视频经常提到的知识星球就是 KZG 分享观点、研报、快讯解读的地方。下面这里是加入的任意门,入场后有对应的讨论群组,快来试试吧。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

点赞

举报

登录后可参与评论

暂无评论