2025年动力与储能电池行业数据及市场格局分析

动力电池和整个电池来盘一盘。

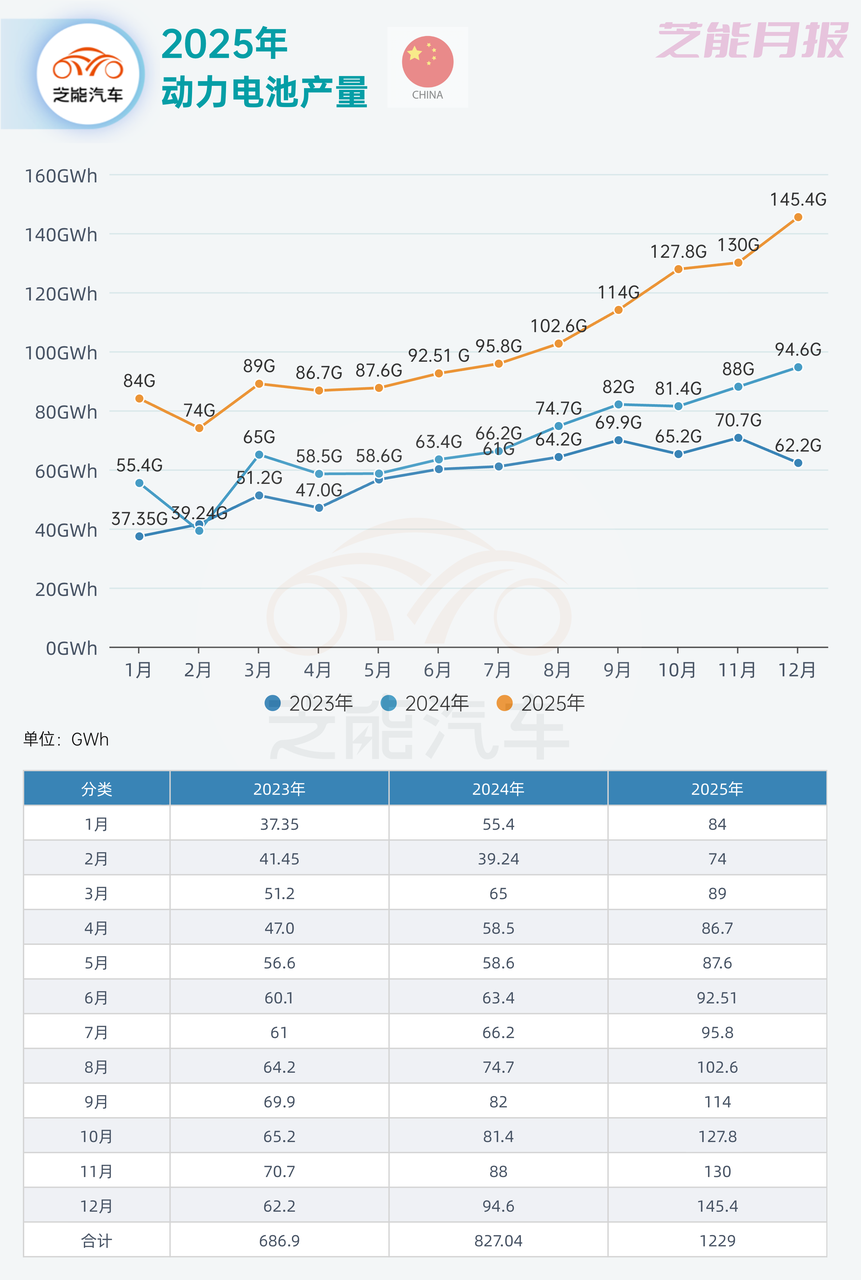

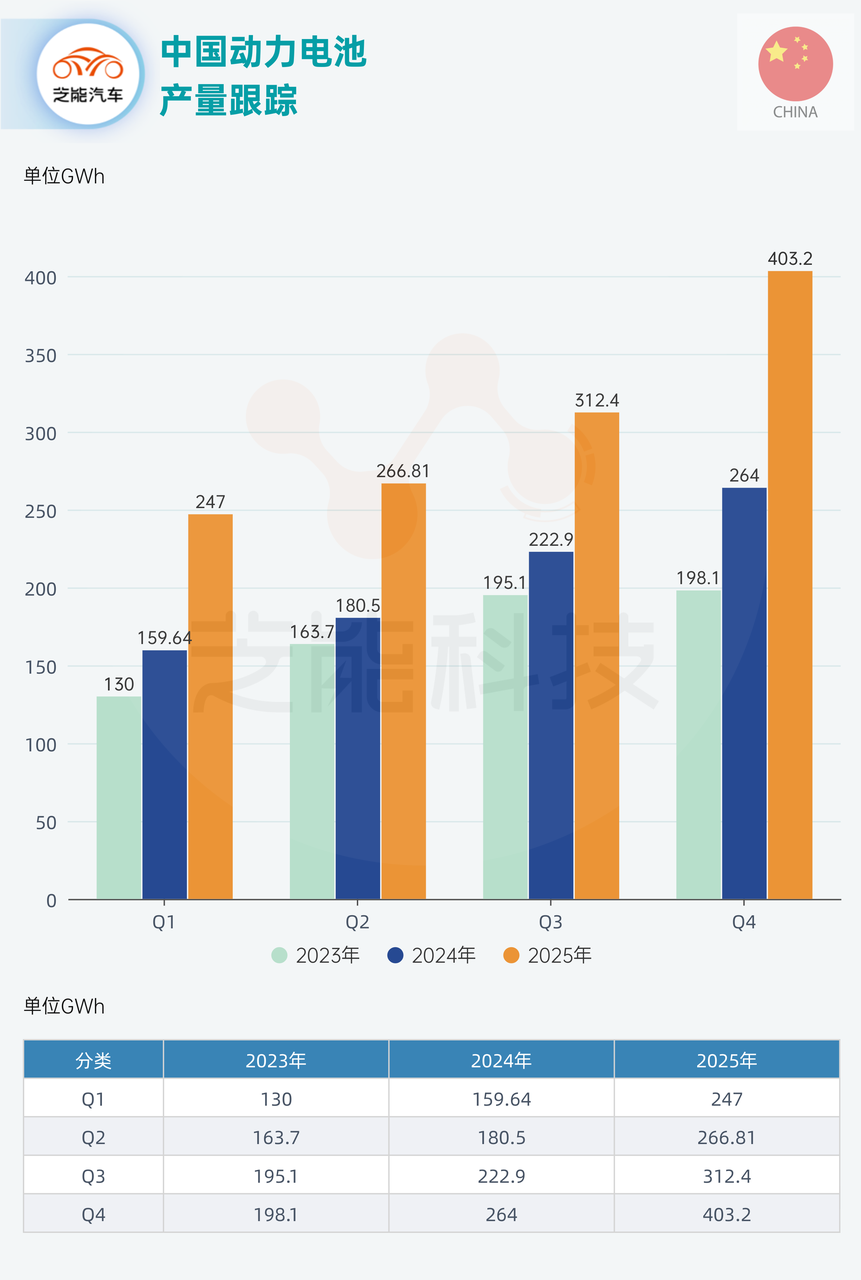

● 2025年动力和储能电池累计产量为1755.6GWh,累计同比增长60.1%。

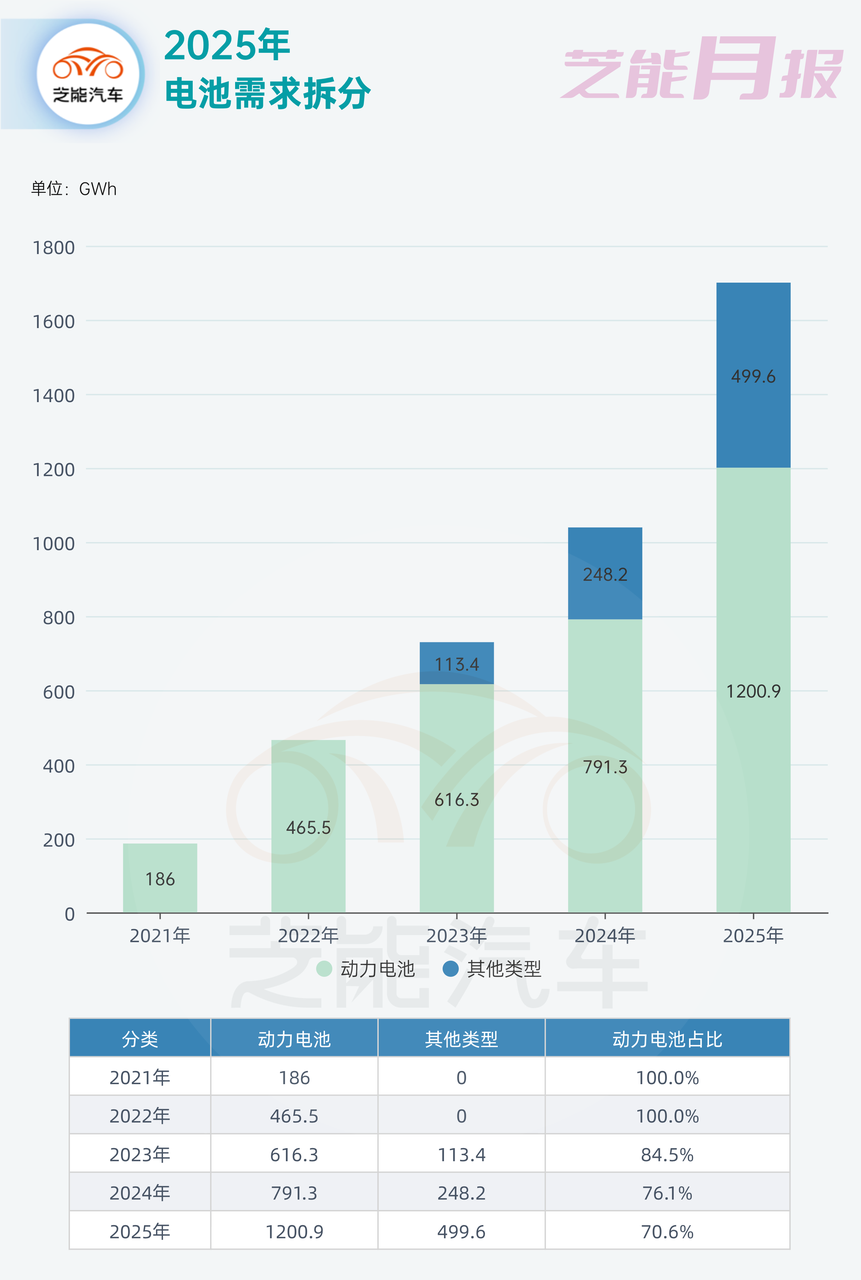

● 动力和储能电池销量为1700.5GWh,同比增长63.6%。

◎ 动力电池累计销量为1200.9GWh,占总销量70.6%,同比增长51.8%;

◎ 储能电池累计销量为499.6GWh,占总销量29.4%,同比增长101.3%。

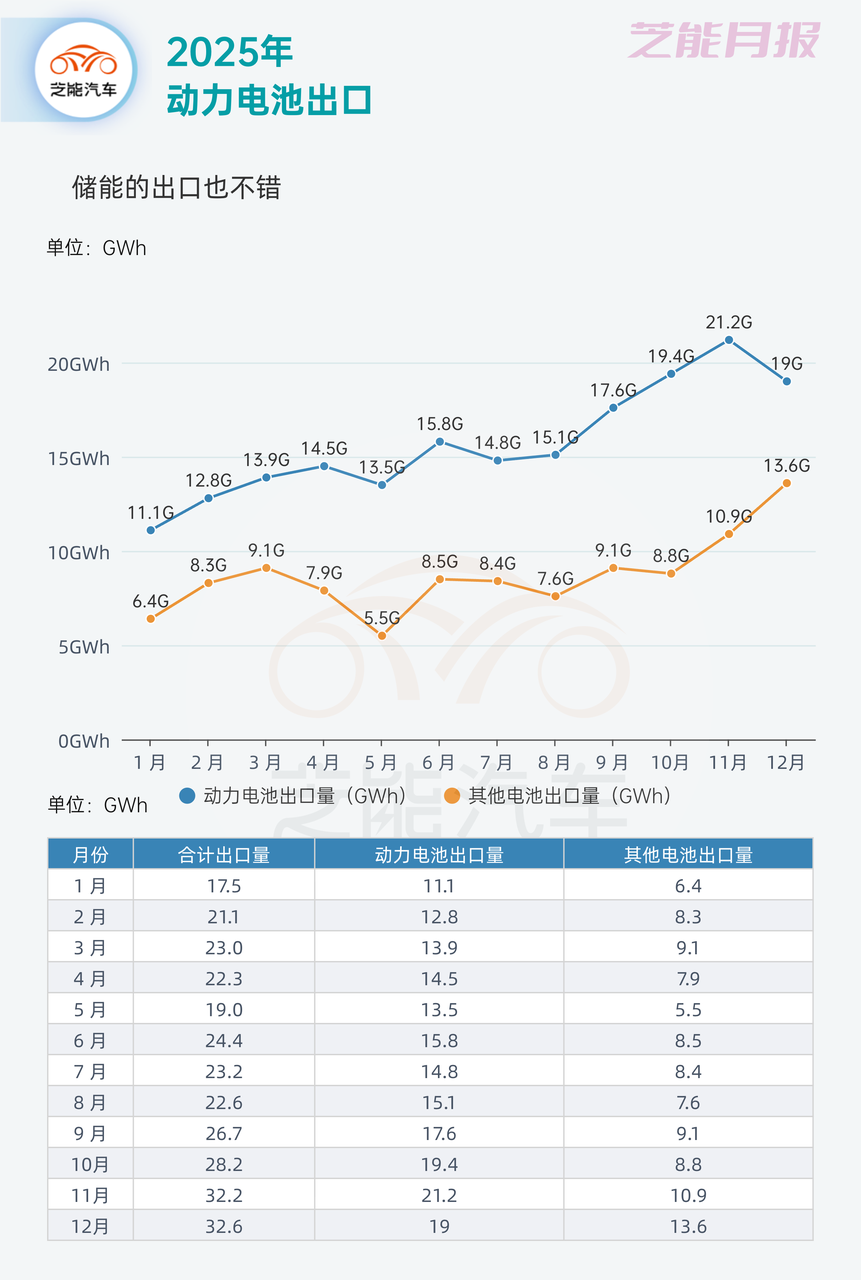

● 动力和储能电池累计出口达305.0GWh,同比增长50.7%。

◎ 动力电池累计出口为189.7GWh,同比增长41.9%;

◎ 储能电池累计出口量为115.3GWh,同比增长67.9%。

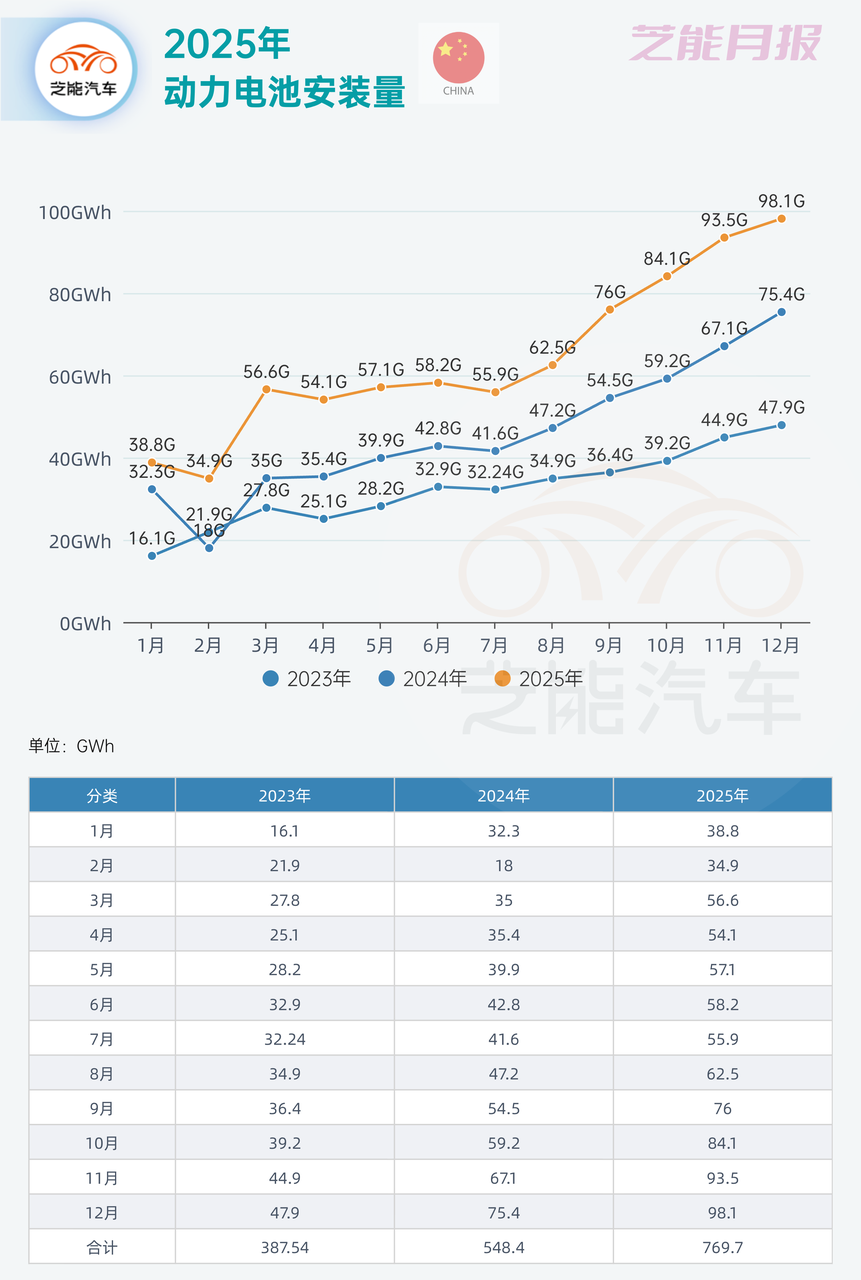

● 国内动力电池装车量769.7GWh, 同比增长40.4%。

◎ 三元电池装车量144.1GWh,占总装车量18.7%,同比增长3.7%;

◎ 磷酸铁锂电池装车量625.3GWh,占总装车量81.2%,同比增长52.9%。

● 12月动力和储能电池合计产量为201.7GWh,环比增长14.4%,同比增长62.1%。

● 12月动力和储能电池销量为199.3GWh,环比增长11.1%,同比增长57.5%。

◎ 动力电池销量为143.8GWh,环比增长7.3%,同比增长49.2%;

◎ 储能电池销量为55.6GWh,环比增长22.4%,同比增长84.0%。

● 动力和储能电池合计出口32.6GWh,环比增长1.3%,同比增长49.2%,占当月销量16.4%。

◎ 动力电池出口量为19.0GWh,占总出口量58.4%,环比减少10.4%,同比增长47.1%;

◎ 储能电池出口量为13.6GWh,占总出口量41.6%,环比增长23.9%,同比增长52.2%。

● 国内动力电池装车量98.1GWh,环比增长4.9%,同比增长35.1%。

◎ 三元电池装车量18.2GWh,占总装车量18.6%,环比增长0.2%,同比增长40.5%;

◎ 磷酸铁锂电池装车量79.8GWh,占总装车量81.3%,环比增长5.9%,同比增长33.7%。

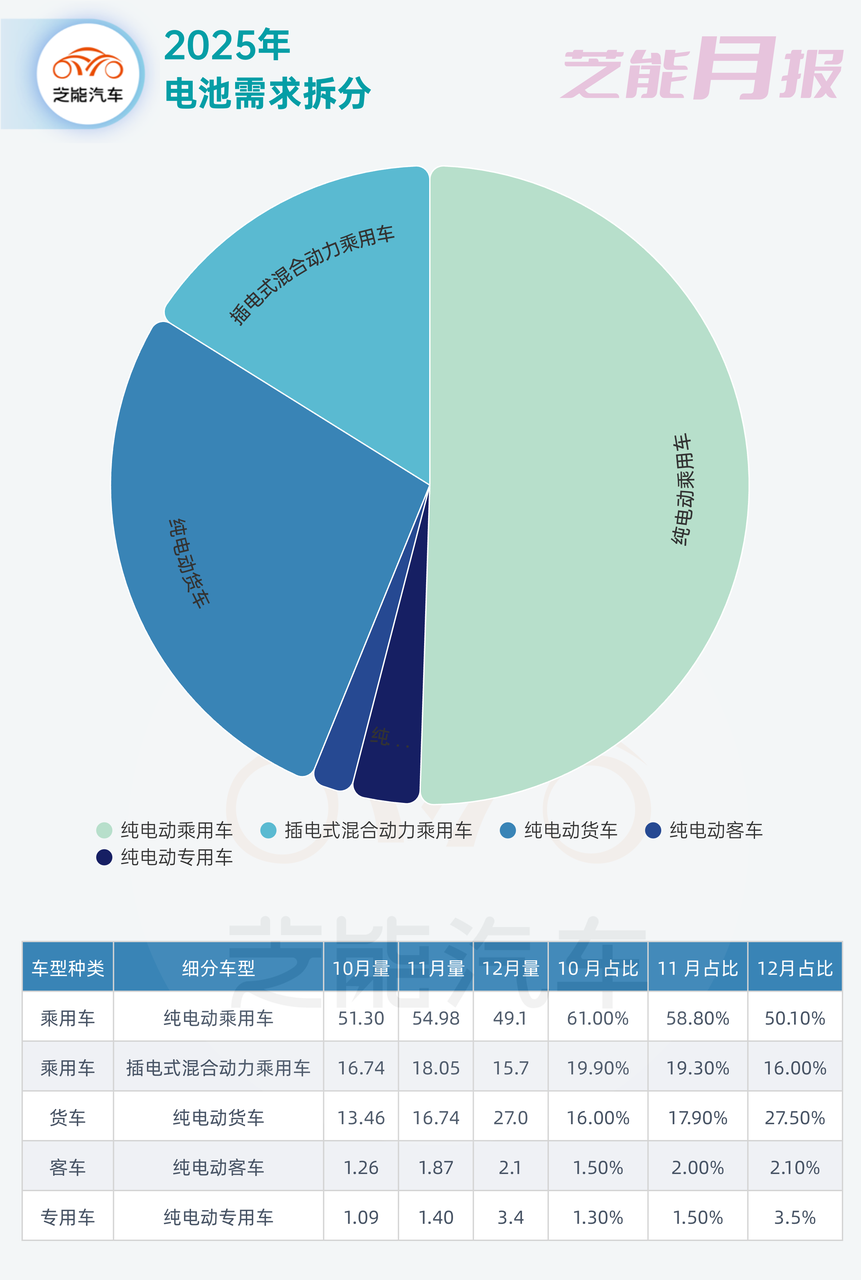

从细致来看,12月乘用车的占比是新低的,国内动力电池装车量98.1GWh,环比增长4.9%,同比增长35.1%。

● 但是乘用车这边10-12 月的动力电池装车量(单位:GWh)中:

◎ 纯电动乘用车的装车量在 10 月为 51.30 GWh,11 月小幅上升至 54.98 GWh,12 月回落至 49.1 GWh;

◎ 插电式混合动力乘用车的装车量在 10 月为 16.74 GWh,11 月增长至 18.05 GWh,12 月则降至 15.7 GWh。

● 真正拉动安装量的,主要是商用车:

◎ 纯电动货车的装车量在 10 月为 13.46 GWh,11 月上升至 16.74 GWh,12 月大幅增长至 27.0 GWh;

◎ 纯电动客车的装车量在 10 月为 1.26 GWh,11 月增长至 1.87 GWh,12 月继续上升至 2.1 GWh;

◎ 纯电动专用车的装车量在 10 月为 1.09 GWh,11 月增长至 1.40 GWh,12 月大幅攀升至 3.4 GWh。

从总装机量和技术路线来看

◎ 宁德时代以333.57GWh继续保持绝对领先,其中铁锂电池占比明显高于三元电池,乘用车仍是主要应用场景,但商用车占比也接近80GWh。

◎ 比亚迪采用铁锂路线,总装量165.77GWh,乘用车占据绝对主体。

◎ 中创新航、国轩高科和亿纬锂能处于第二梯队,均以铁锂为主,但亿纬锂能在商用车领域的占比明显更高。

◎ 欣旺达和正力新能以乘用车为核心市场,商用车布局较少。

◎ 蜂巢能源的三元与铁锂结构相对均衡,主要集中在乘用车市场。

◎ LG新能源则几乎全部采用三元电池,且全部用于乘用车。

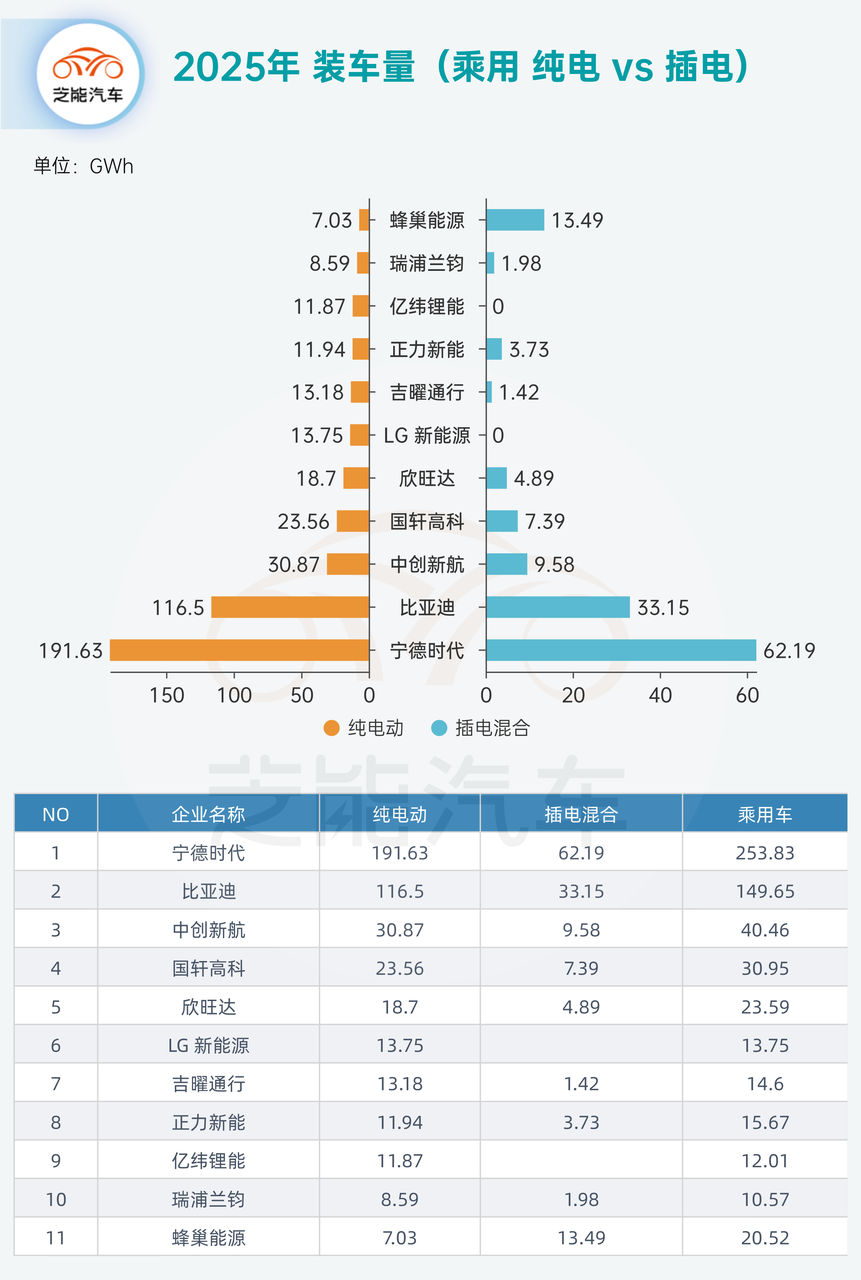

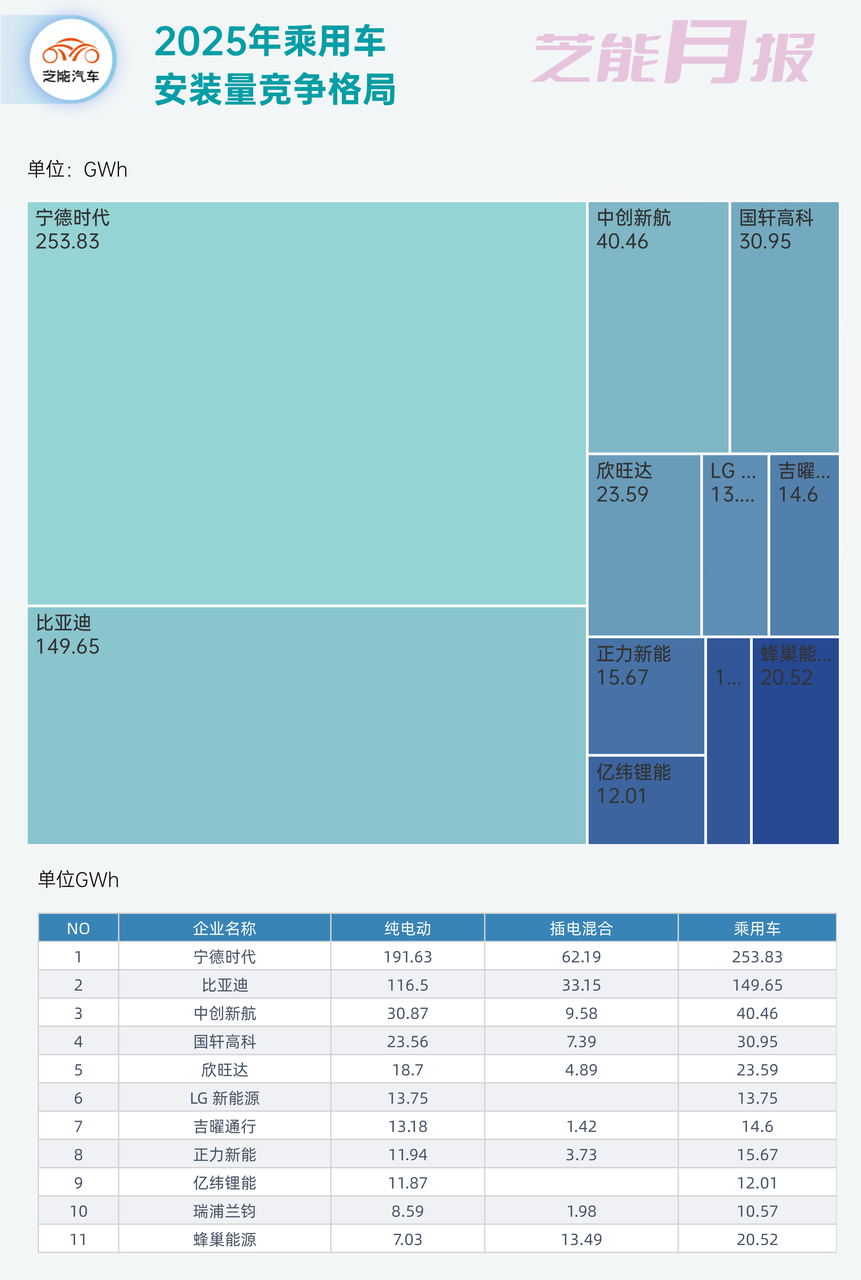

从乘用车动力电池装机量来看,宁德时代和比亚迪的量还是非常大。

◎ 宁德时代纯电与插混合计达到253.83GWh,比亚迪的149.65GWh。

◎ 第二梯队中,中创新航、国轩高科、欣旺达的规模在20–40GWh之间,主要以纯电市场为主。

◎ LG新能源和亿纬锂能的装机量集中在纯电领域,插混占比相对较低。

◎ 蜂巢能源的插混装机量(13.49GWh)高于纯电(7.03GWh)。

小结:这是2025年动力电池的格局。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。