赜灵生物-B,递交招股书,拟赴香港上市 | 医疗健康企业.IPO上市

2026年1月13日,来自四川成都高新区的成都赜灵生物医药科技股份有限公司 Chengdu Zenitar Biomedical Technology Co., Ltd.(以下简称“赜灵生物”)在港交所递交招股书,拟香港主板IPO上市。

赜灵生物招股书链接:

https://www1.hkexnews.hk/app/sehk/2026/108079/documents/sehk26011301561_c.pdf

主要业务

赜灵生物,成立于2019年,作为一家临床后期阶段生物技术公司,致力于整合结构生物学、人工智能(AI)及临床相关疾病模型,开发具有同类首创或同类最佳潜力的、高度差异化的小分子疗法,致力于解决血液系统疾病、肿瘤、中枢神经系统(CNS)及免疫/炎症(I&I)疾病领域尚未被满足的重大医疗需求。

赜灵生物在开发优化小分子治疗药物方面的核心优势,植根于三大整合式技术平台:结构生物学平台ZeniFold、人工智能驱动药物研发与设计平台ZeniMind,及临床相关筛选与靶点发现平台ZeniScreen。

赜灵生物已经建立由八项专有资产组成的多元化的管线,涵盖临床及临床前阶段,其中,两种候选药物已进入3期注册性临床试验阶段。包括:

两款核心产品:

-

马来酸氟诺替尼(FM),目前正在推进3期注册阶段,是一款Janus激酶2 (JAK2)、FMS样酪氨酸激酶3 (FLT3)及细胞周期蛋白依赖性激酶6 (CDK6)的新型三靶点抑制剂,主要用于治疗骨髓增生性肿瘤(MPN),包括骨髓纤维化及真性红细胞增多症(PV)。除骨髓纤维化外,公司于2025年11月在中国启动了一项FM针对PV的2期临床试验,目标是扩大FM在MPN领域的临床及商业潜力。此外,公司计划于2026年向NMPA提交FM治疗移植物抗宿主病(GvHD)的IND申请。

-

注射用甲磺酸普依司他(PM),是一款处于3 期注册阶段、针对复发/难治DLBCL治疗设计的高选择性HDAC I/IIb类抑制剂。公司计划于2027年向国家药监局提交NDA,以申请针对复发/难治DLBCL的附条件批准。此外,公司计划于2027年在中国启动注册临床试验,评估PM联合免疫疗法(无化疗方案)二线治疗DLBCL的疗效,或联合免疫疗法与化疗一线治疗DLBCL的疗效。公司也正于多项进行中的2期临床试验评估PM,包括(i)PM单药治疗复发/难治外周T细胞淋巴瘤;(ii)联合泊马度胺及低剂量地塞米松治疗复发/难治多发性骨髓瘤;(iii)联合氟维司群治疗乳腺癌;及(iv)联合抗PD-1单抗治疗其他实体瘤。

两款临床阶段候选药物:

-

ZL-82,是一款高选择性、不可逆的共价结合型Janus激酶3 (JAK3)抑制剂,用于治疗自身免疫性疾病,包括炎症性肠病(IBD)、特应性皮炎(AD)及类风湿性关节炎(RA)。根据灼识咨询的资料,ZL-82是中国首个进入临床阶段的高选择性JAK3抑制剂。

-

ZL-85,是一款针对胃癌、前列腺癌、胰腺癌及结直肠癌等晚期实体瘤的下一代高选择性聚(ADP-核糖)聚合酶1(PARP1)抑制剂。

四种临床前阶段候选药物:即ZL-65(一款新一代、具有高度脑渗透性、口服的NLRP3炎症小体抑制剂)、ZL-69(一款高选择性的受体相互作用丝氨酸/苏氨酸蛋白激酶2(RIPK2)支架抑制剂)、ZL-59(一款具有高效脑渗透性的受体相互作用丝氨酸╱ 苏氨酸蛋白激酶1 (RIPK1)抑制剂)及ZL-89(一款口服生物利用度高、非降解型的分子胶)。

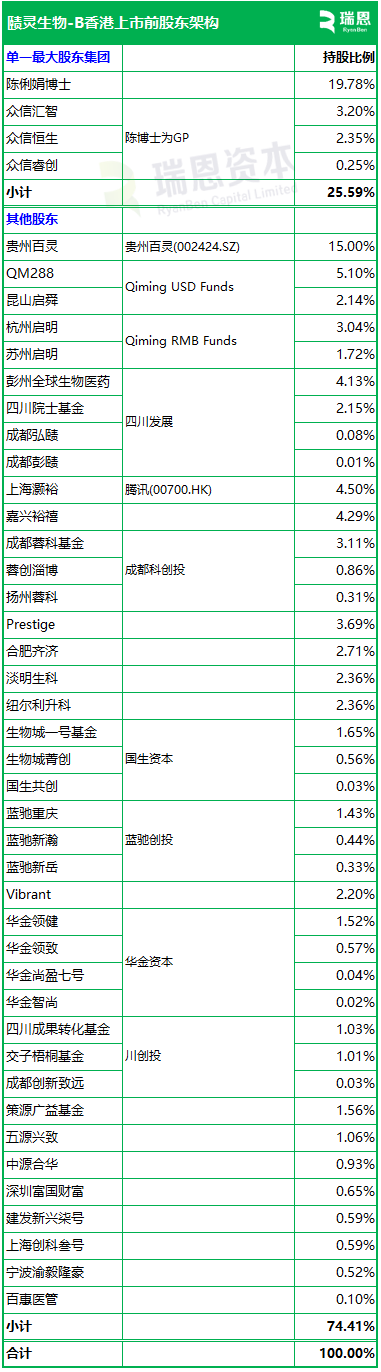

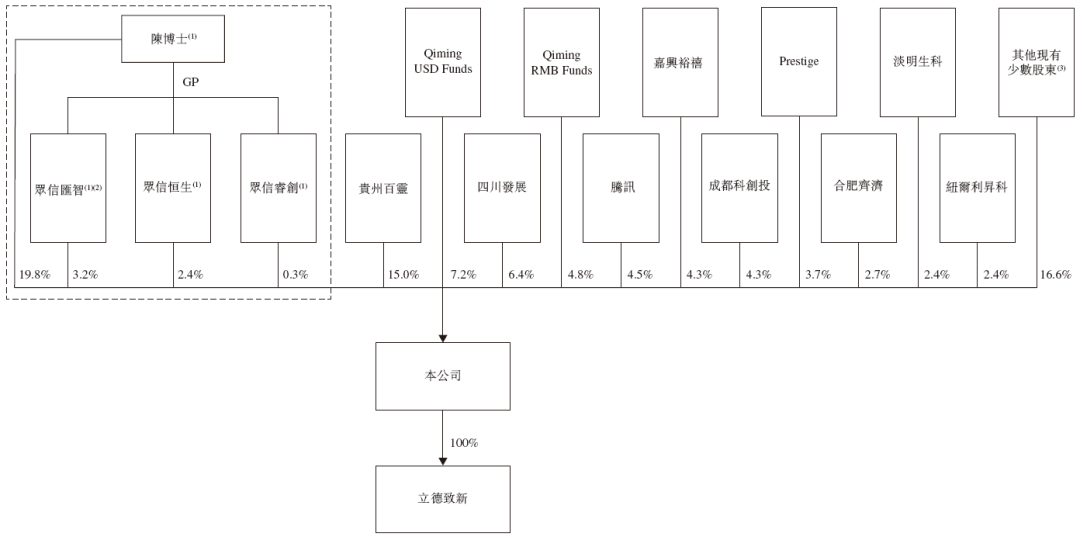

股东架构

根据招股书披露,赜灵生物在香港上市前的股权架构中,

陈俐娟博士,直接持股19.78%,通过控制数家实体,合计持股约25.59%,为单一最大股东。

董事高管

赜灵生物董事会,由11名董事组成,包括:

-

4名执行董事:

陈俐娟博士(董事长、总经理、首席科学家);

梁睿先生(临床开发中心总监);

贾涛博士(药物化学总监)

李钢先生(业务运营副总裁);

-

3名非执行董事:

党黎明先生(贵州百灵(002424.SZ)附属公司贵州中灵广惠董事长兼总经理);

陈侃博士(启明创投合伙人)

王文仪先生(四川发展弘科投资部总经理);

-

4名独立非执行董事:

龚涛博士(四川大学华西药学院药剂学系教授);

邹宏博士(香港大学经济及工商管理学院金融学教授);

戴伦治博士(四川大学研究员);

李越冬博士(西南财经大学审计专业博士生导师)。

除执行董事外,高管包括:

叶昊宇博士(副总经理);

王太津博士(副总经理);

喻言先生(董事会秘书、联席公司秘书);

杨慧先生(财务总监)。

公司业绩

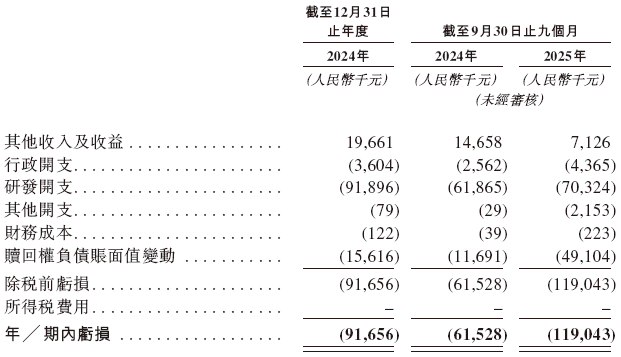

招股书显示,在过去的2024年和2025年前九个月,赜灵生物未有营业收入,相应的净亏损分别为人民币0.92亿、1.19亿元。

中介团队

赜灵生物是次IPO的中介团队主要有:

富瑞金融、中金公司为其联席保荐人;

安永为其审计师;

金杜为其公司中国律师;

凯易为其公司香港及美国律师;

通商为其券商中国律师;

亚司特为其券商香港及美国律师;

国元国际为其合规顾问;

灼识咨询为其行业顾问。

*疏漏难免,敬请指正

版权声明:“瑞恩IPO上市”主要跟踪关注香港上市、澳门上市、美国上市等,所有原创文章,转载须联系授权,并在文首/文末注明来源、作者、微信ID,否则我们将向其追究法律责任。部分文章推送时未能与原作者或公众号平台取得联系。若涉及版权问题,敬请原作者联系我们。

更多香港IPO、美国IPO等境外上市资讯,敬请浏览:www.hkmipo.com

相关阅读

香港上市中介“IPO保荐人”排行:中金公司、中信证券、华泰国际、招银国际、摩根士丹利,排名前五 (过去两年:截至2025年12月)

香港上市中介“IPO中国律师”排行:竞天公诚、通商、金杜、君合、中伦,排名前五 (过去两年:截至2025年12月)

香港上市中介“IPO香港律师”排行:高伟绅、达维、普衡、美迈斯、科律,排名前五 (过去两年:截至2025年12月)

香港上市中介“IPO审计师”排行:安永、毕马威、德勤、普华永道、立信德豪,排名前五(过去两年:截至2025年12月)

2025年香港新股市场:新上市119家,IPO募资逾2858亿

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。