美联储短期放鹰,为什么是配置长债的好时机?

虎友,你好~

6月25日晚,美联储理事鲍曼就货币政策发表讲话。鲍曼称,预计2024年不会有任何降息行动,美联储可能把降息时间推迟至2025年:“我们仍然尚未达到适合下调政策利率的节点,鉴于我们的经济展望存在风险和不确定性,我在考虑政策立场未来的变化时将保持审慎。”

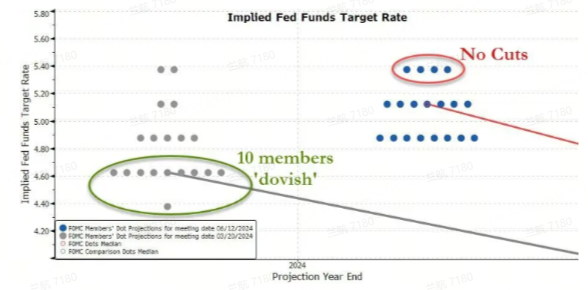

美联储 6 月最新点阵图预测显示,4 位认为今年不降息,7 位认为降一次, 8 位认为降两次,没有人认为今年会降息 3 次或以上。这比之前点阵图要鹰的多。毕竟,3 月的点阵图中有 10 位认为降 3 次或以上。

目前来看,降息预期如果不断被拉低,那想要配置美国国债的虎友们应该怎么选呢?选短债还是长期国债?

其实,现在在降息预期不明的时候,正好是配置长债的好时机~

原因有以下两点:

一、5月社零未达预期,消费者动力减弱

从宏观数据来看,5月份零售销售环比增长0.1%,低于预期的0.2%。核心零售销售(不包括汽车、汽油和建筑材料)在5月份环比增长了0.4%,低于预期的0.5%,4月份的数据被向下修正了0.4%。

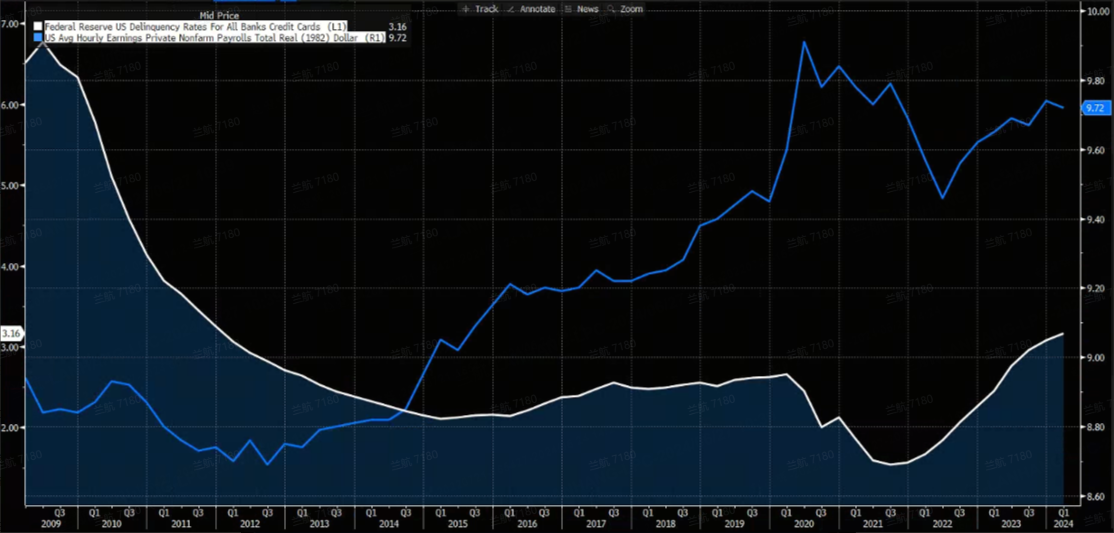

另一个数据:消费者信用和收入增长放缓。

循环信贷的增长放缓,逾期率上升,表明家庭可能开始耗尽其借贷能力。收入增长也因劳动力市场放缓而减缓,这将使家庭在可自由支配商品和服务上的支出能力降低。同时,调查数据显示家庭对其财务状况越来越悲观。

如果消费数据持续减弱,那么降序的预期又会重新被拔高。

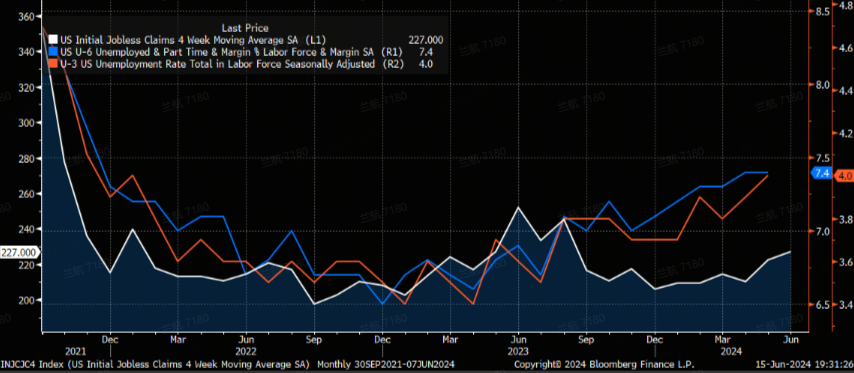

二、失业率数据上升,可能会推动美联储进行降息

鲍威尔在6月FOMC答记者中的宏观解读,同样可以看出经济疲弱的暗影:

1、鲍威尔在会上提高明年和后年的失业率预期;

相信美联储已经注意到了就业市场在走弱,而且暗示如果迅速恶化,联储不会坐视不管。说明一旦失业数据继续提升,在当前通胀不太可能重新大幅上涨的情况下,美联储可能就会出手降息。

2、美联储可能是最后的“嘴硬”;

美联储的态度仍然是data dependent,而且在经济还稳的情况下,可以再放鹰打压一下本周宏观数据(CPI、

PPI、密歇根大学消费者信心指数均不及预期)带来的市场降息预期,这有可能是最后的坚持。

综上来看,目前美国的经济数据并不乐观,市场对于今年降息的预期依旧存在。短期如果受到消费疲软、失业率增加等数据的影响,降息可能会超出大部分人预期,这样来看现在配置长期国债反而是非常明智的选择!

在操作上,打开老虎国际app,点击【财富】,点击【美国国债】,选择到期期限>36个月的国债即可!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看