港股IPO | 古茗:腾讯美团做基石,新茶饮第三股能否打破“破发魔咒”?

作者 | Jackie

设计 | 马田田

PART.1

发行情况

PART.2

财务情况

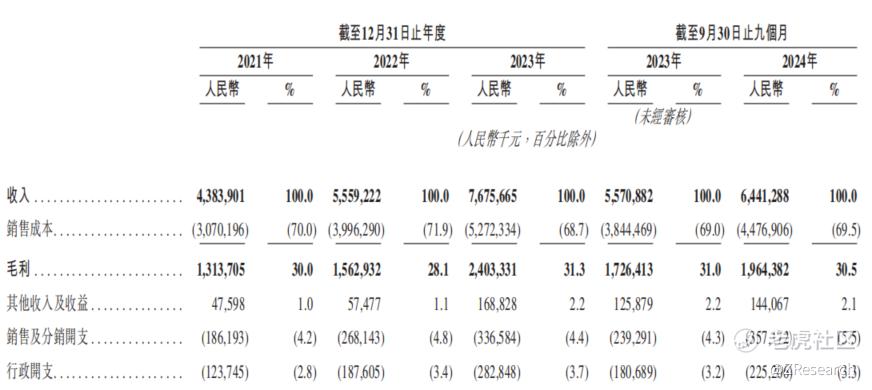

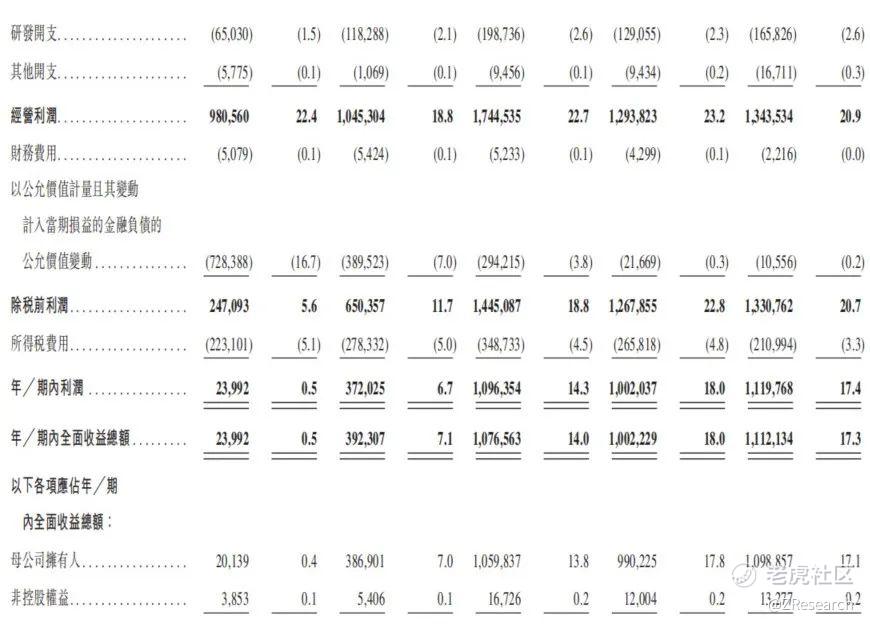

2021年、2022年、2023年及2024年前三个季度,古茗的营业收入分别为43.84亿、55.59亿、76.76亿和64.41亿元,2022年、2023年及2024年前三个季度同比增长率分别为26.81%、38.07%、15.62%。古茗的收入主要来自向加盟商销售货品及设备以及提供加盟管理服务,2024年前三季度占总收入的比重为99.8%。2021年、2022年、2023年及2024年前三个季度,古茗的毛利率分别为29.97%、28.11%、31.31%、30.50%,净利润分别为0.24亿、3.72亿、10.96亿和11.20亿元,净利率分别为0.55%、6.69%、14.28%、17.38%。

PART.3

综合评估

(一)市值

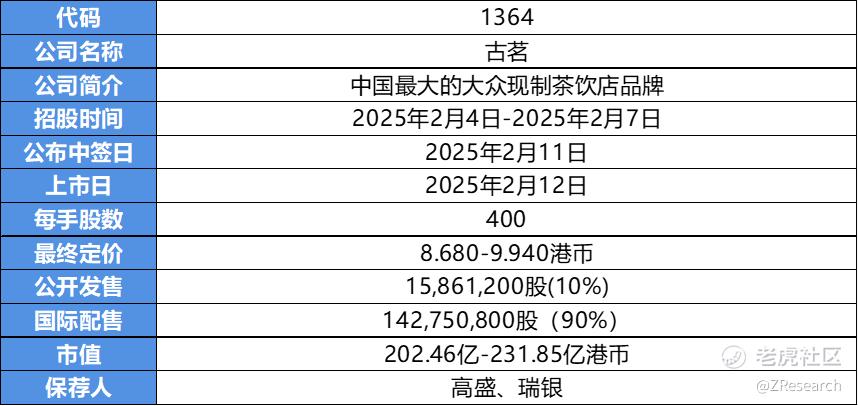

市值:202.46亿-231.85亿港币(14.52%)。

(二)估值

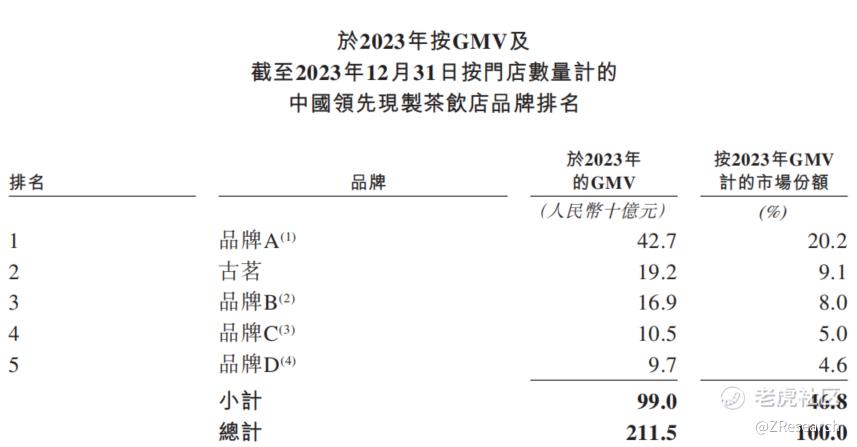

按2023年的商品销售额(GMV)及截至2023年12月31日的门店数量计,古茗在中国所有现制茶饮品牌中排名第二,第一是蜜雪冰城,第二是茶百道,茶百道已于2024年4月23日上市。

虽然古茗的市场份额比茶百道高0.9%,但毛利率和净利率均落后于茶百道。按2023年净利润计算,古茗的PE倍数区间为17.18倍~19.67倍,明显高于茶百道的11.90倍PE,估值偏高。

(三)行业&公司

古茗是一家行业领先、快速增长的中国现制饮品企业,致力于向消费者提供新鲜美味、出品一致、价格亲民的高质量产品。按2023年的商品销售额(GMV)及截至2023年12月31日的门店数量计,古茗在均价10-20元的大众现制茶饮品牌中排名第一,同时在中国所有现制茶饮品牌中排名第二。古茗采用地域加密的布店策略稳步扩张门店网络。截至2024年9月30日,古茗拥有广泛的门店网络,包括9,778家门店,覆盖中国全国17个省份,超过200个各线级城市。古茗的门店主要通过加盟模式运营,9,778家门店中9,771家为加盟店,加盟店贡献约99.9%的GMV,直接管理7家直营门店。在供应链方面,古茗拥有业内规模最大的冷链仓储和物流能力,密集的门店网络也大幅提高了古茗的仓储及物流的效率,超过76%的门店位于仓库的150公里范围内,截至2024年9月30日,古茗能够向约97%的门店提供两日一配的冷链配送服务。截至2023年12月31日止三个年度,古茗仓到店的平均物流成本低于GMV总额的1%,而行业平均水平约为2%。在加盟商管理方面,古茗构建了健康可持续的盈利模式和持久的合作关系。于2023年,古茗的加盟商单店经营利润达到人民币37.6万元,加盟商单店经营利润率达20.2%,而同期中国大众现制茶饮店市场的估计单店经营利润率通常为低双位数。古茗门店的强劲业绩表现令加盟商有强烈的意愿开设更多的古茗门店,截至2024年9月30日,在开设古茗门店超过两年的加盟商中,平均每个加盟商经营2.9家门店,71%的加盟商经营两家或以上加盟店。

截至2023年12月31日,古茗在二线及以下城市的门店数量占总门店数量的79%,该比例在按门店数量计的前五大大众现制茶饮店品牌中最高,并于截至2024年9月30日略增至80%。于2023年,古茗门店于二线及以下城市的GMV达到人民币147亿元,占约22%的市场份额,是该等城市的大众现制茶饮店市场中最大品牌。目前茶饮市场高端消费萎缩、下沉趋势明显,古茗在二三线及以下城市和乡镇市场具有较高的市场份额和品牌知名度,竞争优势明显。

(四)上市团队

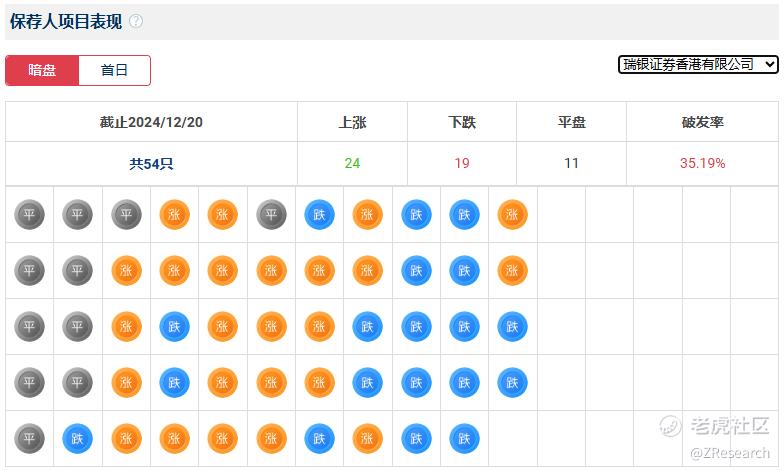

高盛历史上作为保荐人参与了104个项目,其中暗盘有44家公司上涨,34家公司下跌,破发率32.69%。近两年共参与了7个项目,上市首日5家公司上涨,1家公司下跌,一家公司持平。

瑞银历史上作为保荐人参与了54个项目,其中暗盘有24家公司上涨,19家公司下跌,破发率35.19%。近两年共参与了5个项目,上市首日4家公司上涨,1家公司下跌。

(五)超额配售权

本次发行有绿鞋机制,稳价人为高盛。

(六)回拨机制

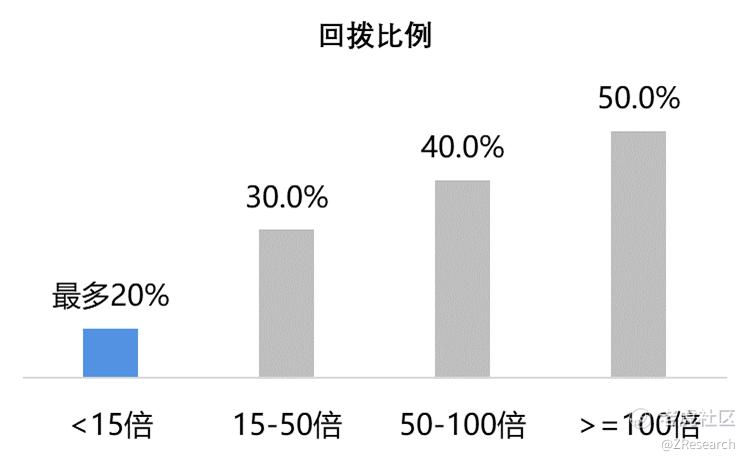

在国际配售足额的情况下:

若公开发售认购不足,整体协调人有权按照其认为合适的比例,重新分配所有或任何未获认购的香港发售股份至国际配售;

若公开发售认购倍数少于15倍,公开发售比例最多可由10%增至20%,及最终发售价须按指示性价格范围的下限(即每股发售股份8.68港元)厘定;

若公开发售认购倍数在15倍至少于50倍区间,公开发售比例将由10%增至30%;

若公开发售认购倍数在50倍至少于100倍区间,公开发售比例将由10%增至40%;

若公开发售认购倍数在100倍或以上,公开发售比例将由10%增至50%。

在国际配售不足额而公开发售足额的情况下,公开发售比例最多可由10%增至20%,及最终发售价须按指示性价格范围的下限(即每股发售股份8.68港元)厘定。

截至2月5日17:20,公开发售认购18.21亿, 超额认购12.87倍。

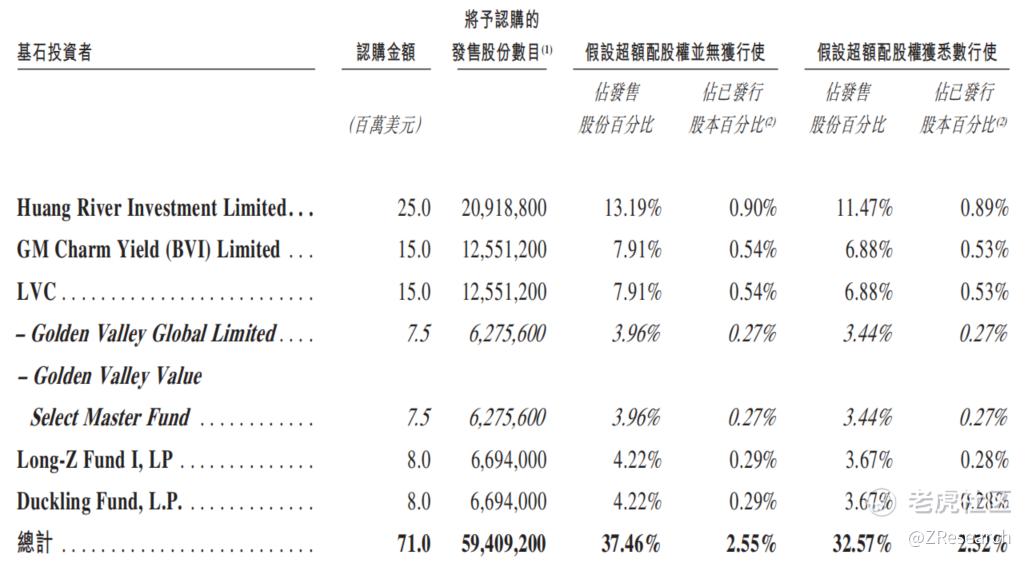

(七)基石投资者

此次发行共引入5名基石投资者,其中,腾讯子公司Huang River认购2,500万美元,元生资本和正心谷资本分别认购1,500万美元,美团龙珠和Duckling Fund分别认购800万美元,累计认购7,100万美元。若按发行价中值9.31港元定价,基石占全球发售股份的股份约37.46%及全球发售完成后已发行股本总数的2.55%(假设超额配股权未获行使)。值得一提的是,Huang River也是老铺黄金的第一大基石,老铺黄金是去年新股中的大牛股,暗盘日最高涨幅67.90%,上市日最高涨幅86.67%,上市至今累计上涨超过10倍。

(八)此次IPO前融资

古茗在2020年完成两轮融资,共募集资金6.74亿元,引入包括美团龙珠、红杉、Coatue等投资机构,投后估值为52.17亿元。对于龙珠及Coatue 34、红衫、New Budding而言,IPO前融资股价分别为2.33元、2.40元、2.20元,较此次发行价中值9.31港元分别折价72.8%、72.0%、74.3%。

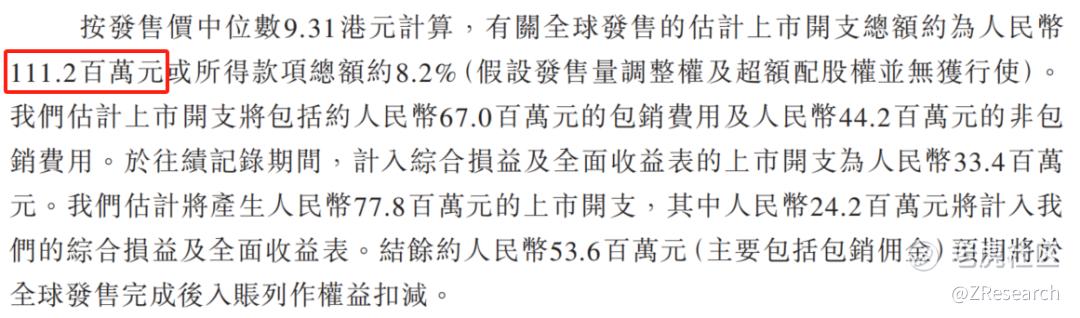

(九)上市开支

按发售价中值9.31港元计算,此次古茗港股上市的开支总额约为1.112亿元人民币,预计将占全球发售所得款总额的8.2%,其中包销相关开支及费用为6,700万元,占全球发售所得款总额的4.9%。

PART.4

是否打新分析

从基本面来看,古茗市场份额排名靠前,各项财务指标都稳步提升,拥有门店扩张、供应链建设、加盟商盈利水平、会员基础等多方面的优势,具备持续增长的动力。

从本次发行架构来看,基石投资者均为知名机构,第一大基石是腾讯子公司Huang River,它也是老铺黄金的第一大基石,是此次发行的亮点之一,对于提振市场信心和提高市场热度具有一定作用。此次发行的保荐人为高盛和瑞银,近两年业绩都不错,破发率较低。

不过,根据历史经验,食品饮料行业新股上市破发率较高。目前港股已有两支奶茶类新股上市,分别是奈雪的茶和茶百道,上市首日均破发,股价一路下跌,市值大幅缩水,因此想要入手古茗的投资者还需认真衡量投资风险,谨慎投资。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 尖沙咀啵嘴·02-06古茗真还行点赞举报