重磅:2024多项对冲和量化冠军,格里芬音频会议罕见谈干货

不废话:明颐研究通过整理城堡基金在各种场合的论文和访谈,尤其是最新一次闭门访谈,为大家解密2024盈利冠军 Citadel 和格里芬的投资理念。

本文为格里芬没有在2025年中国发展高层论坛上发表的内容。

Ken Griffin与Citadel:

解码全球顶级投资思维的底层逻辑

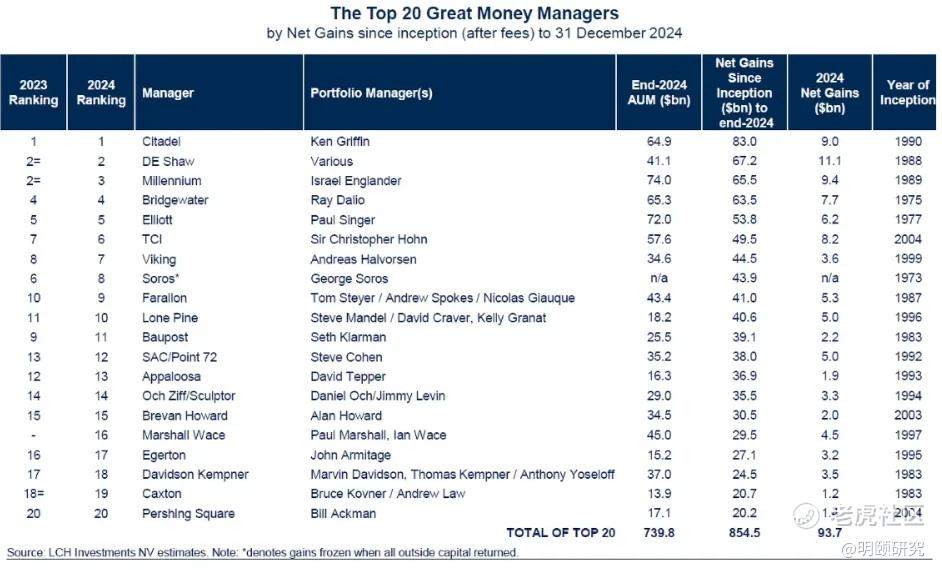

从哈佛宿舍到金融帝国

1987年,当20岁的Ken Griffin在哈佛宿舍用传真机接收股价数据、用FORTRAN语言编写交易程序时,他或许未曾想到,这个450美元起家、名为Citadel的小型对冲基金将在34年后管理超过5000亿美元资产,成为全球金融市场的巨型“常青树”(见下图排名)。

在本次深度访谈中,Griffin首次系统性披露他的投资哲学、Citadel的进化密码,以及他对全球经济与金融市场的深刻洞察。

本文将从九大维度解构这位传奇投资者的思想体系。

投资哲学:研究驱动型机器的本质

格里芬的底层逻辑是:“我们城堡基金本质是研究机构,交易只是研究成果的变现方式”。(和明颐研究的理念高度一致)。

Citadel的核心竞争力源于其将金融投资转化为工业化研究体系的能力。Griffin将这一模式拆解为三个核心层级:

1 跨学科知识整合:

★通过组建气象学家预测天气对能源价格的影响: We employ world-class meteorologists to forecast short-term weather patterns.

★雇佣火箭科学家开发数学定价模型,突破传统纸笔计算的局限。

★在AI领域提前8年布局机器学习,自动化处理每日涌入的TB级数据流。

2 动态竞争优势构建:

★要求每个投资组合必须回答:“你的信息优势从何而来?”

★通过另类数据(如航空预订模式、卫星图像)建立微观洞察。这个已经被国内各种真假量化吹滥了,而实际有能力做到且没有忽悠的却凤毛麟角。

★强调“赢家分析法”:不仅复盘亏损交易,更要解剖盈利案例的成功要素。

3 技术赋能的决策革命,尤其要做AI的弄潮者:

★生成式AI已渗透至代码生成、数据标注、风险评估全流程。

★机器学习模型可实时评估资产相关性,动态调整对冲策略。

★交易执行系统能在纳秒级时间差中捕捉套利机会。

★研究报告的编辑生成summarize,这些低脑力的搬砖工作,如我们明颐研究指出,已经完全不需初级分析师这个岗位。

经济周期判断:在未知领域导航

面对当前“充分就业+3%通胀+大规模财政刺激”的异常组合,Griffin发出警示:“我们正驶入经济学家从未绘制过的海域” 。他的分析框架包含三个关键维度:

1 财政赤字的代际掠夺:

★批判性指出当前各国的财政和货币政策本质是“用后代财富支撑当前消费”。

★通过历史数据对比:1980年代美国等几个主要国家的政府债务/GDP为40%,2023年已经超过120%。

★预警长期后果:挤压私人部门资本、削弱危机应对能力。

2 生产力突围路径:

★教育体系改革:主张将编程、统计学纳入K-12核心课程。

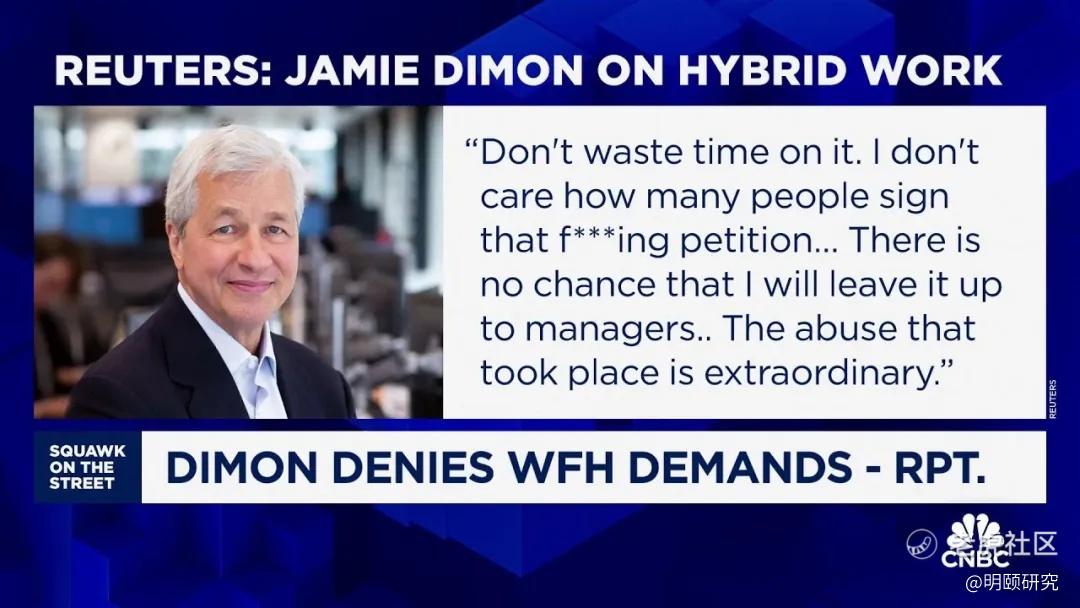

★组织模式革新:反对远程办公,强调办公室协作对创新的关键作用。当前摩通、高盛以及川普已经要求全员返回工作台。

★技术转化加速:重点关注核聚变商业化、基因编辑技术落地。

3 市场定价逻辑演变:

★对比2000年互联网泡沫:当前AI估值需警惕“技术落地速度差”。

★拆解通胀结构:住房权重(42%)与能源价格的传导机制注。

★预测美联储政策:通过分析CPI 200个子项波动,建立利率敏感性模型。

注:住房成本的波动对整体CPI走势具有显著影响,其权重远高于能源(约7%)等其他分项。这一数据与美国劳工统计局(BLS)的官方统计方法一致,即通过“自有住房等价租金”(OER)和“主要居所租金”(Rent of Primary Residence)来衡量住房成本,二者合计占CPI的近四成比例。

组织管理:打造永续机器的四大支柱

Citadel 在过去34年持续领先的密码,在于其独特的组织生态系统:

1 人才熔炉机制:

★投资组合经理管理规模通常超10亿美元,但考核首重风险分散度。

★建立“失败解剖室”:强制分析每个亏损头寸的决策链条。

★淘汰机制:无法适应变化者即使短期盈利也将被优化。

2 决策神经中枢:

★开发“决策成本矩阵”:根据调整代价选择响应速度(股票头寸秒级平仓 vs 地产项目月级尽调)。

★领导力三原则:拒绝沉没成本谬误、保持决策理性、建立可扩展框架;Great leaders are brutally honest about reality. They don't fall into the sunk-cost fallacy or hold onto false hope. They make rational decisions.

3 文化基因传承:

★分权架构:Griffin强调“领导团队可无缝接管运营”。

★代际交接:通过导师制培养下一代研究领袖。

★危机演练:定期模拟极端市场场景下的协同作战。

4 技术基础设施:

★自研交易系统能处理每秒百万级订单。

★数据中心采用量子加密技术保障信息安全。

★代码库每日迭代,保持系统进化速度。

市场洞见:解码当前投资迷局

针对投资者最关心的市场问题,Griffin给出犀利解答:

1 被动投资悖论:

★警告ETF扩张可能削弱价格发现功能。虽然他指出:Passive investing is based on the belief that markets are either efficient or semi-efficient. It allows investors to gain low-cost exposure to broad indices, specific sectors, or the global market without paying the fees of active managers. It has been revolutionary. 但是,ETF不能取代value和price discovery.

★主张“核心-卫星”策略:指数基金为基底,叠加另类资产与精选主动管理。

2 AI赛道冷思考:

★区分真伪AI应用:代码生成工具 vs 虚假概念炒作。

★技术落地速度差:医疗AI需10年验证,而金融AI科技已产生现金流。

3 大宗商品新范式:

★气象团队预测厄尔尼诺现象对农产品的影响。

★使用地缘政治模型分析能源供应链重组。

未完,更干货的下篇详见今日第二篇推送《城堡的独家私密方法论:持续进化的思维框架》!

$英伟达(NVDA)$ $纳指三倍做空ETF(SQQQ)$ $SPDR黄金ETF(GLD)$ $阿里巴巴(BABA)$ $AppLovin Corporation(APP)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。