海天味业(3288.HK)打新分析:调味品龙头的H股征程,价值几何?

一、公司概况:中国调味品行业的绝对领军者

海天味业作为中国调味品行业的龙头企业,其历史可追溯至1955年,由25家古酱园合并重组为佛山市公私合营海天酱油厂。经过数十年发展,公司已成为国内调味品行业的标杆,业务涵盖酱油、蚝油、调味酱、特色调味品等核心品类。

根据弗若斯特沙利文报告,按2024年收入计算,海天味业在中国调味品市场排名首位,市场份额达4.8%,是第二名的两倍以上;在全球调味品市场中排名第五,市场份额1.1%。更值得关注的是,按销量计算,公司已连续28年蝉联中国最大调味品企业,其中酱油、蚝油产品销量多年位居中国市场第一,调味酱、食醋及料酒也位居市场前列。

核心竞争优势凸显:

品牌力:“海天”品牌是首批“中华老字号”,根据凯度《2024年品牌足迹报告》,在中国拥有80%以上的家庭渗透率,位居中国消费者首选品牌第四、调味品品牌第一。

产品矩阵:公司拥有7个年收入10亿级以上大单品系列,31个年收入1亿级以上产品系列,2024年亿级以上产品系列合计占产品销售收入的76.6%。

供应链与产能:在广东佛山、江苏宿迁、广西南宁、湖北武汉建立四大生产基地,合计年产能超500万吨,是中国调味品行业生产能力第一的企业。

研发与创新:截至2024年底,累计获授权超1000项专利,2024年研发费用达8.4亿元,广东高明生产基地被世界经济论坛评为“灯塔工厂”,是全球灯塔网络中首家且唯一酱油生产工厂。

二、行业分析:调味品市场的增长逻辑与趋势

1. 全球调味品市场:规模庞大,增长稳健

2024年全球调味品市场规模达人民币21,438亿元,2019-2024年复合年增长率为3.2%,预计2024-2029年将以6.2%的复合年增长率增长至28,917亿元。美国、欧洲、中国是全球规模最大的三个市场,2024年规模分别为5,341亿元、5,194亿元和4,981亿元。值得注意的是,东南亚和拉美市场增速最快,2024-2029年复合年增长率预计达9.1%和7.8%,为行业龙头的国际化布局提供空间。

2. 中国调味品市场:结构性增长机遇显著

2024年中国调味品市场规模4,981亿元,预计2024-2029年将以7.0%的复合年增长率增长至6,998亿元。

行业呈现以下特点:

人均消费提升空间大:2024年中国人均调味品消费金额为354元,约为美国的1/5、日本的1/3,提升潜力显著。

市场集中度低:2024年前五大企业市场份额集中度仅10.9%,远低于美国的24.0%和日本的29.7%,龙头企业市占率提升空间明确。

消费趋势升级:产品向复合化、便捷化、健康化方向发展,有机、减盐等营养健康系列产品2024年实现33.6%的同比增长,复合调味料市场预计2024-2029年以12.1%的复合年增长率增长。

渠道下沉与国际化:国内市场向县级市、乡镇渗透,国际市场伴随中餐文化输出,酱油、蚝油等品类在海外需求持续增长。

3. 细分品类龙头地位巩固

酱油:2024年公司酱油收入全球和中国市场均排名第一,中国市场占有率13.2%,全球市场占有率6.2%。

蚝油:收入全球和中国市场均排名第一,中国市场占有率40.2%,全球市场占有率24.1%。

调味酱:收入在中国基础调味酱市场排名第一,市场占有率4.6%。

三、财务分析:稳健的盈利能力与战略调整成效

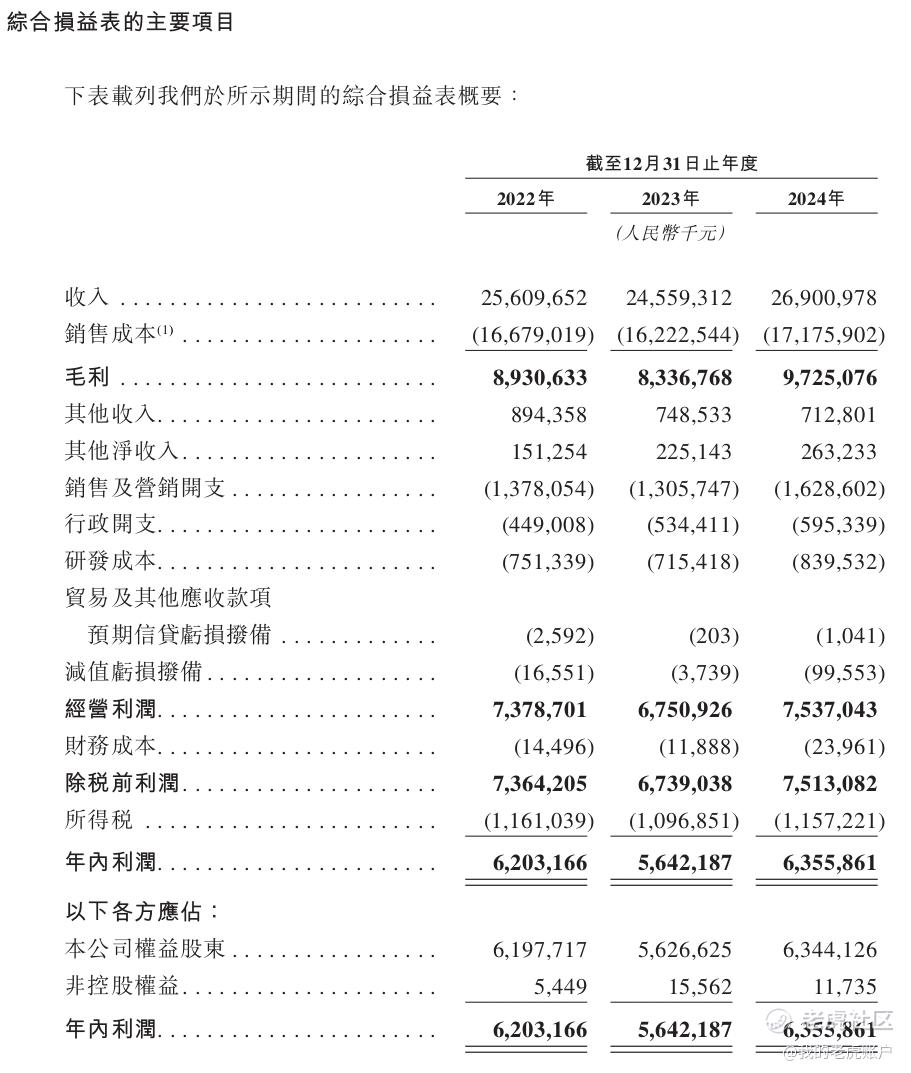

1. 收入与利润:短期波动,长期向好

2022-2024年收入:分别为256.1亿元、245.6亿元、269.0亿元,2023年因战略调整(优化经销商网络、提升渠道效率)收入略有下滑,2024年恢复增长,同比+9.5%。

2022-2024年净利润:分别为62.0亿元、56.4亿元、63.6亿元,净利率稳定在23%以上,2024年净利率23.6%,盈利能力领先全球调味品前十大企业。

毛利率:2022-2024年分别为34.9%、33.9%、36.2%,2024年毛利率提升主要因原材料价格下降及生产效率提升。

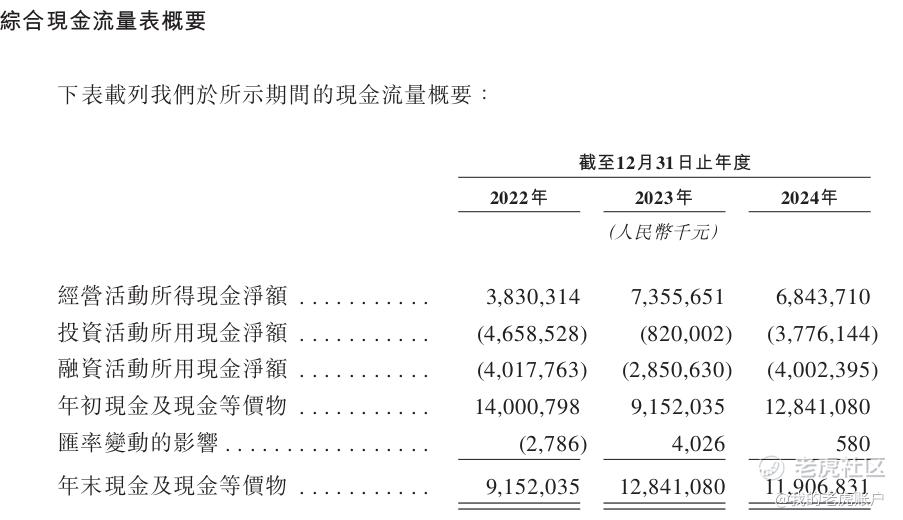

2. 现金流与资产结构

经营活动现金流:2024年经营活动所得现金净额68.4亿元,现金流状况良好。

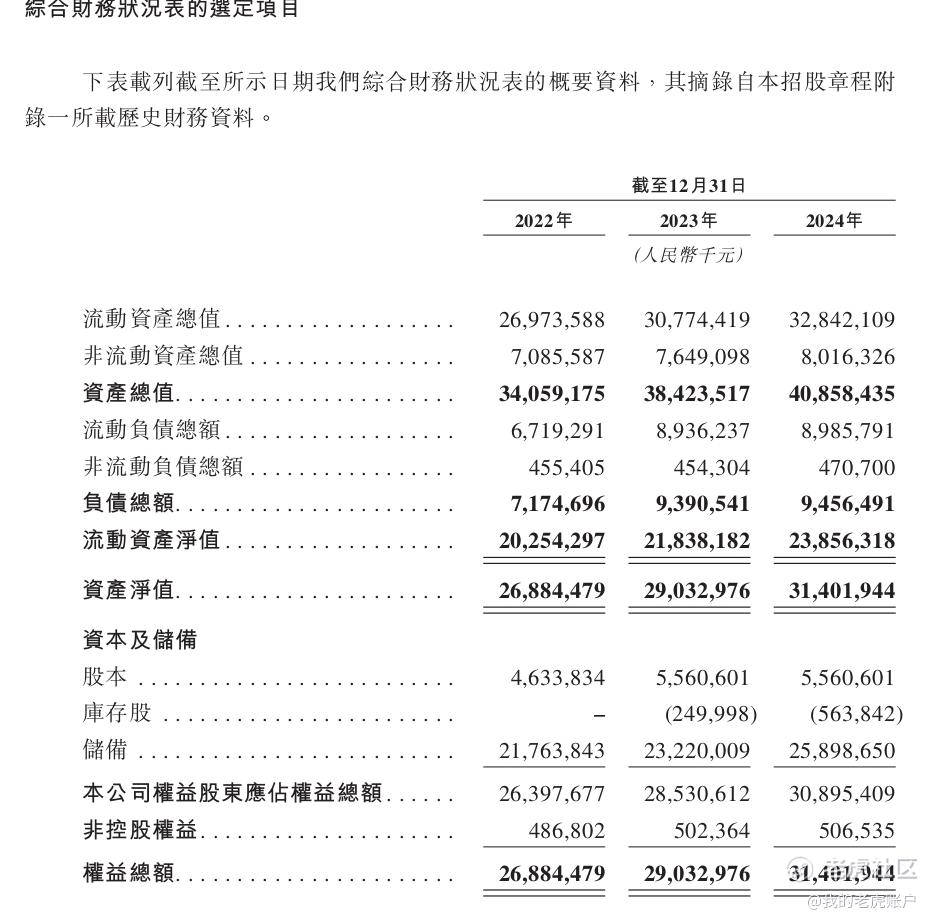

资产负债率:2022-2024年分别为21.1%、24.4%、23.1%,资产负债结构稳健。

资本开支:2022-2024年资本开支分别为15.2亿元、19.2亿元、15.8亿元,主要用于产能扩张和生产基地建设。

3. 关键财务指标对比

与A股调味品企业相比,海天味业在盈利能力、资产周转率等指标上保持领先。2024年A股海天味业(603288.SH)市盈率约35倍。

四、发行情况:估值与市场定位

1. 全球发售概况

发行股份:全球发售263,237,500股H股,其中香港公开发售15,794,300股,国际发售247,443,200股,另有超额配股权(最多39,485,600股H股,占全球发售初步可供认购股份的15%)。

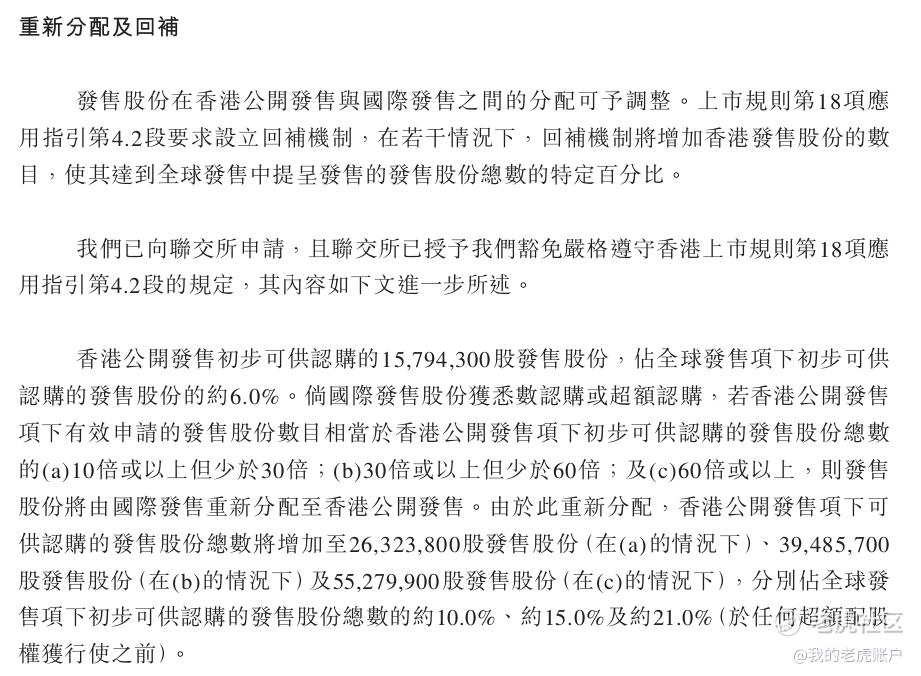

回拨机制:这次回拨机制与恒瑞一样一致,最高回拨21%。机构抢筹,减少上市首日抛压,利于股价上涨。

发行价格:最高发售价每股H股36.30港元,预期不低于35.00港元,假设发行价中位数35.65港元,

市值测算:按发行价35.65港元计算,发售完成后公司总市值约2790亿港元(按5,823,838,044股总股本计算),对应2024年净利润市盈率约33倍(按人民币兑港元汇率0.9162换算,2024年净利润约63.6亿元人民币,折合港元约69.4亿港元)。

2. 募集资金用途

约20%用于产品开发及前沿技术研发、工艺升级;

约30%用于产能扩张、新技术采纳及供应链数字化升级;

约20%用于提升全球影响力(品牌建设、海外渠道拓展、海外供应链能力建设);

约20%用于增强销售网络及渗透能力;

约10%用于营运资金及一般企业用途。

3. 估值对比与市场看法

33倍左右的市盈率相比全球调味品龙头略高,但考虑到中国调味品市场的增长潜力及海天味业的龙头地位,估值具有一定合理性。对比A股海天味业的35倍市盈率,低于历史中枢42倍,具备安全边际,H股发行相对A股折价约20%多。

五、竞争优势:护城河深厚,长期增长动能明确

1. 品牌与用户心智壁垒

“海天”品牌历经数十年沉淀,成为国民级调味品品牌,80%以上的家庭渗透率构筑了强大的用户心智壁垒,新品牌难以在短期内突破。

2. 全渠道网络与供应链效率

渠道覆盖:实现近100%地级市覆盖、近90%县级市覆盖,触达约300万个销售终端,6,707家经销商中合作超5年的超3,000家,收入贡献超65%。

供应链优势:生产人员人均产值850万元/年,处于行业领先水平,制造开支及人工成本占销售成本比例分别为3.7%及2.9%,低于行业平均。

3. 产品创新与研发实力

公司持续投入研发,推动产品健康化、便捷化创新,如“挤挤瓶”蚝油累计销售4.6亿瓶,减盐酱油、有机酱油等产品顺应消费趋势,保持产品矩阵的竞争力。

4. 国际化战略布局

公司已开始探索海外市场,东南亚、欧美等地区对酱油、蚝油的需求增长为未来提供新的增长极,募集资金中20%用于全球品牌建设,有望打开长期成长空间。

六、风险提示:投资需关注的潜在挑战

1. 行业竞争加剧风险

调味品行业竞争日趋激烈,既有传统企业的份额争夺,也有新品牌通过差异化定位切入市场,可能导致价格竞争加剧,影响毛利率。

2. 原材料价格波动

大豆、白糖、食盐等原材料价格受市场供需、国际形势等因素影响波动,2022-2024年原材料及包装材料成本分别为125.5亿元、122.1亿元、127.8亿元,若未来价格大幅上涨,将对成本控制带来压力。

3. 食品安全与监管风险

调味品行业对食品安全要求极高,任何产品质量问题或负面报道都可能对品牌声誉造成重大影响,需持续关注公司质量控制体系的有效性。

4. 海外拓展不确定性

国际化过程中面临文化差异、当地法规、渠道建设等挑战,海外市场拓展进度可能不及预期。

5. 估值波动风险

H股市场投资者结构与A股存在差异,流动性相对较低,可能导致股价波动较大,需注意上市初期的估值波动。

七、打新建议:龙头稀缺性凸显,长期价值值得关注

综合来看,海天味业作为中国调味品行业的绝对龙头,拥有深厚的品牌护城河、完善的渠道网络、领先的研发与供应链能力,尽管短期面临行业竞争和原材料成本压力,但长期受益于中国调味品市场的规模增长与集中度提升,以及国际化战略的推进。

此次H股发行是公司拓展国际资本市场的重要一步,估值虽处于合理区间上限,但考虑到公司在行业中的稀缺性和长期稳定的盈利能力,对于寻求长期配置的投资者而言,可考虑参与申购

具体建议如下:

打新投资者:海天味业的龙头地位和稳定现金流,建立全力打新。对于资金量不大,做不到甲尾或者乙头的投资者建议现金打新。融资打新虽然能够少量增加中签率,但是100的融资费用加上其余中签以及卖出的手续费需要涨4-5%个点才能盈亏平衡。当然如果有打新手续费减免的全力融资打。

风险提示:打新投资需结合个人风险承受能力,新股上市后价格可能跌破发行价,以上分析不构成投资建议,投资者需自主决策并承担投资风险$海天味业(03288)$ $海天味业(603288)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 别哽哽·2025-06-11作为调味品龙头,海天味业值得关注,长线持有是个不错的选择点赞举报

- 快到碗里来pjm·2025-06-11牛逼啊,这个分析太深入了,感谢分享 [强]点赞举报

- 尖沙咀啵嘴·2025-06-12感觉只能摸一手点赞举报