新股前瞻|广合科技:算力服务器PCB内地“一哥”,赴港上市能解大客户依赖症?

AI、大数据、云服务、物联网和边缘计算等技术的蓬勃发展,引发了全球算力需求高速增长。作为算力服务器的关键组件,印制电路板(PCB)的重要性日益凸显。据弗若斯特沙利文数据,按销售额计,全球算力服务器PCB市场规模于2024年达73亿美元,并预计于2029年达到119.0亿美元,2024年至2029年的年复合增长率为10.4%。其中,AI服务器PCB市场规模,有望在2029年达到70亿美元,2024年至2029年的年复合增长率为16.5%。

中国作为全球算力基础设施建设主阵地,2024年中国大陆算力服务器PCB厂商收入占全球比重达38%。广州广合科技股份有限公司(下称“广合科技”)(001389.SZ)作为中国内地的算力服务器PCB制造商龙头企业,正受益于这一结构性机遇。智通财经APP获悉,据港交所6月11日披露,广合科技向港交所主板递交上市申请,中信证券、汇丰为联席保荐人。

中国内地第一大算力服务器PCB制造商

据招股书,广合科技是全球领先的算力服务器关键部件PCB制造商,主要从事研发、生产及销售应用于算力服务器及其他算力场景的定制化PCB。公司提供算力场景PCB、工业场景PCB及消费场景PCB。

算力场景的PCB专为高性能计算设备和数据中心设计,采用高密度多层板结构,具备高密度互连、良好散热及高速信号完整性等特点,能够助力算力服务器高效运行和数据中心高速数据交换。工业场景的PCB针对复杂工业环境,具备高耐用性、高精度和高稳定性,支持抗干扰、宽温及冗余设计,满足工业控制、汽车电子和通信领域对可靠性的要求。消费场景的PCB面向大众消费电子和安防设备,注重结构紧凑、性价比高和性能稳定,同时兼顾小型化、快速迭代及成本控制,贴合市场对轻薄、多样和稳定运行的需求。

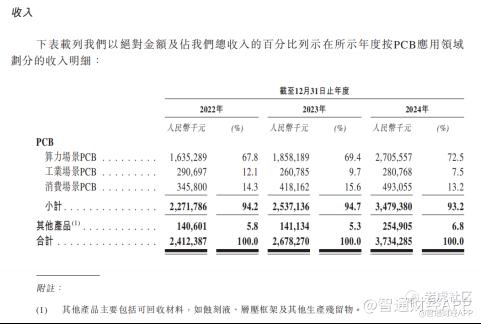

过往业绩期间,广合科技的PCB产品以算力场景PCB为主。2024年,公司算力场景PCB实现收入27.06亿元(人民币,下同),占总收入比重72.5%;工业场景PCB和消费场景PCB分别实现收入2.81亿元和4.93亿元,占总收入比重分别为7.5%和13.2%。

以2022年至2024年的累计收入计,广合科技在总部位于中国内地的算力服务器PCB制造商中排名第一,及在全球算力服务器PCB制造商中排名第三,占全球市场份额的4.9%;以2022年至2024年的累计收入计,公司在总部位于中国内地的CPU主板PCB(用于算力服务器)制造商中排名第一,及在全球CPU主板PCB(用于算力服务器)制造商中排名第三,占全球市场份额的12.4%。

依赖少数客户,应收账款高企

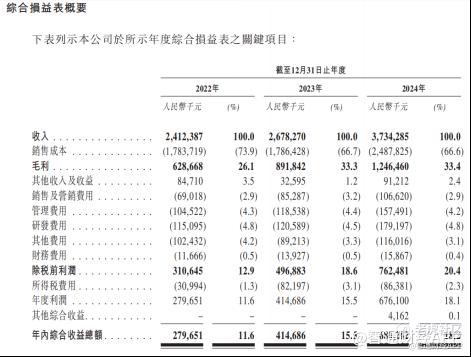

业绩方面,广合科技在过往几年实现快速增长。2022-2024年期间,公司营业收入从24.12亿元攀升至37.34亿元,年复合增长率达24.3%;其中,2024年营收同比增长39.43%。净利润从2022年的2.8亿元增长至2024年的6.76亿元,年复合增长率为56%;其中,2024年净利润同比增长63.1%。

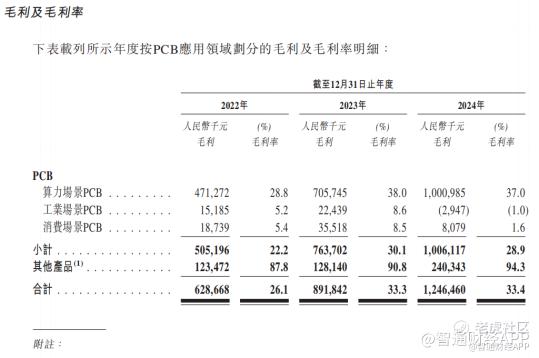

毛利率方面,广合科技2024年业务综合毛利率为33.4%,对比2023年的33.3%,整体有微幅提升,但PCB业务毛利率表现承压。其中,算力场景PCB毛利率于2024年为37%,同比下降1个百分点;工业场景PCB毛利率从2023年的8.6%,下滑至-1.0%;消费场景PCB毛利率也从8.5%,降至1.6%,工业与消费场景的大幅下滑,拉低了板块综合表现。体现出,广合科技多元业务盈利均衡性待加强,需在成本管控、产品结构优化上持续突破,以提升全场景盈利质量。

值得注意的是,广合科技还面临客户高度集中风险。在往绩记录期,广合科技客户涵盖直销客户(含终端产品品牌、EMS提供商)、贸易商、PCB制造商。2022-2024年,五大客户合计收入分别达15.34亿元、17.57亿元、22.92亿元,占总营收比例为63.6%、65.6%、61.4%;最大客户收入占比26.5%、26.6%、24.6%。这种高度集中的客户结构使得公司经营业绩对大客户依赖度较高。若未来大客户采购需求出现波动,或双方合作关系发生变化,可能对公司营收和利润产生直接冲击。

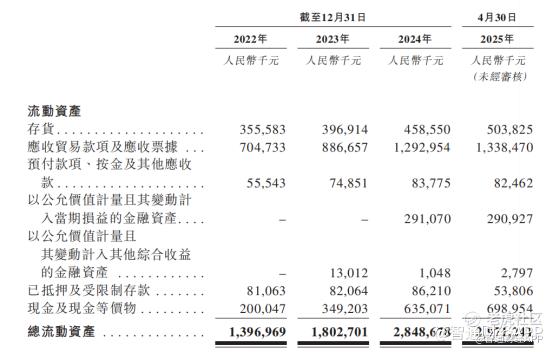

广合科技在招股书中指出,公司存在客户逾期付款及违约相关的信用风险。截至2022年、2023年、2024年12月31日,公司贸易应收款项及应收票据金额,分别为7.05亿元、8.87亿元、12.93亿元。招股书还显示,2024年公司营收贸易款项周转天数达102天。

公司还指出,由于付款周期长、客户的经营状况或财务状况欠佳以及终端客户逾期付款导致公司的客户无法付款等公司无法控制的多种因素,公司可能无法收回部分(甚至全部)贸易应收款项及应收票据。在此情况下,公司或须计提减值拨备,而公司的流动性及财务状况亦会受到不利影响。

募集资金加码产能

据智通财经APP观察,在算力服务器PCB行业需求快速增长的当下,扩大业务规模、优化客户结构,是广合科技缓解客户集中风险、提升抗周期能力的关键;而合理规划产能,则是支撑这一目标落地的重要举措。

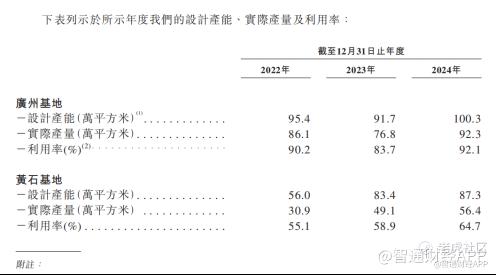

从招股书数据看,广州基地2024年设计产能为100.3万平方米,实际产量达92.3万平方米,利用率92.1%;黄石基地同期设计产能87.3万平方米,实际产量爬坡至56.4万平方米,利用率达64.7%,产能释放路径清晰。

为匹配市场需求,广合科技计划利用上市募集资金推进产能布局。招股书显示,公司位于泰国基地一期已于2025年1月完工,占地面积约92650平方米,设计年产能约20万平方米,预计于2025年6月前开始投产。公司预期通过泰国基地二期扩大产能,二期预计于2026年动工,2027年完工投产,二期工程、采购器械及安装相关设备的估计资本开支约为11.947亿元,资金预计综合运用上市募集资金净额及经营活动产生的现金流量拨付,二期设计年产能约30万平方米。泰国基地聚焦服务东南亚客户,既能利用区域供应链优势拓宽客户群体,分散单一市场依赖风险,也能规避部分贸易壁垒,为优化客户结构提供实体支撑。同时,部分上市募集资金将用于广州基地自动化产线升级,巩固现有产能效率与质量优势。

整体而言,广合科技作为国内算力服务器PCB制造龙头,受益于全球算力需求扩容的行业红利,业绩实现快速增长,但客户集中、应收账款、业务盈利不均衡等风险,仍对长期发展形成约束。公司试图通过海外产能拓展、客户结构优化等策略破局,不过这些举措的实际成效,需接受市场验证。在行业竞争加剧与技术迭代加速的双重压力下,广合科技唯有持续强化成本管控、产品创新及风险应对能力,才能在全球PCB市场的浪潮中,探寻到可持续发展的路径,为投资者交付长期价值答卷。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。