发永续债35亿“补血”,重庆三峡银行IPO何时圆梦?

文 | 刘振涛

时隔5年,知名城商行重庆三峡银行再次发行永续债“补血”!

近日,重庆三峡银行官网发布消息,公司于2025年6月9日在银行间债券市场成功发行了无固定期限资本债券(下称“永续债”),募集资金达35亿元。

公告内容显示,重庆三峡银行此次发行永续债,票面利率为2.69%,市场认购热情较高,全场认购倍数达2.63倍,全场认购金额92亿元,认购投资者涉及股份制银行、城商行、证券公司等。

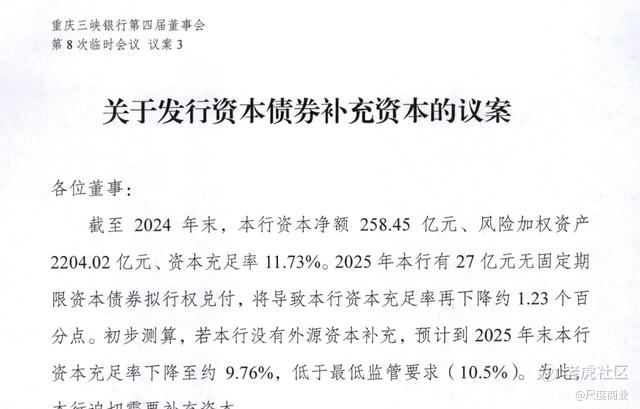

2025年3月12日,重庆三峡银行召开第四届董事会第8次临时会议,会议审核通过了《关于发行资本债券补充资本的议案》,并且上报监管部门审核。

2025年5月16日,国家金融监督管理总局重庆监管局发文给予批复,同意重庆三峡银行发行债券募集资金不超过35亿,并于批准后24个月内完成发行。

从最终结果来看,不到一个月的时间,重庆三峡银行就完成了此次永续债的发行。

资本充足度承压,发债募资规模超5年前

“永续债”是一种没有确定到期期限或期限非常长,且发行人无需返还本金但需定期支付利息的混合资本证券,常用于金融机构补充资本或优化企业资产负债率。

梳理重庆三峡银行过往的信息,这次发行债券募集资金是该行时隔5年的又一次发行永续债。

2020年,重庆三峡银行曾发行过两期永续债,分别是“20三峡银行永续债01”、“20三峡银行永续债02”。

根据重庆三峡银行发行公告,“20三峡银行永续债01”和“20三峡银行永续债02”的期限均为5+N,前者规模为15亿,后者规模为12亿,票面利率上,前者为4.6%,后者为4.8%。

梳理重庆三峡银行的发展情况和财务情况,发行25年永续债的背后,重庆三峡银行的资本充足度面临一定的压力。

重庆三峡银行成立于1998年,是在万州商业银行基础上重组成立而来,2008年2月完成重组改制并更名为重庆三峡银行。

更名后的重庆三峡银行规模扩张较快。2024年年报显示,截至2024年末,重庆三峡银行的营收为52.21亿元,同比增长1.99%;实现归母净利润13.23亿元,同比增长0.68%,总资产规模为3360.55亿元,同比增长11.29%。

银行规模的不断扩张,需要消耗大量的资本,资本的充足度对银行来说十分重要。在重庆三峡银行的发展过程中,曾经多次发行债券补充资本,提升资本充足度。

比如,2017年,重庆三峡银行就发行过多期二级资本债券,用于补充资本,一定程度上提升了该行的资本充足率,支持了该行的扩张发展。

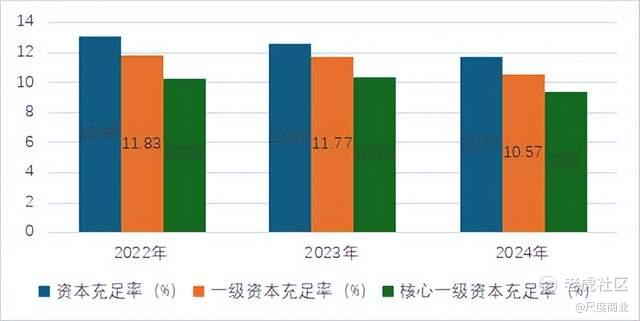

不过,在后期的发展成长过程中,重庆三峡银行的资本充足率波动较大,特别是近3年来, 资本充足率呈现下降的趋势。

根据重庆三峡银行的年报,2022年至2024年,该行的资本充足率从13.09%下降至11.72%,一级资本充足率从11.83%下降至10.57%,核心一级资本充足率从10.31%下降至9.35%。

重庆三峡银行发布的议案中提到,2024年末,重庆三峡银行的风险加权资产为2204.02亿元,较2023年末增长了300多亿,风险加权资产增长,会加大资本的消耗,对该行的资本形成较大的压力。

此外,2025年重庆三峡银行有27亿元无固定期限资本债券拟行权兑付,将导致该行资本充足率下降1.23个百分点。重庆三峡银行经过测算,如果没有外源补充,2025年末该行的资本充足率可能下降至9.76%,低于监管要求的最低10.5%的水平。

因此,重庆三峡银行才有了此次发行永续债募集35亿元的动作。补充了资本后,重庆三峡银行的资本充足率约提升1.6个百分点,支撑该行资本充足率在未来2年内满足监管要求。

对于发行永续债募集35亿元,重庆三峡银行表示,本行资本实力、风险抵御能力和服务实体经济能力得到进一步增强。

实际上,银行等金融机构补充资本的途径有两大路径:内源和外源。内源是依靠自身利润,留存收益进行补充;外源则是配股,发债,IPO等方式。

重庆三峡银行近年来业绩增速明显放缓,特别是净利润方面增速不足1%,波动较大,内源补充资本有一定的压力。

数据显示,2020至2024年,重庆三峡银行的营收增速分别为1.14%、15.50%、-12.22%、11.14%、1.99%;净利润增速分别为-6.29%、-0.47%、-20.11%、9.87%、0.68%。

因此,外源补充资本成为重庆三峡银行的重要方式。

9年IPO梦未圆,重庆三峡银行卡在哪儿?

除了发行债券等补充资本外,重庆三峡银行还曾谋划IPO来补充资本。

2016年,重庆三峡银行曾公告开启A股IPO上市,并且在当年11月与招商证券签订了上市辅导协议,招商证券来负责该行上市辅导。

不过2年后,2018年12月,重庆证监局发布公告,重庆三峡银行与招商证券商议解除辅导工作,并重新与银河证券签署辅导协议,由银河证券辅导上市。

据当时媒体报道,招商证券相关负责人表示,该公司与客户友好协商后终止了IPO保荐关系,未来该公司将积极与客户在其他业务方面开展合作,目前客户的上市进程有序推进。

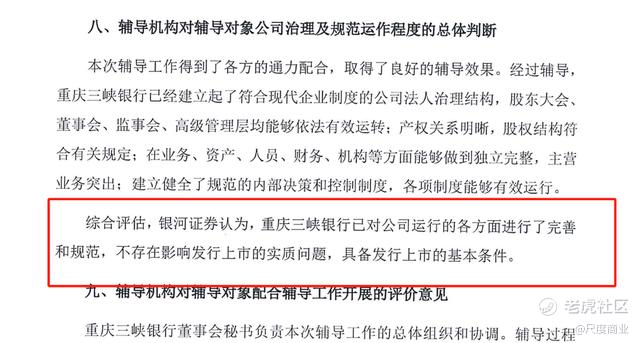

银河证券担任辅导机构后,在2018年11月至2020年6月进行上市辅导。重庆证监局2020年6月发布了银河证券辅导工作总结报告。

报告中提到,综合评估,银河证券认为,重庆三峡银行已对公司运行的各个方面进行了完善和规范,不存在影响发行上市的实质问题,具备发行上市的基本条件。

2020年6月,重庆证监局发布消息,批复了重庆三峡银行上市申请,原则上同意重庆三峡银行首次公开发行A股股票,发行规模不超过18.58亿股,且所募集资金扣除发行费用后应全部用于补充核心一级资本。

证监会的官网上也披露了重庆三峡银行在2020年提交的两份招股说明书,重庆三峡银行拟在深交所上市。

不过,提交招股书后的重庆三峡银行后续没有其他动作,期间受会计师事务所被调查等牵连而一度中止IPO。

2023年3月,A股实现全面注册制落地,银行排队IPO企业中,大部分都“平移”交易所申请IPO,只有重庆三峡银行没有完成“平移”。目前,重庆三峡银行的IPO依旧没有新进展。

作为重庆市本地三大重要银行机构,重庆三峡银行的经营发展备受重视。

重庆三峡银行的股东层面,国有股东持股超过70%,这次重庆三峡银行发债认购度高也有国资背景的背书。

此外,据媒体报道,2024年,重庆国资委人员到重庆三峡银行调研,强调要不断壮大资本实力,加大不良资产处置力度,提高拨备覆盖率,把企业做强做优做大。

重庆三峡银行近年来也在不断加大不良资产的处置,来出清风险,同时也不断补充资本,加快发展。2024年,加大不良资产处置,重庆三峡银行拨备覆盖率提升到202.25%,较2023年提升近40个百分点。这次发行永续债补充资本后,重庆三峡银行的资本充足率也将获得提升。

不断改善的重庆三峡银行,后续是否会再启IPO,何时能够圆梦,我们将保持关注!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。