当 Netflix 开启直播,媒体生态迎重大结构转折

一、流媒体首次全面超越有线+广播电视

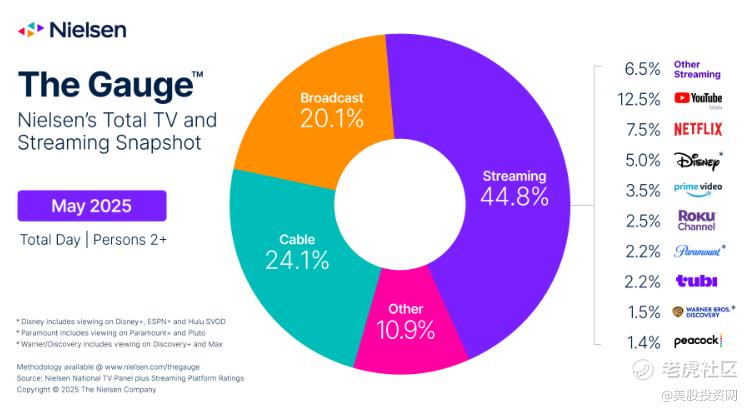

根据 Nielsen 五月数据,美国观众电视使用时间中,串流平台占比高达 44.8%,首次超过有线(24.1%)与广播(20.1%)合计的 44.2%。 $谷歌(GOOG)$

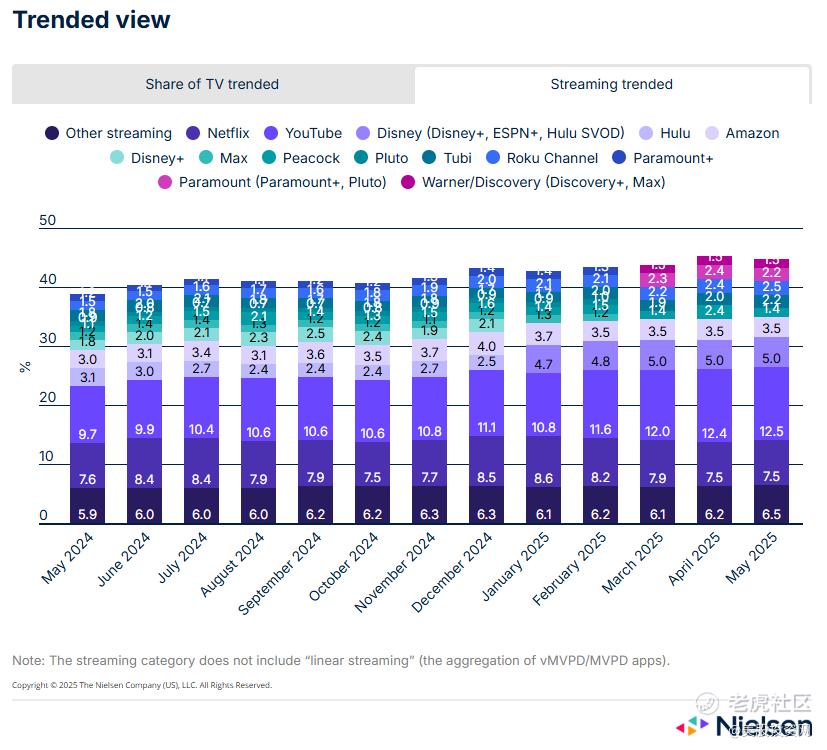

串流使用自 2021 年以来激增 71%,有线与广播分别下滑 39% 和 21%。

YouTube 单独占比 12.5%,领先于 $奈飞(NFLX)$ 的 7.5%。

这不仅是趋势,而是媒体消费的结构性重构。

二、Netflix:从“去电视化”到“线性内容回归”

1. 用户跃升三亿+广告策略变革

美股投资网获悉,Netflix 全球付费用户突破 3 亿,2024 年第四季度单季新增 1,890 万用户,创历年最高纪录。但订阅趋于饱和,55% 新用户选择含广告方案,平台正透过 AVOD+SVOD 混合模式拓展营收。

2. 重返直播、联手 TF1 内含优劣权衡

Netflix 宣布与法国 TF1 集团合作,自 2026 年夏季起在法国上线五条“线性直播频道”,涵盖体育、新闻与《好声音》等实境内容。Netflix 表示此举旨在强化平台黏性与变现途径,TF1 也希望借助其触达更广观众,同时满足欧盟对本地内容投资的监管要求。

但这种策略在美国复制的难度不容小觑:

本土电视台已推出自家串流平台(如 Disney+、Paramount+),存在利益冲突。

监管障碍与广告利益分配仍是潜在障碍。

三、高内容成本与现金流考验并存

Netflix《怪奇物语》第四季每集成本高达 3,000 万美元,Apple《人生切割术》也超过 2,000 万美元。即使是有直播赛事加持,如 NFL,若无法有效提升用户留存与付费意愿,资本投入可能难以获得回报。投资人应关注 Netflix 对ARPU 提高、广告变现效率与成本控制的全面应对。

四、传统媒体的撤退与串流的红利空间

2025 年第一季度,华纳兄弟有线收入下滑 18%,派拉蒙下降 13%。它们被迫加速转型向自有串流聚焦,但面临竞争激烈、用户分流与广告疲软的压力。对投资者来说,真正的“怪兽级股票”需具备全球化扩张、多元内容能力、严格成本管理与现金流健康,而不仅是用户规模增长。 $迪士尼(DIS)$

五、全球市场 vs. 区域政策:机会与风险并行

美国串流市场趋于饱和,尤其 45 岁以上观众仍倾向 YouTube、Tubi 等免费平台。另一方面,新兴市场采用本地定价、本地化内容策略,仍然有巨大成长空间。 $Snap Inc(SNAP)$

不过,国际扩展须面对:

地方审查法规差异

隐私与资本管制等制度风险

与本土传统电视台利益冲突

TF1 战略为 Netflix 探出一条可行路径,但其复制性远非“一揽子”操作。

✅ 投资者关键观察指标

维度

说明

用户规模 & ARPU

广告订阅、提价升级能否维持支撑营收?

内容策略

是否继续沉重投入旗舰内容?直播能否高 ROI?

国际化 & 合规策略

能否规避各地法规,复制 TF1 模式?

传统媒体整合趋势

华纳、迪士尼等能否稳住串流转型?

总结:结构重组正演进,真正的赢家尚未揭晓

串流已超越传统电视,成为新主流。 $特斯拉(TSLA)$

Netflix 强势突围,通过广告布局+直播合作锁定用户、激化营收。

但面对高内容成本与地区限制,平台仍需验证其可持续获利与现金回报能力。

未来 1~2 年实力决出,投资者可重点关注拥有全球策略、内容多元、ARPU 稳定与成本管控能力的龙头平台。

结语:美股大数据认为,流媒体时代已进入下一赛道——兼顾创意吸引与变现效率的平台将成为真正的赢家,而不仅是头条用户数。投资者应关注 Netflix 进军直播赛道是否能持续提升用户黏性、ARPU 与利润率,以及传统媒体的转型成效,为下一波媒体投资浪潮做好布局。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 玉米地里吃亏·06-23转型在路上👍点赞举报