期权看懂价格就够了吗?IV了解一下?

很多朋友刚接触期权时,会觉得 “隐含波动率(IV)= 35%” 或 “50%”,就是一个参考数字,看着也挺直观。但如果你把它当成一个固定参数,那很可能会在实战中摔跟头了。

我想提醒一句:IV 不是一个简单的数字,而是一张市场情绪的地图。这张地图背后藏着的是资金对未来的预期、对风险的定价,甚至可以说,是市场的恐惧与贪婪。

为什么 IV 会不同?

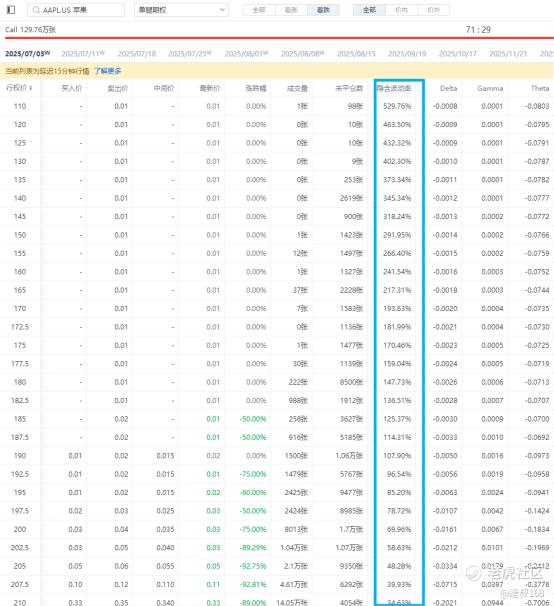

很多人第一反应是:同一个标的,IV 不就该一样吗?但打开期权链你就会发现,不同行权价的 IV 差别很大,不同到期日的 IV 也完全不同。这就是我们常说的 “波动率微笑” 或 “波动率偏斜”。

简单理解:

-

IV 不是线性的,也不是平均分布的;

-

它取决于价格区间、到期时间,还有市场的短期情绪波动;

-

本质上,是交易者用真金白银 “投票” 出来的市场定价。

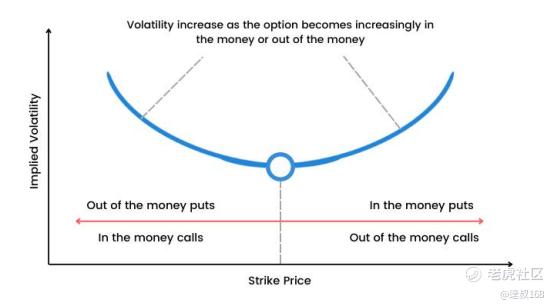

“波动率微笑”:极端价格背后的 “恐惧溢价”

你打开任何一个标的的期权链,会看到这个结构:

-平值(ATM)期权的 IV 通常是最低的;

-深度实值(ITM)和深度虚值(OTM)的 IV 反而更高。

也就是:虚值 Put 的 IV 显著高于虚值 Call。

为什么?因为:

-

极端行情虽然概率低,但一旦来临,杀伤力巨大;

-

市场为了对冲这种 “尾部风险”,会把这类期权定价更高;

-

做市商本能地提高报价,以应对不可预测的波动;

-

你可以把它理解成 “买保险” 的溢价——恐惧在定价。

这就是 “波动率微笑” 的底层逻辑:市场怕暴涨暴跌,所以给这些极端点位贴上了更贵的 “保费”。

这不是偶然,而是市场对系统性下跌风险的结构性溢价,是集体 “下跌恐惧” 的具体表现。

那为啥不同到期时间的 IV 也不同?

这其实是 “期限结构”(Term Structure)的问题。

-

长期期权的 IV 通常更高:因为未来越远,可能出现的变量越多——比如政策变化、宏观周期、公司业绩变脸等等。

-

短期 IV 通常较低:因为短时间内市场相对可控,大家情绪也更平稳。

但一旦临近重大事件(比如财报等)——短期 IV 会突然暴涨,这就是典型的“事件驱动型波动率”。

所以 IV 是会 “跳动” 的,不是只看一个数字就完事儿了。

新手最容易踩的坑:以为 IV 只有一个数

很多交易软件会默认展示一个 “IV 数值”——但这个数一般只是:

-

当前平值期权的 IV;

-

或者是某种加权平均值;

-

更坑的是,有的软件显示的是过去 30 天的平均 IV……

那你拿着这个数去买深度虚值 Put,发现实际 IV 是 70% 甚至更高,你其实已经是在 “高位接盘” 市场的恐慌溢价了。

这也是为什么很多人做期权总觉得亏得莫名其妙——因为买的不是便宜货,而是 “恐惧情绪”。

所以,我怎么看 IV?

我一直认为,IV 的认知,是期权交易者的分水岭。

-

你真正理解了 IV 的结构,你才算是 “入门”;

-

看懂波动率微笑和偏斜,是你开始理解市场情绪的第一步;

-

IV 不是一个参数,而是一整套关于风险与预期的定价逻辑。

我总结一句话送给大家:

IV 曲线的形状,其实就是市场情绪的 X 光片。

你可以简单归纳为三条 “隐形规律”:

-

市场长期是 “不公平” 的,定价是偏向防御的;

-

恐惧总是比贪婪多一步;

-

真正影响价格的,不是行情,而是风险定价。

写在最后

很多期权老手,并不是靠预测行情赚大钱的,而是靠识别 “IV 错配” 来套利——比如卖高估的 IV,买低估的 IV。

所以下次你看到 IV,不要再只看它的 “数字”,而要去思考它背后的 “情绪曲线” 和 “定价模型”。

一旦你理解了这一点,期权世界就不再是黑箱,而是能看得懂的规则游戏。

如果你对期权感兴趣,建议先从观察 IV 结构开始,而不是急着上车交易。 看清情绪曲线,是所有策略的前提。

$纳斯达克(.IXIC)$ $标普500(.SPX)$ $道琼斯(.DJI)$ $特斯拉(TSLA)$ $英伟达(NVDA)$

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 碎碎念碎碎念·07-031点赞举报