星源材质赴港IPO:技术荣光下的债务阴影与行业困局

星源材质向港交所递交招股书,招股书开篇赫然写着“世界一流的锂离子电池隔膜制造商”、“全球市场份额第二”、“向全球十大锂离子电池制造商全部供货”等耀眼标签。

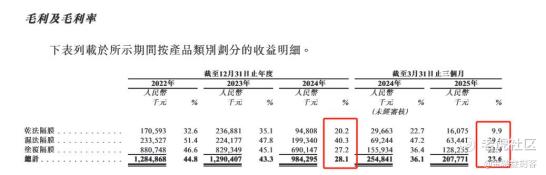

这份技术荣光背后,财务报表却渗出寒意——过去三年,其营收从28.67亿增至35.06亿元,净利润却从7.48亿暴跌至3.71亿元。2025年一季度,净利同比下滑52.46%的残酷数字,彻底撕开了“增收不增利”的行业伤口。

一、技术荣光与财务阴影的交错

作为中国首家掌握干法隔膜技术的企业,星源材质确实拥有令人瞩目的技术底蕴:全球九大生产基地布局、服务超100家电池客户、干法隔膜全球市占率第一。

招股书反复强调其“向全球十大电池厂商全部供货”的独特地位,试图勾勒不可替代的行业价值。然而技术护城河未能阻挡价格战的炮火。

2024年其干法、湿法、涂覆隔膜单价分别暴跌26.92%、26.39%、21.67%,全线产品毛利率断崖式下滑。更触目惊心的是,今年一季度干法隔膜售价跌破0.4元/平方米的生存红线,全行业每生产一平方米即亏损0.05-0.08元。当技术溢价被价格战碾碎,星源材质引以为豪的“全球第二”头衔,反而成了重资产扩张的沉重枷锁。

二、海外豪赌与行业自杀式扩张

此次IPO募资投向暴露了星源材质的焦虑:54.62亿港元砸向马来西亚基地,6.32亿港元投入美国工厂,试图以海外产能规避贸易风险。但这场豪赌恰逢全行业产能严重过剩。2024年中国锂电隔膜总产能突破300亿平方米,超出实际需求72.5亿平方米,干法隔膜产能利用率已跌破60%警戒线。

中国塑协2025年初紧急发布“行业健康发展倡议”,试图遏制自杀式价格战。讽刺的是,星源材质此时仍在加速扩产——佛山基地试产、瑞典工厂在建,海外规划产能超20亿平方米。当全行业在价格血泊中挣扎,这种逆势扩张无异于向烈火浇灌燃油。招股书轻描淡写提及“市场竞争加剧”,却对产能过剩风暴视而不见。

三、资本困局:65亿融资与百亿债务的生死时速 真正的致命伤藏在资产负债表深处。截至2025年一季度,星源材质有息负债飙升至108.24亿元,而广义货币资金仅剩34.79亿元,资金缺口高达73亿元。

债务雪球越滚越快:资产负债率冲至57.43%,流动比率跌至1.06的生死线。更值得玩味的是其资本运作轨迹——A股上市以来累计融资65亿元,累计分红仅5.07亿元,分红融资比低至7.81%,远低于恩捷股份等同行。

去年底刚通过瑞士GDR融资8.5亿元,如今又急切奔赴港股,资本续命意图昭然若揭。招股书将“偿还瑞典贷款”列为募资用途,本质是借新债还旧债的资本腾挪术。当技术荣光沦为债务的垫脚石,资本市场是否愿为这场豪赌买单?

行业反思时刻 星源材质的IPO招股书如同一面棱镜,折射出锂电中游企业的集体困境:当技术优势遭遇产能过剩,当全球化野心碰撞债务高压线,企业该如何突围?其港股募资计划实为一场危险的平衡术——用资本输血维持产能扩张,期待以规模熬死对手。

但数据显示,价格战已从干法隔膜蔓延至湿法领域,全行业毛利率仍在下行通道。当宁德时代等客户自建隔膜产能,当固态电池技术路线动摇隔膜需求根基,星源材质们的突围窗口期可能比想象中更短。这场赴港IPO,或许不是远征的号角,而是生存的倒计时。 $星源材质(300568)$ $恒生指数(HSI)$ @爱发红包的虎妞

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。