SNPS又跌下来了,这是机会吗?

随想60:SNPS $新思科技(SNPS)$ 又跌下来了,这是机会吗?

肥猫的朋友们,又见面了!

2025年4月14日的会员文章《【会员】暴跌后的SNPS,正在给你一次上车的机会》,我们谈到SNPS暴跌后的机会。2025年7月7日的《SNPS复盘——出口限制风波中的反弹逆袭》,又一次复盘了SNPS在出口限制中的韧性。两天后,肥猫清仓所有持仓,盈利约+25%,持有时间大概3至4个月,折算年化在75~100%之间。虽然此后SNPS又有约10%的上涨,肥猫也曾短暂闪过“是否卖早了”的念头,但投资从来不可能买在最低、卖在最高。

然而在7月末创出阶段高点后,一个多月里SNPS再次暴跌30%。这再次印证了肥猫在《学巴菲特难?普通人这样做价值投资》中强调的观点:普通投资者没必要死守长期持有,如果短期已获得满意的收益,落袋为安往往更稳妥,否则像SNPS这样从高位回落,很容易影响心态。

SNPS暴跌原因

-

财报不及预期

-

Q3收入约17.4亿美元,同比增长14%,低于市场预期。

-

非GAAP EPS为3.39美元,不及分析师更乐观的预测。

-

Design IP业务疲软

-

IP部门营收同比下滑8%。

-

占比由30.4%降至24.6%,意味着该核心业务的重要性在减弱。

-

出口管制与中国市场

-

美国出口限制削弱了SNPS在中国的IP销售,即便部分限制推迟或取消,压力依然存在。

-

财务指引保守

-

公司下调Q4盈利预期,低于分析师预期,直接打击市场信心。

-

Ansys并购带来的成本与整合压力

-

收购虽能扩展产品线与市场,但短期增加了融资成本、整合费用与摊销压力。

-

市场担心协同效应落地较慢。

受以上因素影响,股价单日暴跌30%,分析师纷纷下调评级,市场信心显著受挫。

财务指标观察

在肥猫投资框架里,市场怎么看从来不是重点,我们真正关注的,是企业盈利能力的稳定性与运营效率。

-

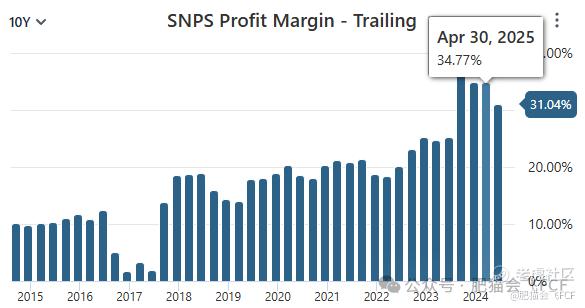

利润率:TTM利润率31%,较前一季度的35%有所下降,但依旧远高于20%,核心盈利能力优秀。

-

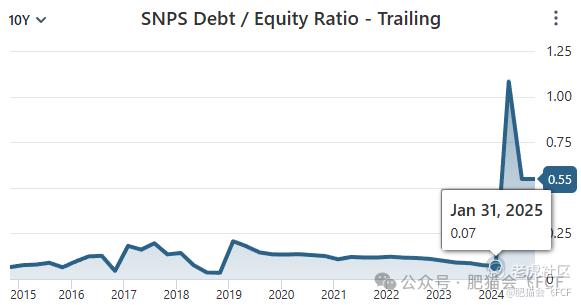

负债率:Q2因收购融资Debt/Equity升至1以上,Q3完成并表后回落至0.55,属于正常并购效应。

-

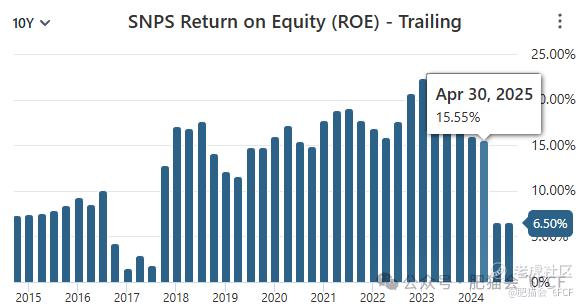

ROE下滑原因:

-

收购Ansys支付约350亿美元(现金+增发股票),股东权益扩大,ROE被稀释。

-

融资利息、摊销和整合费用短期压低净利润。

-

Ansys历史ROE仅10%~12%,显著低于SNPS的16%~20%。

-

Q3仅并入Ansys半个月收入,但债务和摊销已全额计入,形成“成本先确认、收入未完全体现”的错位。预计Q4起会逐步改善。

收购Ansys的意义

那么SNPS $新思科技(SNPS)$ 为什么要花这么大的代价收购Ansys呢?

-

战略扩张:从EDA龙头扩展到工程仿真领域,打开更广阔市场。

-

技术互补:SNPS聚焦“电的世界”,Ansys补足“物理的世界”,合并后能提供“芯片到系统”的全栈解决方案。

-

竞争格局:Cadence $铿腾电子(CDNS)$ 、Siemens EDA $Siemens AG(SMAWF)$ 也在推进设计+仿真一体化,SNPS此举相当于一步到位。

-

长期价值:短期拉低ROE、增加负债,但换来稳定现金流与更强护城河,布局未来十年增长。

市场是否过度反应?

撇开这些美好的预期,我们不妨做一些简单估算,看看市场的反应是否显得过于悲观。

假设Ansys短期利润全部用于覆盖利息和整合成本(对SNPS整体利润无贡献),同时流通股从1.55亿增至1.85亿(稀释约20%),股价却从高点跌去30%以上。显然,市场反应过度。

因此,当前价格已具备一定投资价值。当然,肥猫依旧那句话:越低越好,我们更偏好更便宜的价格。

免责声明:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 妥妥的幸福11·2025-09-16现在是不是机会,得看风险能否承受点赞举报

- 尖沙咀啵嘴·2025-09-16感谢提醒!加入自选点赞举报