长风药业,没带B还是个赚钱的医药公司——(02652.HK)2025年09月新股分析

保荐人:中信证券(香港)有限公司 招银国际融资有限公司

招股价格:14.75港元一口价

集资额:6.08 亿港元

总市值:60.77亿港元

H股市值:44.58亿港元

每手股数 500股

入场费 7449.38港元

招股日期 2025年09月26日—2025年10月02日

暗盘时间:2025年10月06日

上市日期 2025年10月08日(星期三)

招股总数 4119.80万股H股

国际配售 3707.80万股H股,约占 90.00%

公开发售 412.00万股H股,约占10.00%

计息天数:1天

稳价人

发行比例 10.00%

市盈率 270.15

公司简介:

长风药业主要专注于吸入技术及吸入药物的研发、生产及商业化,专注于治疗呼吸系统疾病,包括哮喘、慢性阻塞性肺疾病(COPD)和过敏性鼻炎,是少数几家拥有广泛吸入制剂产品组合的公司之一。于往绩记录期间,长风药业自国家药监局及美国FDA获得六项产品批准并赚取销售收入。

目前,公司已上市三款产品,分别是“吸入用布地奈德混悬液”(CF017)、“吸入用硫酸沙丁胺醇溶液”和“氮䓬斯汀氟替卡松鼻喷雾剂”(CF018)。这三款产品在2021年和2022年相继获批上市,适应症覆盖支气管哮喘、COPD和中重度过敏性鼻炎等。

长风药业的首个获批产品为CF017,即治疗支气管哮喘的吸入用布地奈德混悬液。2021年5月获批后,CF017迅速纳入集中采购(VBP),并实现了市场增长。

根据弗若斯特沙利文,2024年,按销量计,CF017占2024年中国布地奈德吸入药物市场约16%。

CF018,作为中国首个获批用于治疗中重度过敏性鼻炎的氮䓬斯汀氟替卡松鼻喷雾剂,在纳入2023年《国家医保药品目录》之后,已渗透到多个省份的500多家医院及医疗机构。

另外,长风药业的GW006(治疗慢性阻塞性肺病(COPD)的阿福特罗雾化溶液)已于2024年5月获得FDA批准,正在推进与当地合作伙伴合作,实现商业化。

截至2024年12月31日止三个年度2022、2023、2024及2024、2025年前三个月:

长风药业收入分别约为人民币3.49亿元、5.56亿元、6.08亿元、1.40亿元及1.36亿元,年复合增长率为31.94%;

毛利分别约为人民币2.67亿元、4.58亿元、4.91亿元、1.15亿元及1.08亿元,年复合增长率为35.54%;

净利润分别约为人民币-0.49亿元、0.31亿元、0.21亿元、0.06亿元及0.13亿元,2023年扭亏为盈;

毛利率分别约为76.61%、82.22%、80.85%、82.32%及79.39%;

净利率分别约为-14.03%、5.60%、3.42%、4.28%及9.52%。

来源:LiveReport大数据

公司因首款产品CF017获批,且被纳入集采,2022、2023年收入大增,毛利也随之提升,2023年实现扭亏为盈。

截至2025年3月31日,公司经营活动现金流为人民币-685.1万元,账上现金9000.1万元

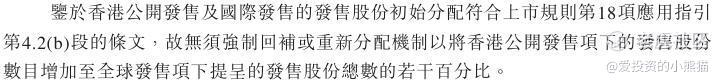

这个票又是执行了机制b的回拨10%。

机制B则是引入新选项,要求发行人先选定公开认购部分的比例,该比例下限为发售股份的 10%,且无回拨机制。

在银诺医药的案例中,由于公开配售部分仅有10%,但市场热情高涨,公开配售部分超购约5300倍,因此无论是甲组还是乙组,散户投资者都需要抽签。初始股份分配通常为公开发售(散户)占10%+国际配售(机构)占90%!

二、基石投资者

基石投资者无

共有12家承销商

保荐人历史业绩:

中信证券(香港)有限公司

招银国际融资有限公司

2.中签率和新股分析

(来自AIPO)

目前展现的孖展已超购10.83倍,反正现在没有回拨机制了,超购1000倍甚至一万倍都无所谓了。

中签率分析

关于一手中签率方面,无论孖展多少倍,长风本次公开发售仅占10%,无回拨空间,按照20万人来参与预估一下,一手中签率1%不到,这一次因为发行量比较少,中签率应该很低。

港股打新回拨新规之后,猴子军团彻底灭亡,新股人数一直稳定在20几万人不到30万,再加上最近多数券商全面禁止对内地开户,基本上常规活跃的港股打新的人数也都稳定在30万人以内了。目前最多就是劲方的25.88万人,像是这一类票大概也稳定在20w人左右。

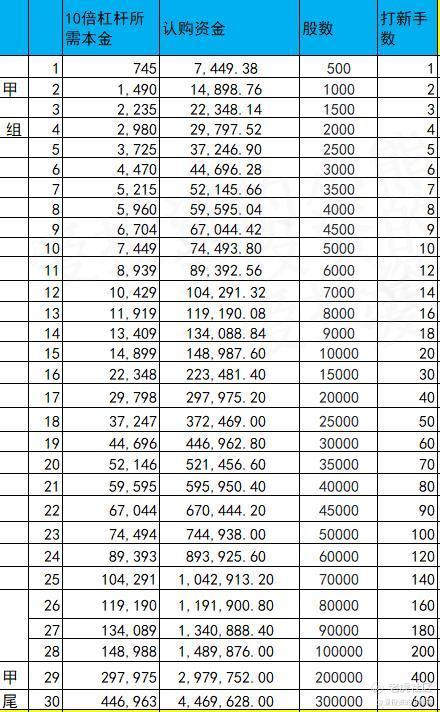

甲组的各档融资所需要的本金还有融资金额对应如下表:

甲尾44.7万本金,乙头需要认购资金596万,乙组的各档融资所需要的本金还有融资金额对应如下表:

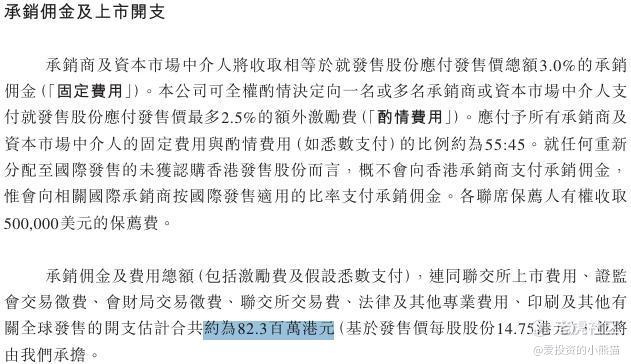

然后这个票招股书上按发售价14.75港元计算,公开的上市所有开支总额约为8230万港元,募资额约6.08亿港元,占比约13.54%,开支相比募资额算是一般化了。

这票打不打?且看我下面的分析:

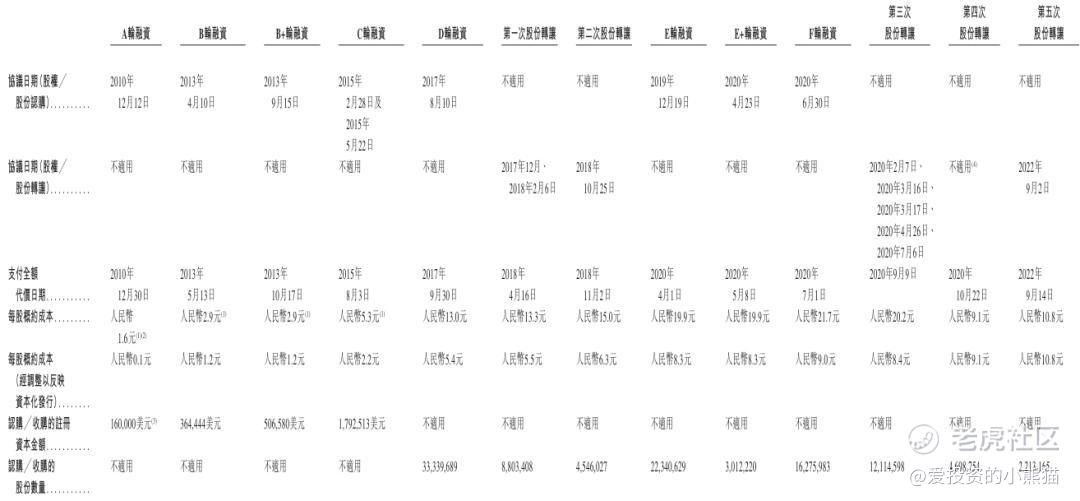

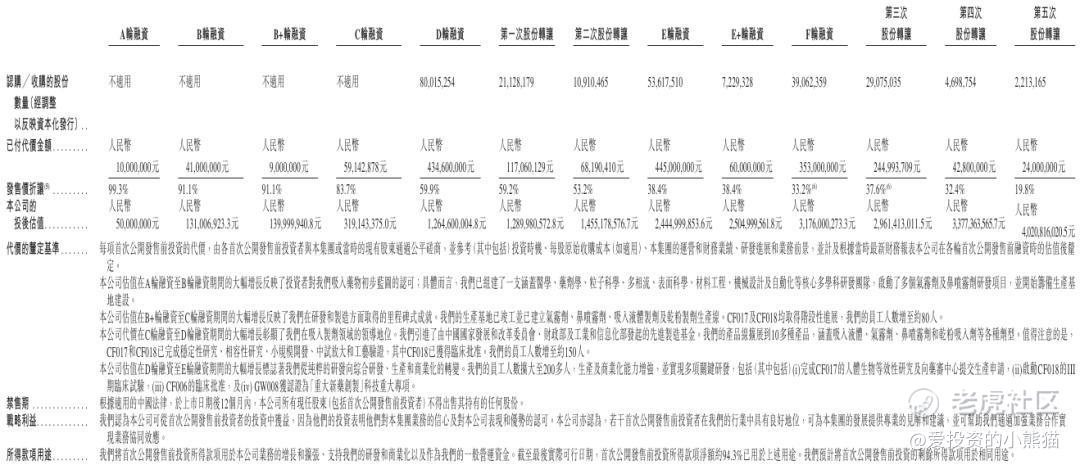

长风药业自2010年起完成八轮融资,引入先进制造基金、元禾控股、中金启辰、招银国际等知名机构。2020年F轮融资后估值31.76亿元,2022年股份转让后估值升至40.21亿元。本次港股IPO前,梁文青、李励等实控人合计持股27.25%,机构投资者持股分散,存在较大退出压力 。

长风药业是国内吸入制剂领域的龙头企业,核心产品CF017短期仍将支撑业绩,但长期增长依赖新产品上市和国际化突破。本次港股IPO估值具有吸引力,但需警惕集采续约、研发延迟和流动性风险。投资者应密切关注2025年集采结果及沙美特罗替卡松的临床进展,权衡风险与收益后做出决策。

另一方面,这个票招股价格14.75港元一口价,连价都懒得还了也不设什么招股区间了,集资额:6.08 亿港元,H股市值:44.58亿港元,这个票就是典型的h股流通股发了45亿,一倍刚刚好入港股通,就是基本面有多好嘛并没有,但是人家就是为了入通这个目的去的,大概率上市之后一步到位。按照最近这一类医药股行情以及机制b10类的票都有一倍的涨幅这个票看到港股通门槛92亿问题不大,冲一倍上去好像也并不是可能,不像有些三十几亿不到甚至就十几二十亿的票,那种离92亿差好几倍的,往上做还是有一定难度的。

机制b的票,很多普遍都是一倍多的涨幅。目前还都没破发过,神话是否还能继续?现在公配的机制b10明显就是在赤裸裸的说:你咬我呀,卷死你都咬不到我。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 爱如粪土·2025-09-26这个分析太专业了,学习到了很多,[强]谢谢分享点赞举报

- 小韭菜头·2025-09-26打还不打呀点赞举报

- 看看看1·2025-09-26可以啊点赞举报

- 看看看1·2025-09-26可以啊点赞举报