港股打新:聚水潭(06687.HK)申购分析和打新策略!!云迹出分配结果!!

$聚水潭(06687)$ $广和通(00638)$ $云迹(02670)$

基本情况:

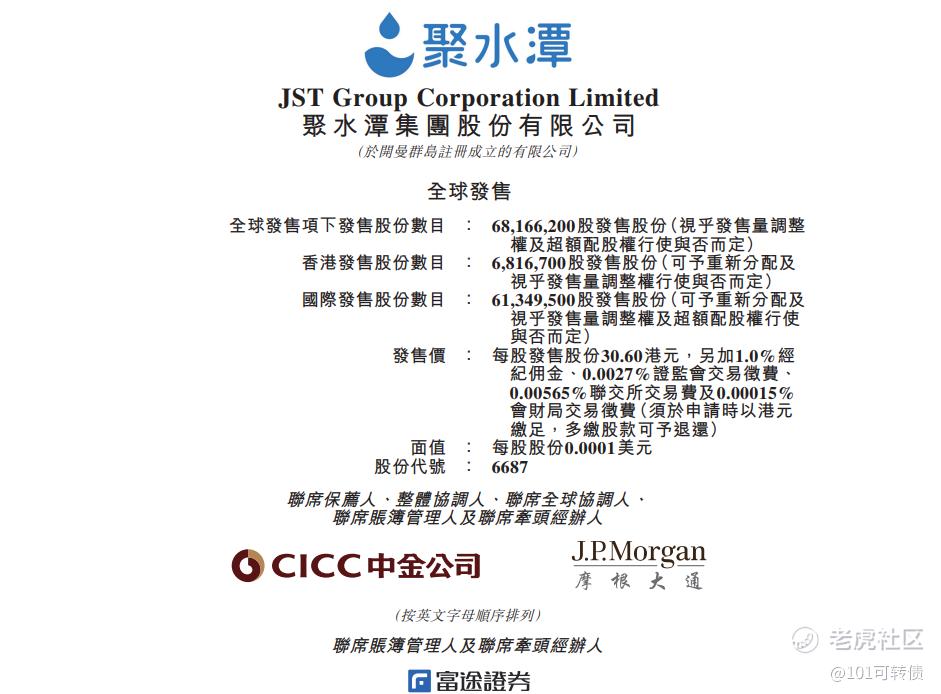

申购时间:10月13日-10月16日,17号出结果,20号暗盘,21号上市;

发行价格:30.60

入场费:3090.85

1手:100股

全球发售:6816.62万股

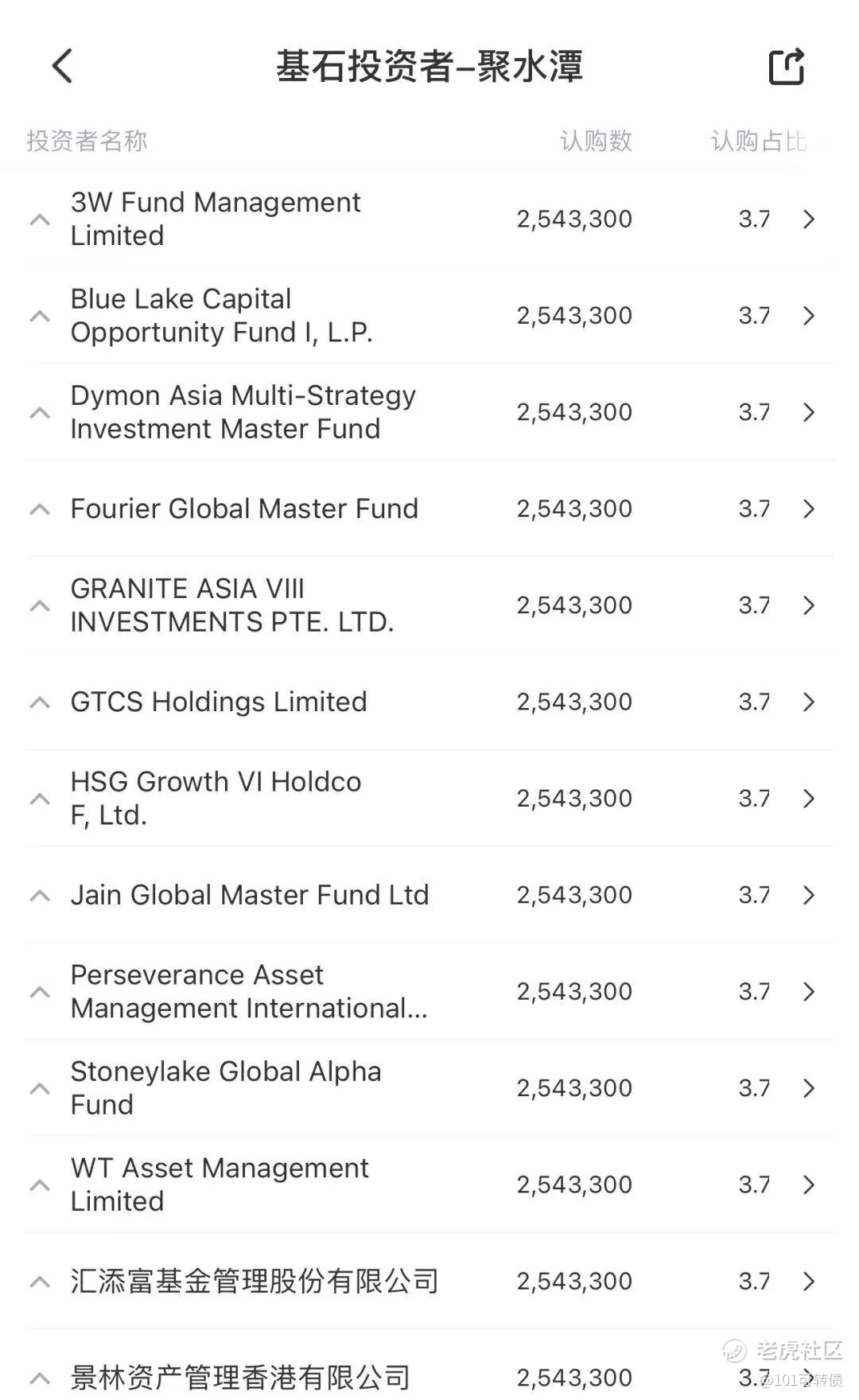

基石:13家认购48.5%份额

绿鞋:有,中金稳价

保荐人:中金和摩根

分配机制:机制B,回拨10%

聚水潭成立于2014年,是中国最大的电商SaaSERP提供商。

根据灼识咨询的资料,按2024年电商SaaSERP的相关收入计,聚水潭市场份额高达24.4%,超过其他五大参与者的总和。按2024年SaaS总收入计,聚水潭也是中国最大的电商运营SaaS供货商,市场份额达8.7%。

公司的核心产品聚水潭ERP提供包括订单管理系统(OMS)、仓储管理系统(WMS)、采购管理系统(PMS)及分销管理系统(DMS)等功能,帮助电商企业整合、同步及协调其所有店铺、订单、产品及库存。

截至2024年,聚水潭为8.8万名SaaS客户提供服务,远高于行业平均不足2万名的水平。

财务数据方面:

-

收入方面:2022年至2024年,收入分别为5.23亿元、6.97亿元和9.09亿元人民币,年复合增长率达31.88%。2025年首六个月收入为5.23亿元人民币。

-

盈利方面:净利润在2022年亏损3.79亿元,2023年亏损收窄至2.05亿元,2024年实现扭亏为盈,录得4898万元净利润。2025年上半年经调整净利润为4695万元。

-

毛利率:从2022年的52.29%稳步上升至2025年上半年的71.82%,公司盈利能力持续改善。

聚水潭在中国电商SaaS领域拥有显著的竞争优势:

-

市场领导地位:在电商SaaSERP细分领域,聚水潭的市场份额超过第二名至第五名之和,龙头地位稳固。

-

平台覆盖广泛:公司产品与全球400多个电商平台对接,而行业平均水平不足200个。

-

系统稳定性:在2023年“双11”期间成功处理了约14亿份订单,2024年更处理了约16亿份订单,创造了行业领先的纪录。

-

客户粘性高:2024年的净客户收入留存率达115%,客户黏性强,业务可持续性高。

集资用途:

-

约55%将用于强化研发能力;

-

25%用于加强销售及营销能力;

-

10%用于战略投资;

-

其余10%用于一般公司用途。

本次IPO引入了13名基石投资者,包括BlueLakeCapital、汇添富基金、红杉HongShanGrowth、景林资产管理等知名机构,约占发售股份的48.5%。

聚水潭此次招股采用机制B,回拨10%,公开发售是681.67万股,一手是100股,68167手,甲乙组各34084手,中签率稍高,甲尾中1手几率大,甲尾需31万港元本金,乙头需62万港元本金;目前孖展不到100倍,等云迹资金释放后,可以打聚水潭,预计孖展会到2500倍;【注意:聚水潭跟广和通是冲突的】

由中金和摩根保荐,有基石,有绿鞋,但聚水潭的估值偏高,2024年市盈率高达243倍。相比同业金蝶国际(8.3倍PS)和微盟集团(6.9倍PS),聚水潭的市销率高达16倍。目前来说,聚水潭在电商SaaSERP细分领域市占率第一,竞争优势明显,且业绩增长稳健和客户粘性强,基本面很好,但估值相对偏高,加上市场竞争也激烈(微盟和金蝶),预计涨幅是在60-80%,全力申购,乙组相对好一些。

聚水潭跟广和通是存在冲突的,我将优先打聚水潭;

---------------------

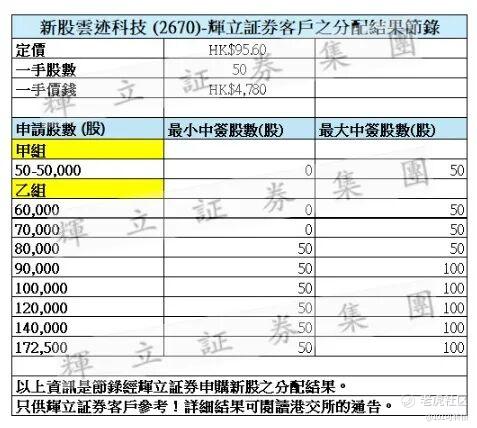

云迹科技(2670)出分配结果了,甲组全员抽奖,乙三稳一手;定价:95.60,一手50股;恭喜中签的老板们!

预测涨幅大概是100%,具体分析可以看看上一篇文章,只做参考,不做投资买卖建议。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。