肿瘤创新制药公司「泽璟制药」冲刺A+H,2025年前9月收入近6亿

来源:招股书

来源|**大数据

招股书|点击文末“阅读原文”

摘要:泽璟制药于2025年12月19日首次向港交所递交招股书,拟在香港主板上市,独家保荐人为中金公司;其已在A股上市,证券代码为:688266.SH,最新市值约267亿人民币。

公司为一家综合生物制药企业,专注于创新型小分子及生物制剂疗法的发现、研发及商业化,策略聚焦于肿瘤学、自身免疫性疾病、止血╱血液病领域。2024年收入为人民币5.32亿元,净亏损1.50亿元;2025年前9个月收入5.93亿元,同比增长55.02%,净亏损0.96亿元,同比亏损收窄12.81%。

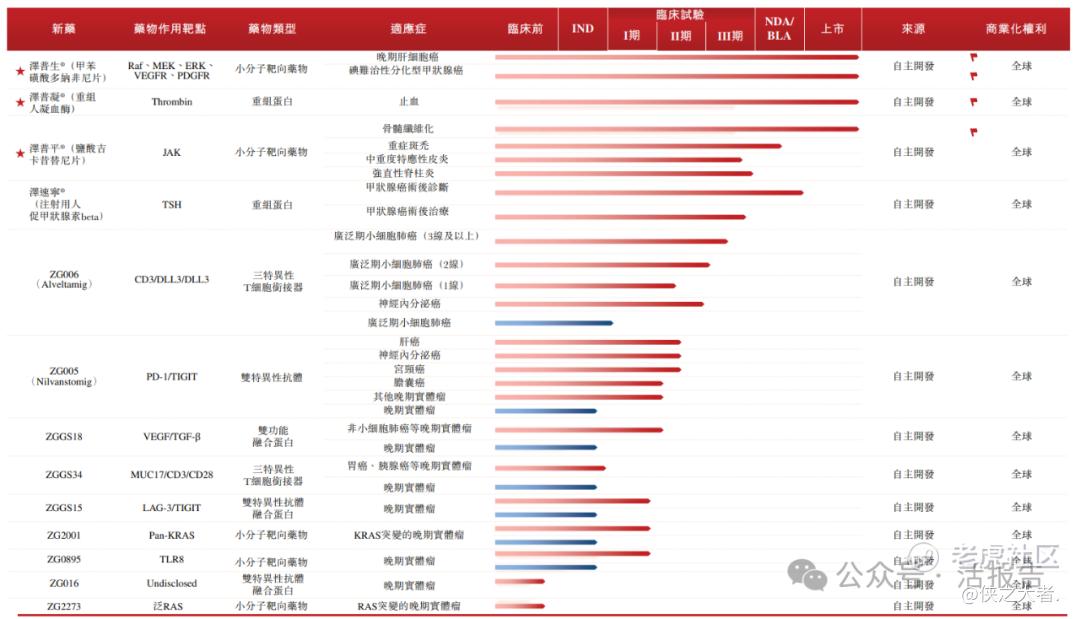

自2009年成立以来,公司已建立涵盖药物发现、研发、生产及商业化的全方位端到端能力,凭此构建了多元化、多层次的管线,并实现成功商业化。公司的业务由双创新引擎驱动,整合两大自创技术平台:小分子药物研发平台,以及双特异性╱三特异性抗体及复杂重组蛋白研发平台。两大平台协同赋能,使公司打造出具备全球竞争力与差异化优势的多元化管线,其中包含多个具best-in-class或first-in-class潜力的候选药物。

公司的产品组合及管线涵盖已上市药物、后期临床候选药物及处于创新前沿的早期发现项目。截至最后实际可行日期,公司拥有三款已上市药物:泽普生®(甲苯磺酸多纳非尼片),为中国首款本土研发用于晚期肝癌一线治疗的小分子多靶点药物;泽普平®(盐酸吉卡昔替尼片),为中国首款本土研发用于治疗骨髓纤维化的创新型JAK抑制剂;以及泽普凝®(重组人凝血酶),为中国唯一采用重组DNA技术研发并成功商业化的重组人凝血酶。整体而言,已上市药物为公司带来了强劲且可持续的现金流。

来源:招股书

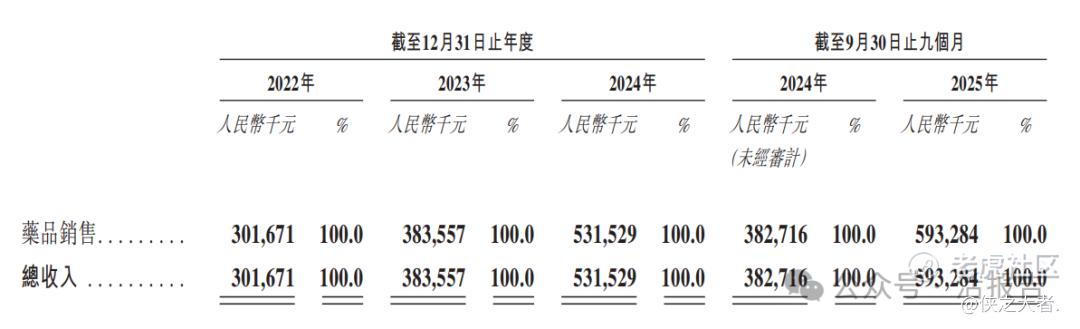

于往绩记录期间,公司的所有收入均来自于在中国销售医药产品。

来源:招股书

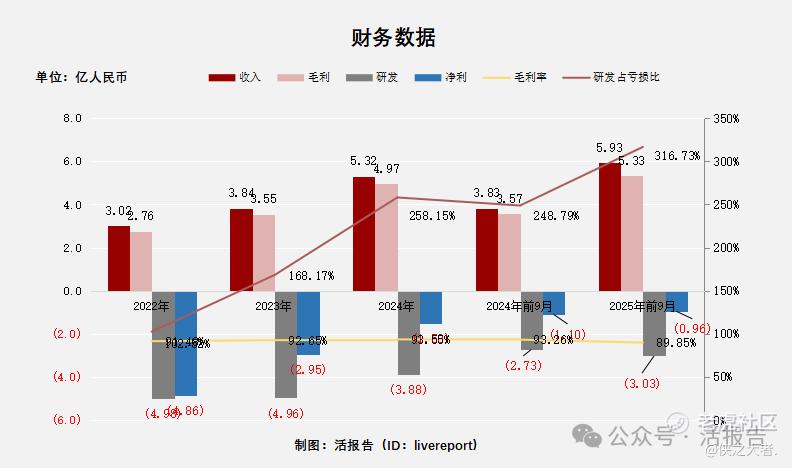

财务分析

截至2024年12月31日止三个年度及2024、2025年前9个月:

收入分别约为人民币3.02亿元、3.84亿元、5.32亿元、3.83亿元及5.93亿元,年复合增长率为32.74%;

毛利分别约为人民币2.76亿元、3.55亿元、4.97亿元、3.57亿元及5.33亿元,年复合增长率为34.23%;

研发分别约为人民币-4.98亿元、-4.96亿元、-3.88亿元、-2.73亿元及-3.03亿元,年复合增长率为-11.71%;

净利润分别约为人民币-4.86亿元、-2.95亿元、-1.5亿元、-1.1亿元及-0.96亿元,年复合增长率为-44.36%;

毛利率分别约为91.48%、92.65%、93.55%、93.26%及89.85%;

来源:**大数据

截至2025年前9个月,公司贸易应收1.78亿元,贸易应付2.02亿元;短期银行借款9.81亿元,长期银行借款1.26亿元;经营性现金流约-0.22亿元,期末现金约19.55亿元。

行业概况

根据弗若斯特沙利文(Frost & Sullivan)的资料,2020年至2024年,中国自身免疫性疾病药物市场规模从人民币174亿元增至人民币328亿元,复合年增长率为17.1%,预计将于2030年及2035年分别达到人民币1,325亿元及人民币2,899亿元,2024年至2030年的复合年增长率为26.2%,2030年至2035年的复合年增长率为16.9%。

来源:招股书

行业地位

根据弗若斯特沙利文(Frost & Sullivan)的资料,2024年,中国肝癌新发病例增至38.28万例,2024年起的复合年增长率为2.2%,预计将于2030年达到42.30万例,2024年至2030年的复合年增长率为1.7%,2030年至2035年的复合年增长率为1.6%。

2020年至2024年,全球肝癌发病人数从82.17万例增至90.90万例,复合年增长率为2.6%,预计将于2030年及2035年分别达到105.36万例及118.63万例,2024年至2030年的复合年增长率为2.5%,2030年至2035年的复合年增长率为2.4%。

来源:招股书

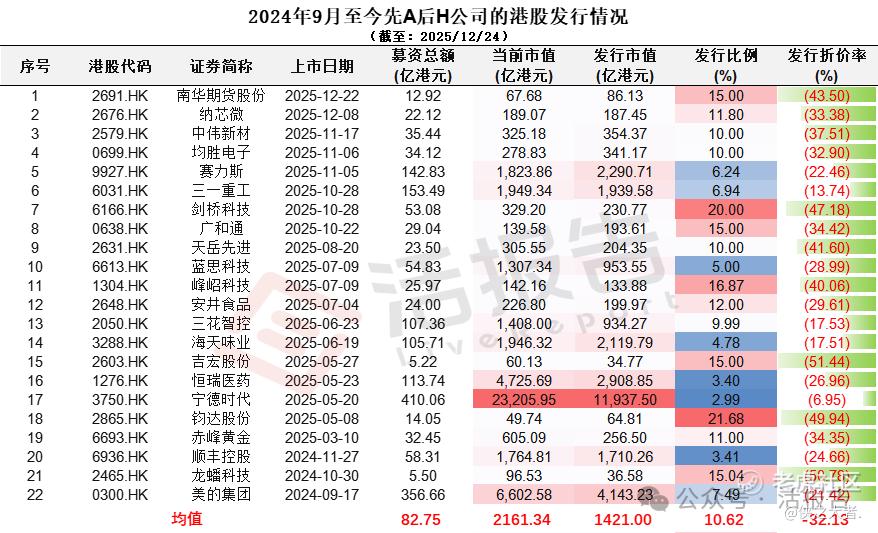

已上市AH折价

截至2025年12月24日,2024年9月份至今成功赴港上市的A股公司合计22家,平均发行折价率约为32.13%。

来源:**大数据

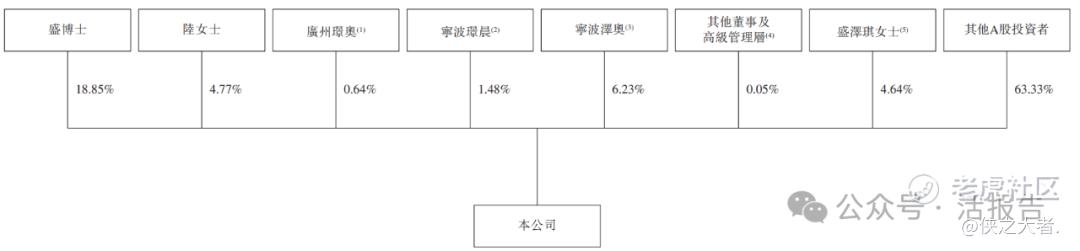

主要股东

根据日期为2019年4月12日的一致行动协议及日期为2025年1月23日的经更新一致行动协议,陆女士已经并将继续与盛博士就本公司股东大会及董事会会议事项保持一致行动。根据一致行动协议及经更新一致行动协议,盛博士及陆女士直接控制合共62,542,171股股份,约占本公司于最后实际可行日期的23.63%投票权。

来源:招股书

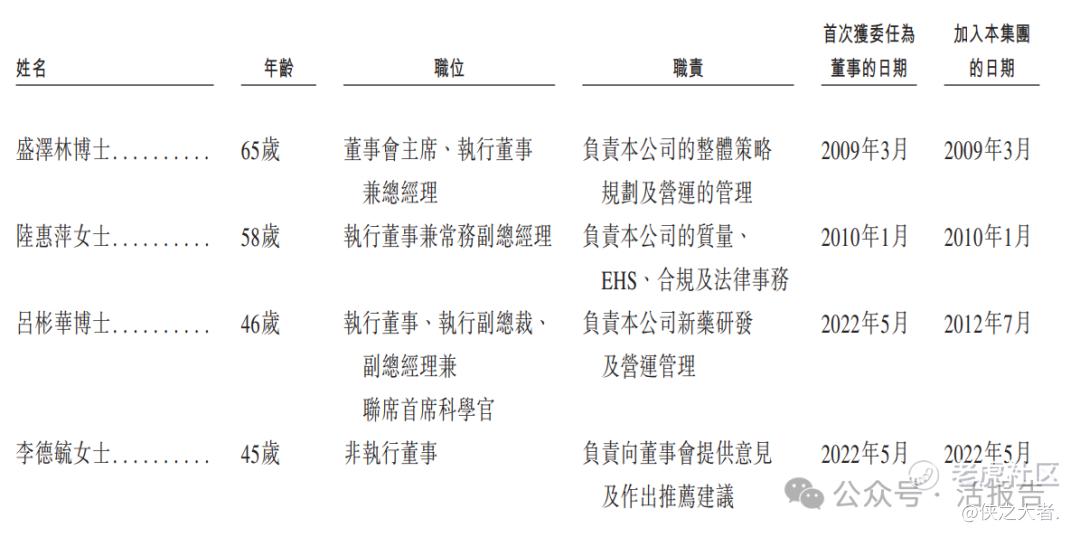

管理层情况

董事会将由九名董事组成,包括三名执行董事、三名非执行董事及三名独立非执行董事。其中盛泽林为董事会主席、执行董事兼总经理,其主要负责公司整体策略规划及营运的管理。

来源:招股书

中介团队

据**大数据统计,泽璟制药中介团队共计8家,其中保荐人1家,近10家保荐项目数据表现不理想;公司律师共计2家,综合项目数据表现有待加强。整体而言中介团队历史数据表现有待提升。

来源:**大数据

(本文首发于活报告公众号,ID:**)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。