黄金短期走强,上涨情绪升温

周一纽约时段,贵金属价格大幅走强。现货白银一度上涨8%,突破86美元,现货黄金一度涨2.4%升破每盎司4600美元,均刷新2025年12月的历史纪录。

近期黄金价格持续走高并逼近或刷新历史高位,主要受到市场对美联储独立性可能受损的担忧以及全球地缘政治紧张局势升级引发避险需求的双重推动。一方面,市场对美国司法部对美联储主席及相关调查等事件的关注加剧了金融市场对美联储独立性遭遇政治干预的担忧,这种担忧可能削弱市场对美联储在制定货币政策时保持专业性和独立决策的信心,从而刺激资金从风险资产转向贵金属等安全资产配置,成为推动黄金买盘的一个重要心理因素。

另一方面,中东及其他地区的地缘政治不确定性同样推升了避险情绪。持续的冲突风险、地区局势波动以及全球政治紧张态势,增加了市场对未来宏观经济和金融稳定性的不确定性,在避险需求升温的背景下,投资者更倾向于增持黄金这一传统的价值储存工具,从而形成了实质性的资金流入和价格上行动能。因此,美联储独立性受威胁的担忧与地缘政治风险的叠加效应共同促成了近期黄金价格的强劲表现。

GLD牛市看跌价差期权策略

一、策略结构

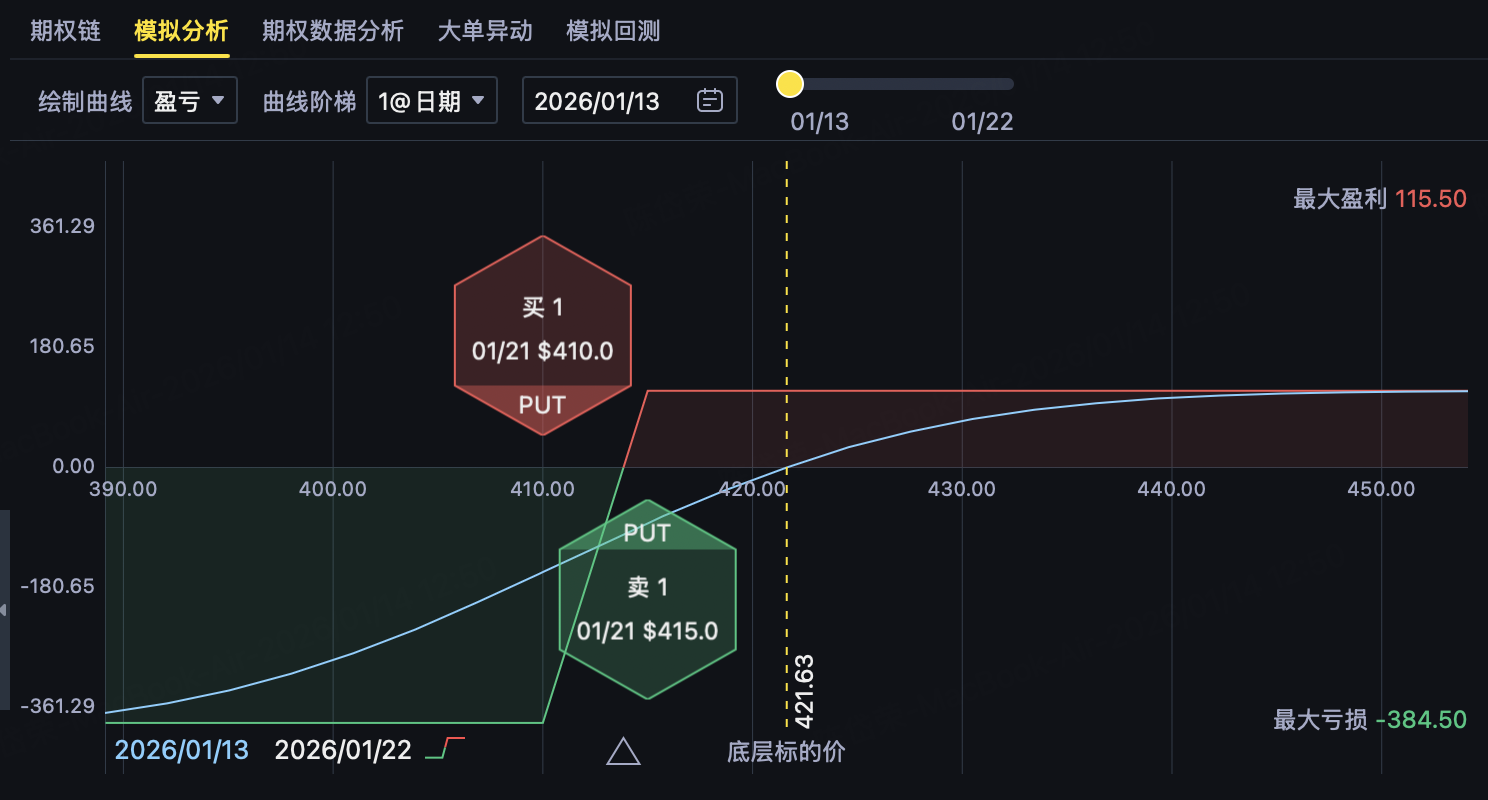

投资者在 $黄金ETF-SPDR(GLD)$ 的 PUT 期权上建立一个牛市看跌价差(Bull Put Spread)策略。 该策略通过卖出较高执行价的 Put,同时买入较低执行价的 Put构成,属于有限收益、有限风险的偏多或震荡偏多策略。 投资者的核心判断是:GLD 在到期日前不会出现明显下跌,价格能够维持在关键支撑位之上。

(一)卖出较高执行价 Put(主要收益来源)

投资者卖出一份执行价 K₂ = 415 的 Put 期权,收取权利金 2.68 美元。 该 Put 更接近当前 GLD 价格,是本策略的主要权利金来源。 只要 GLD 到期价格 ≥ 415,该 Put 将完全失效,投资者可保留全部权利金。

(二)买入较低执行价 Put(风险保护) 投资者同时买入一份执行价 K₁ = 410 的 Put 期权,支付权利金 1.44 美元。 该 Put 用于在 GLD 出现超预期下跌时限制最大亏损,使整体策略的风险被严格封顶。

(三)Put 端净收入(每股) 净权利金 = 卖出 Put − 买入 Put = 2.68 − 1.44 = 1.24 美元/股

二、初始净收入

由于 1 手期权 = 100 股:

净权利金(每股):1.24 美元

初始净收入(每合约): = 1.24 × 100 = 124 美元/合约

该初始净收入即为该牛市看跌价差策略的最大潜在利润。

三、最大利润

当 GLD 到期价格 ≥ 415 时:

410 Put 与 415 Put 均为价外

两个期权全部失效

投资者获得最大利润:

每股:1.24 美元

每合约:124 美元

四、最大亏损

最大亏损发生在 Put 价差被完全触发的情形,即 GLD 出现明显下跌。

执行价差宽度: = 415 − 410 = 5 美元

最大亏损(每股): = 执行价差 − 净权利金 = 5 − 1.24 = 3.76 美元/股

最大亏损(每合约): = 3.76 × 100 = 376 美元/合约

发生条件:

GLD 到期价格 ≤ 410

五、盈亏平衡点

牛市看跌价差只有一个盈亏平衡点:

盈亏平衡价 = 卖出 Put 执行价 − 净权利金 = 415 − 1.24 = 413.76

到期判断规则:

GLD > 413.76 → 投资者盈利

GLD = 413.76 → 不盈不亏

GLD < 413.76 → 投资者亏损

六、风险与收益特征

最大收益:124 美元/合约(有限)

最大亏损:376 美元/合约(有限)

盈亏比: 收益 : 亏损 ≈ 124 : 376 ≈ 1 : 3.03

七、策略特征与适用情境

策略特征

偏多或震荡偏多策略

核心假设是 GLD 短期内难以跌破关键支撑位

通过卖出 Put 收取时间价值

最大风险与最大收益在建仓时即可明确

不要求 GLD 上涨,只需价格不明显下跌

适用情境

当投资者判断:

GLD 短期内维持强势或高位震荡

到期前不太可能跌破 410–415 区间

希望在明确最大风险的前提下,获取权利金收益

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- Lydia758·01-14阅点赞举报