同策略也分化,如何价值投资

2026年1月份的市场结束了。在1月份中相同策略的指数盈亏出现分化。

比如,配置行业龙头指数,中证A500指数收益满满,恒生A股行业龙头指数就亏损了。配置红利方向指数,标普A股红利机会指数收益满满,300红利低波指数就亏损了。

现在很多投资者做着做着,就习惯地预测变动方向了,如果着急,那只能做顺势。

真正的价值投资的收益来源于资产本身的价值创造,而不是预测价格变动。

股票的价值应当是企业长期经营带来的现金回报,也就是分红。

也就是要评估企业内在价值。

如果不做顺势,而做价值投资,不要认为自己能从市场博弈中获胜,因为市场参与者大多是聪明人,试图以比别人更聪明来赢取市场。商业世界充满复杂性和随机性,任何一个今天呈现的结果,重来一次都可能是另一番光景。

因此,安全边际不是定量指标,而是一种定性状态。

而且因为不确定性,即使定性也要分散,否则不如定量。构建安全边际,需要逆向思考,做多情景假设,特别关注负面可能性。所以,当某些板块成为市场热点时,负面消息寻不着了,也是最危险的时候。

相反,问题多多,市场公认问题多多的时候,如果价格很低,也是较安全的时候。投资最重要的是不犯错,放弃市场热点是离成功更进一步,因为规避了因追逐热点而可能犯下的错误。

不能高估自己的判断能力。即使重仓股长期不变,也要多多审视,多多思考时刻保持警惕。

需要持续学习,因为知识是无边界的,不确定的投资世界,需要有完整性柔韧性的投资体系。做好了才能够很好的长期穿越周期。

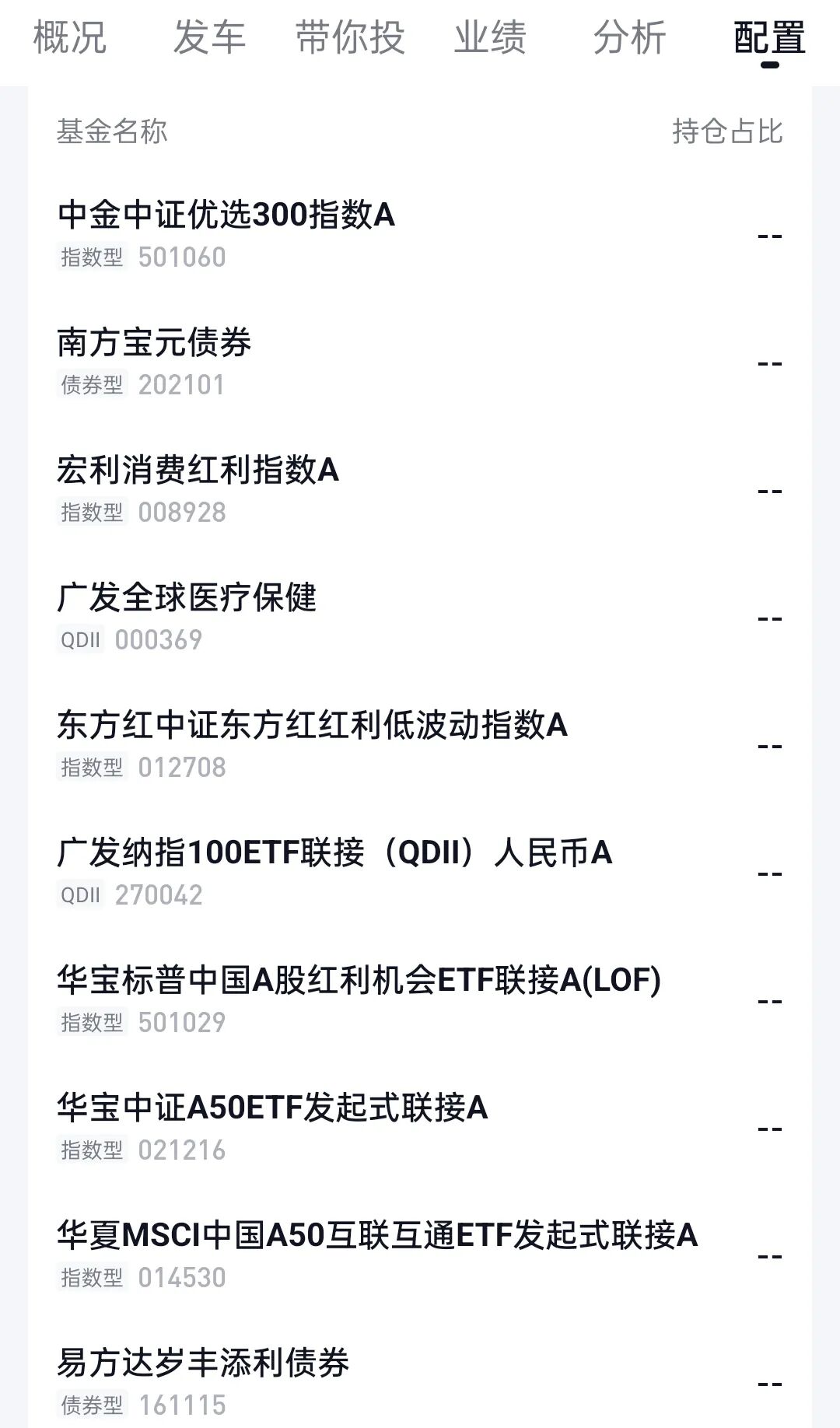

以Smart Beta组合为基础,用全球配置分散资产不相关来平滑组合,是做价值投资的很好的一种方式。

指数因子优选组合,做得比较稳比较好的,以Smart Beta和全球配置为基础,一键买入长期持有配置。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

1

举报

登录后可参与评论

暂无评论