洋河的70亿分红可以“反悔”,谁来维护中小股东权益?

受伤的总是小股东?

©️懂财帝出品 · 作者|嘉逸

新年伊始,洋河股份的投资者没有等来承诺中的“高额分红”,迎接他们的是一记“闷棍”般的公告。

1月24日,洋河股份公告新的三年分红规划:取消原定“每年现金分红不低于70亿元”的保底承诺,改为“不低于当年归母净利润的100%”。

2025年业绩预告显示,洋河股份净利润为21亿-25亿元。

据此,对此之前的分红规划,2025年分红总额或将减少超过45亿元。

2025年,白酒板块表现疲软。食品饮料在31个申万一级行业中,年度表现倒数第一;申万白酒指数全年下跌超13%,同期上证指数上涨18.4%。

在行业深度调整期,股价持续低迷,“高分红”是白酒资产的主要吸引力之一。但洋河股份“悔约”,撕开了一个深层问题:上市公司的公开分红承诺,究竟能否随意更改?

01 | “撕毁”分红协议,是“不能”还是“不肯”?

在讨论洋河股份之前,首先来看一个在2025年具有里程碑意义的司法判例。

2021年,金力泰公告:两名高管公告称将增持公司股份。但到达期限后,未能如约增持。因此,两名投资者将金力泰及两名高管告上法庭,理由是后者未履行 3 亿元的增持承诺。

2025 年 4 月 25 日,上海金融法院对此案作出判决:令金力泰两名高管共同赔偿两名原告投资损失合计 78.35 万元。

这起判决的意义远超案件本身。

此案是 2019 年修订《证券法》以来,全国首例因上市公司董监高未履行公开承诺引发的证券侵权纠纷案件。

2019年修订的《证券法》新增第八十四条第二款规定:“发行人及其控股股东、实际控制人、董事、监事、高级管理人员等作出公开承诺的,应当披露;不履行承诺给投资者造成损失的,应当依法承担赔偿责任。”

该条规定首次从法律层面明确了违反公开承诺的民事赔偿责任[1]。

当然,金力泰案件与洋河的分红问题有诸多不同之处,不能一概而论。但法院在案件判决中强调:

公开承诺涵盖股份限售承诺、业绩承诺、股份增(减)持承诺、分红承诺、股份回购承诺、法定义务重述承诺等多种类型。……对具体行为应结合增持行为特点、承诺的行为性质、承诺时的履约准备、延期事由、未履行承诺原因等综合判断。

此案确立了一个鲜明的信号:上市公司及其高管的公开承诺不是儿戏,一旦作出,具有法律约束力。

那么回到洋河股份上,此次更改分红规划,主因究竟是“意愿”问题,还是公司财务状况真的到达了无法兑现70亿分红的地步?

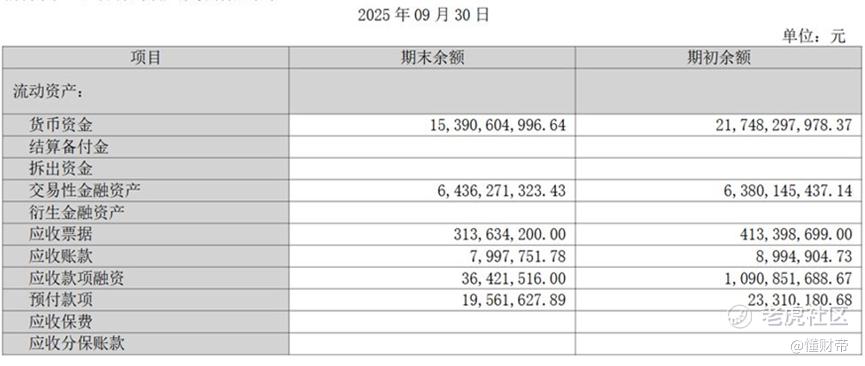

翻开洋河股份2025年三季度财报,可以看到尽管业绩承压,但公司的资产负债率仅18.22%,无有息负债,财务状况稳健。

资产方面,洋河股份三季度账面现金为 153.91 亿元。即使剔除过百亿的债券投资、银行承兑汇票、股票投资等非现金资产,其账面现金也完全可以覆盖 2025、2026 两年共 140 亿元的分红。

洋河预计2025 年净利润约为 21.16 亿至 25.24 亿元,若继续履行 70 亿元保底分红,确实需要额外填补约 45 亿元缺口。但 45 亿元对于账面现金超过 150 亿元的洋河而言,并非无法承受。

真正的问题不在于“能不能”,而在于“肯不肯”。

02 | 70亿分红的“最终解释权”

若将时钟拨回到2024年8月,洋河股份公告承诺后续三年保底分红70亿时,面临的是何种景象?

彼时的白酒行业正处于深度调整期。

洋河股份刚刚发布的 2024 年中期报告显示,公司面临增收不增利的困境,ROE 和每股收益一路下滑。

更严峻的是,整个白酒行业都在承压,“压货”引出的问题基本已经浮出水面——全国经销商联合疾呼:“酒企要为社会库存留出空间,让经销商活下去。”

当时,一位洋河的经销商在接受采访时批评洋河,在2023 年要求经销商保持 10% 增长速度,在库存高、价格倒挂严重时仍要求多进 10% 白酒[2]。

在这一节骨眼上,头部酒企纷纷宣布提高后三年的分红率,并且多有保底分红。

贵州茅台承诺每年度现金分红总额不低于当年归母净利润的 75%(此前为50%),2024 年总分红 647 亿元;

五粮液承诺每年度现金分红总额占当年归母净利润比例不低于 70%,每年分红不低于 200 亿元;

泸州老窖承诺分红率逐年提升,2024 年不低于 65%,2025 年不低于 70%,2026 年不低于 75%,每年分红不低于 85 亿元。

洋河股份也在这一波高分红承诺的浪潮中跟进。

2024 年 8 月 29 日,洋河承诺:“2024 年度-2026 年度,公司每年度的现金分红总额不低于当年实现归属于上市公司股东净利润的 70% 且不低于人民币 70 亿元。”

这一承诺在当时被市场视为重大利好。发布后的第二天,洋河股份股价上涨超 6%。

不少投资者被白酒的高股息吸引,洋河的股东户数从 2023 年第四季度的 18 万户,扩充到 2024 年第三季度的 19.79 万户。

对于追求稳定现金流回报的投资者而言,70 亿元的保底分红提供了明确的预期,这也是洋河股份在行业调整期维持估值的重要支撑。

而当洋河公告修改分红规划时,原公告上的一段说明便变得尤为扎眼:

“根据有关法规政策、内外部经营环境变化……公司董事会可在遵守有关法律法规……的情况下对本规划进行调整。”

如今,洋河选择激活这条“调整条款”,将曾经的豪言壮语收回。

一位曾经看好洋河的大V如此评价道:“明明有履约能力,却主动当老赖,这就让人不好受了。如果这个人再翻出一个条款,振振有词地说‘你看,我之前告诉过你的,明明是你自己傻,没有认真读条款,现在还怪我毁约’,那就更让人憋气了。”

更值得关注的是,在五粮液、泸州老窖2024年的分红规划中,同样存在类似的条款。洋河股份作为首个“撕毁”保底承诺的头部酒企,是否会引发效仿?

03 | 受伤的总是小股东

2025 年 7 月,在洋河股份的中期股东大会上,时任董事长张联东向投资者公开道歉,承认“最大的问题在管理层”。

然而,仅仅半年之后,当公司面临管理层决策失误造成的苦果,却需要由中小股东来吞咽。

洋河股份2025年业绩的“大变脸”,管理层在战略安排上难辞其咎。

2024年,为了维持表面的增长,管理层向渠道大量压货,透支了未来的增长潜力。到了2025年,这种“寅吃卯粮”的副作用集中爆发,白酒价格出现“倒挂”,渠道库存积压严重。

面对危机,公司又进行了激进的渠道改革,实施去库存、稳价盘、配额管控等措施,结果导致销量明显下降,业绩下滑超 60%。最终2025年归母净利润预计同比暴跌62.18%-68.30%。

当公司面临转型阵痛时,最先被“优化掉”的不是管理层的薪酬,也不是低效的营销费用,而是中小股东最核心的利益——分红权。

70 亿分红承诺的取消,意味着投资者预期收益大幅缩水。

2026年 2 月 13 日,洋河股份将召开临时股东大会,审议《关于修订分红回报规划的议案》。

会议采用现场表决与网络投票相结合方式,但考虑到公司股权结构——江苏洋河集团和江苏蓝色同盟,前两大股东合计持股51.77%,已过半数——中小股东即使联合反对,也难以否决议案。这意味着,70 亿分红承诺的“最终解释权”,始终掌握在大股东手中。

按照 2025 年预计净利润 21.16 亿至 25.24 亿元计算,即使按 100% 分红比例,实际分红金额也仅为 21 亿至 25 亿元,较原承诺的 70 亿元缩水超过 62%。

资本市场的反应同样剧烈。

1 月 26 日,洋河股份股价暴跌 9.85%,单日市值蒸发 92.77 亿元,创 2017 年 11 月以来新低。

公司在 1 月 23 日同时发布业绩预告和分红规划修订公告,给投资者留下的反应时间极为有限。而临时股东大会又定于 2 月 13 日召开,正值春节假期前后,这种时间安排是否充分考虑了中小股东的参与便利性?

面对权益受损,部分投资者已经开始探讨法律追责路径。有投资者向证监会发出举报信,认为洋河股份取消 70 亿元分红规划涉嫌违法违规。

但中小股东的维权之路往往漫长而艰难。

尾声

资本市场的基石是信任,而承诺是信任的载体。

在国家大力倡导“长钱长投”、保护中小投资者权益的宏大背景下,洋河股份的“毁约”行为显得尤为瞩目。

公司在行业调整期为稳定市场信心许诺下的分红规划,究竟有多大程度的遵守义务?由于更改承诺造成的投资损失该如何处理?目前还有待观察。

参考资料:

[1].全国首例!上市公司董监高增持爽约,投资者索赔900余万-证券时报

[2].白酒经销商库存,撑起酒企的天-格隆汇

说明:数据源于公开披露,不构成任何投资建议,市场有风险,投资需谨慎。

—END—

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。