光互连正从AI算力集群的“可选配件”变成“强制性标准”,而磷化铟激光芯片在这场变革中扮演着堪比“新CoWoS”的战略角色。 在传统铜互连逼近物理极限的临界点上,光学技术正在接管AI数据中心内部最后的毫米级传输。2026年3月,英伟达向Lumentum和Coherent各投入20亿美元战略资金,并锁定数十亿美元产能的举动,彻底点燃了市场对共封装光学技术的热情。而在这场光电霸权争夺战中,Lumentum正凭借从深海到芯片的技术移植和激进的产能重组,确立自己在CPO时代不可替代的位置。 一、深海技术的“降维打击”:CPO可靠性困局告破 长期以来,CPO技术迟迟无法大规模商用的核心痛点在于激光器的可靠性。将光源与交换芯片紧耦合封装,意味着激光器必须忍受高温、震动和有限的维护窗口,这对寿命要求极高的数据中心而言,是一道难以逾越的门槛。 Lumentum此次给出的解决方案颇具巧思。公司将其原本用于海底光缆通信的泵浦激光器技术移植到了CPO场景中。海底光缆需要在极端压力和无维护条件下连续工作25年以上,这种对可靠性近乎苛刻的要求,恰恰与AI数据中心对CPO寿命的担忧形成完美对应。通过这种技术降维打击,Lumentum推出了400毫瓦超高功率激光器,并引入了源自海底通信标准的24小时老化测试流程,旨在提前筛除早期失效器件,从而将激光器的使用寿命提升至数据中心可接受的范围。 这种技术路线的选择并非偶然。公司CEO Michael Hurlston在摩根士丹利会议上明确表示,CPO的可靠性问题是通过三个关键措施解决的,其中首要的就是应用经过验证的海底泵浦激光器技术。这意味着,Lumentum正在用“深海级”的可靠性标准,重塑AI芯片周边的光学互连生态。 二、产能重构:圣何塞全面转向,英伟达20亿锁定第五厂 随着英伟达数十亿美元采购承诺的落地,Lumentum的产能布

英伟达斥资布局光模块!还有上车机会吗?

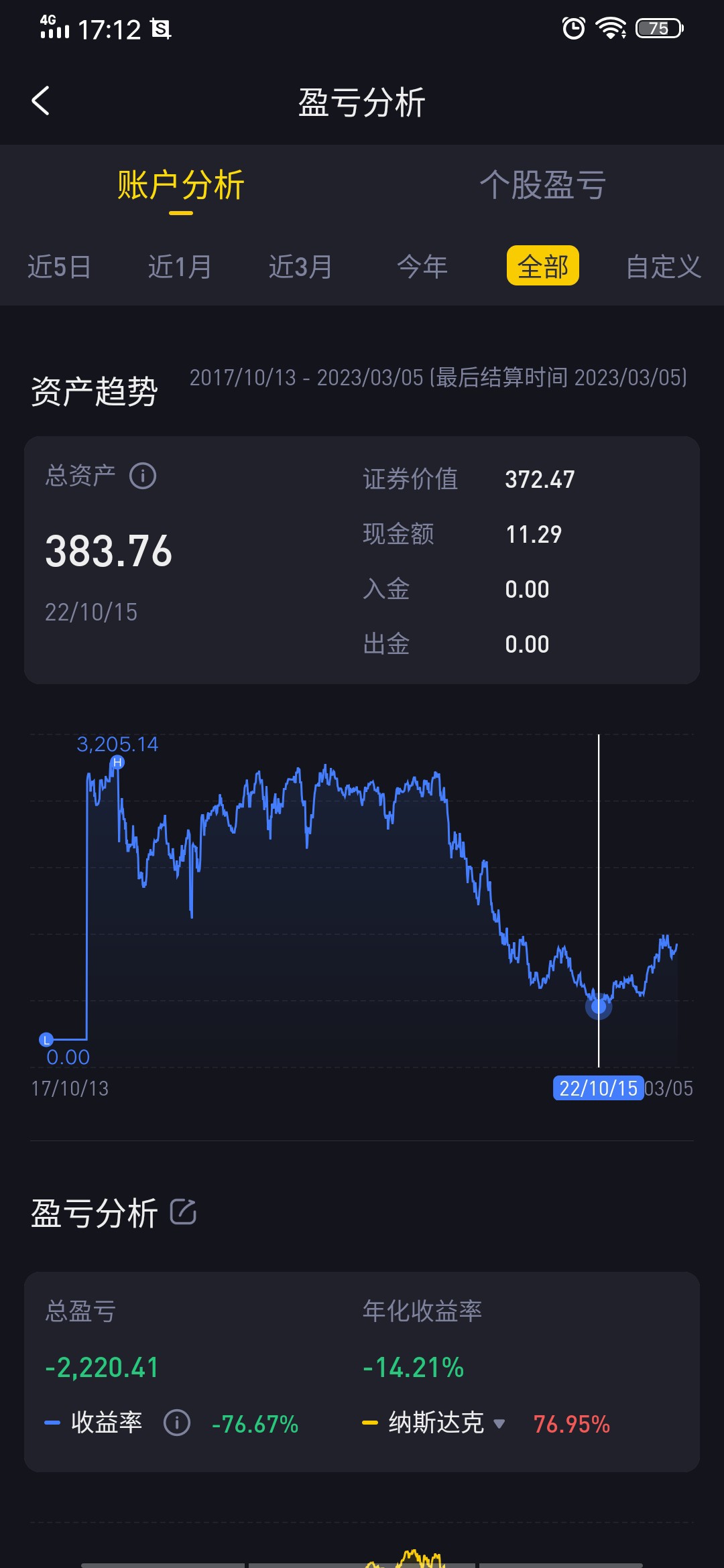

本周二英伟达涨3%,收复部分绩后下跌失地。近期英伟达给光通信激光器供应商Lumentum投资了20亿美元,同时也给COHR投了20亿,光模块板块逻辑强化。【大家看好英伟达的布局吗?现在你的操作策略是?】

+ 关注

+50