没有技巧,纯内幕

对于基本面比较稳定的股票,比如英伟达,虽然市场上空头和多头打的有来有回,但大部分时间会对波动区间保持一致预期,即在一定区间内保持看多和看空意见。

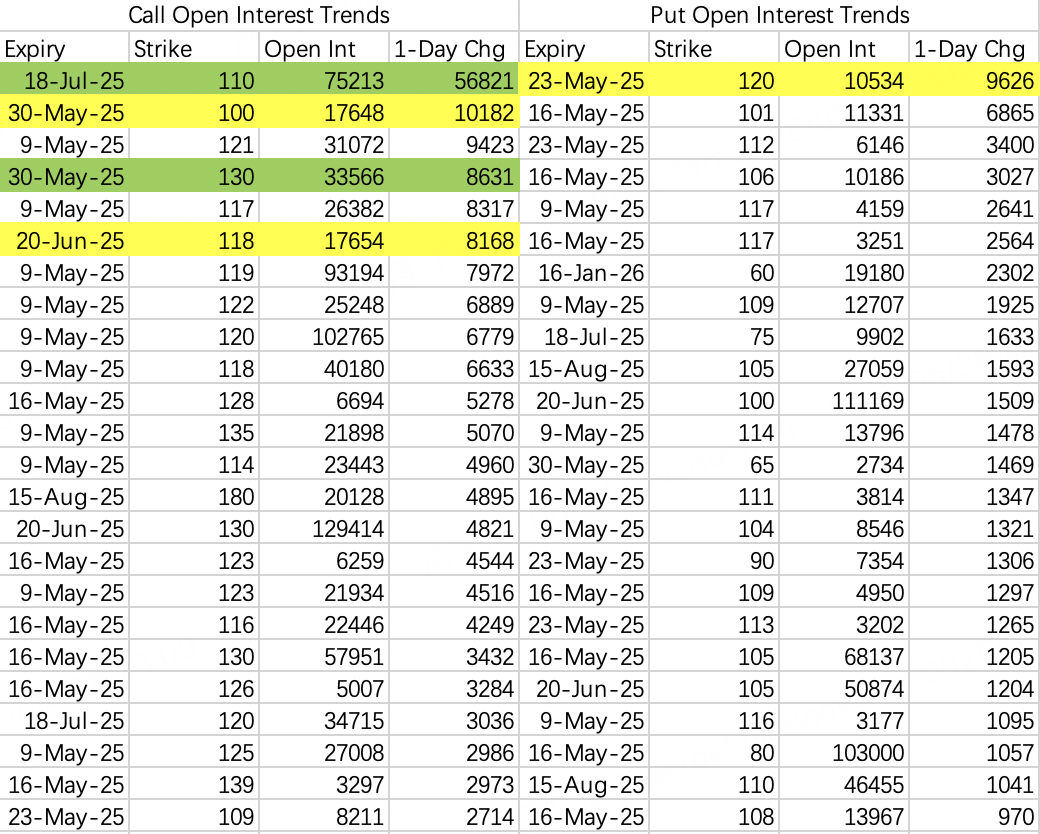

然而从上周开始,五一前后,英伟达出现了一些逆主流市场的信号。主流市场预期英伟达在月权到期前(5月16日)会围绕110上下波动,但有些看涨大单预计英伟达在财报前可能有超过股价115以上的波动。

典型的近期看涨大单几乎都布局在5月23日,都是单腿:

买入 $NVDA 20250523 115.0 CALL$ ,近5天开仓7.6万手

卖出 $NVDA 20250523 117.0 PUT$ ,近5天开仓1万手

卖出 $NVDA 20250523 118.0 PUT$ ,近5天开仓9984手

除了这些典型大单,可以发现5月23日到期期权未平仓敞口相当高。然而如果5月16日之前股价趋平,似乎不应该这么早进行看涨开仓。

在周三收盘前,英伟达没有特别利好股价的消息。

财报预期不好不坏。Q1业绩预计超出市场预期,而由于禁令影响Q2指引可能持平或略低于市场预期,同时毛利率面临压力。

财报前的关税谈判,芯片板块肯定是谈判重点,理应提前计入风险,算是利空。

根据各种情况判断英伟达股价卡在110震荡很合理,似乎并没有让股价波动高于115以上的利好。

然而此时又出现了远期看涨大单,而且还是芯片软件一篮子远期看涨:

分别是:

后来发现英伟达也有一样到期日的看涨期权买入:$NVDA 20270617 110.0 CALL$ ,成交额也在千万上下。

这一篮子看涨信息量很大,相比上面短期看涨显然买入的是长期行情。

但根据arm财报大跌来看,财报利好并不是首要考虑的买入因素。

从标的选择来看,都是芯片板块的头部公司。asml的期权异动很稀少,所以格外显眼。

成交量比较克制,在每日开仓数据里不太显眼。但成交额巨大,因为是平价超远期。

再结合5月7号周三收盘前突然爆出的计划取消限制利好,基本可以肯定交易逻辑就是政策利好整体板块看涨。

为什么会为这个政策投注看涨期权呢,根据分析师分析,遵从限制扩散规则,NVIDIA及其美国AI同行可能面临约20%的长期AI基础设施市场(约500亿美元)缩减风险。

所以可以很明确了,这几个看涨期权大单属于纯内幕单。

问题就来了,那需要跟着买看涨吗?

首先远期纯内幕单一般不考虑近期波动。比如arm的call甚至没考虑财报下跌,当然可能这也是买入一篮子股票原因,分担个别股票利空风险。

然后,反常识的一点,当市场行情背离预期内幕单也会跑路。参考年初爆料的中概看涨大单 $YINN 20260116 27.0 CALL$ 在最低点平仓。哪怕内幕交易开仓理由非常充分,也常常经不起市场的诈唬。

所以可以对内幕单的开仓理由进行充分参考和评估,根据成交额和成交量评估资本的重视程度,但近期走势预期还是参考近期的期权开仓情况。

比如就像开头介绍的近期看涨大单,显然也是内幕单,但对看涨行情就比较保守。预计近期股价不会低于115,可能有机会到120。具体可以盯着这三个期权的平仓情况 $NVDA 20250523 115.0 CALL$ , $NVDA 20250523 117.0 PUT$ , $NVDA 20250523 118.0 PUT$

这种传闻式利好显然非常背离市场交易风向,所以周三开仓还是以原先的波动预期为主。看跌期权开仓有明显下降,不少交易在消息发出后关仓了。

看涨期权有两大单roll仓,分别是远期roll仓$NVDA 20250718 110.0 CALL$ 和近期roll仓 $NVDA 20250530 130.0 CALL$ 。

$NVDA 20250530 110.0 CALL$ 这个看涨开仓显然也是有目的性的,建议关注。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 目光之后·2025-05-09英伟达估计是因为28号财报,一般财报前一两周英伟达股价都会向上走。1举报