理想汽车2025年Q1财报解读-内卷行业除了投人,别无他法

01

—

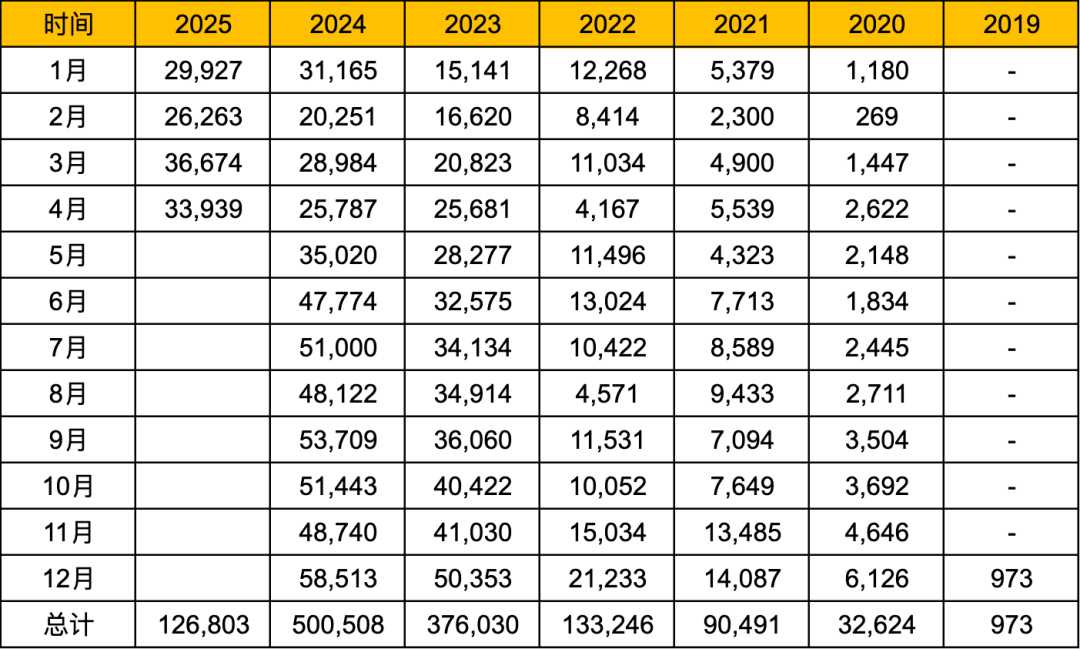

销量

2025Q1总销量92864台,去年同期销量80400台,同比增长15.5%;

2025Q2指引:

销量:123000台-128000台,同比增长13.3%-17.9%。4月份销量3.4万台,按指引上限预估,5月和6月月均销量4.7万台左右。

收入:325亿-338亿,同比增长2.5%-6.7%。

02

—

基础设施

截止到2025Q1:

零售中心500家,环比减少2家;

售后中心502家,环比增加24家;

超充站2045座,环比增加318座;

充电桩11038个,环比增加1938个。

03

—

收入

2025Q1:

收入259.27亿,同比增长1.1%;车辆销售收入246.79亿,同比增长1.8%;服务收入12.48亿,同比降低9.7%;

销量92864台,单车均价26.57万(不含税)。

04

—

毛利、毛利率

2025Q1:

总毛利53.18亿,同比增长0.6%;毛利率20.5%,同比降低0.1个百分点;

车毛利48.77亿,同比增长4%;毛利率19.8%,同比增加0.5个百分点;

服务毛利4.42亿,同比降低25.6%;毛利率35.4%,同比降低7.6个百分点。

05

—

费用、费用率

2025Q1:

总费用50.47亿,同比减少8.22亿,同比降低14%;总费用率19.5%,同比降低3.4个百分点;

研发费用25.14亿,同比减少5.35亿,同比降低17.5%;研发费用率9.7%,同比降低2.2个百分点;

销售和行政费用25.31亿,同比减少4.47亿,同比降低15%;费用率9.8%,同比降低1.8个百分点。

06

—

利润、利润率

2025Q1:

经营利润2.72亿,去年同期亏损5.85亿;

经营利润率1%,去年同期-2.3%,提高3.3个百分点;

净利润6.5亿,去年同期5.93亿,同比增加9.6%;

净利润率2.5%,去年同期2.3%,提高0.2个百分点。

07

—

现金、净资产

净资产723亿,同比增加109亿,环比增加10亿;

现金1107亿,同比增加118亿,环比减少21亿;

扣除有息借款和可转债借款,净现金1023亿,同比增加124亿,环比减少21亿;

Q1经营现金流-17亿,资本支出8亿,自由现金流-25亿;去年同期经营现金流-33亿,资本支出18亿,自由现金流-51亿。

08

—

简评

有很长一段时间没有跟踪理想汽车的信息了,主要跟仓位不大有关系,另外跟短期不对行业的变化报太大期待也有关。整体而言,保留10%左右的仓位,不再频繁跟踪短期的信息,相反人会轻松很多。

智能电动车这个行业空间想象力我依然认为很大,但行业护城河和差异化确实也很一般,内卷估计还会持续很久,短期投资挑战很大。

择时很难,也很累,也不擅长,但又不想错过这个行业未来的增长,所以我选择小仓位长期持有,忽略短期的波动,选择具备优秀团队、优秀产品能力、健康财务状况、估值也不是很高的公司长期持有。

目前评估下来,也只有理想汽车符合我的这些要求。

最近一年持有的电商行业公司和电车行业的公司,从回报上来看,都比较惨淡。但看来看去,公司各方面其实还是优秀的,从公司的战略和战术表现来看,也不差,主要原因还是国内前景广阔的行业,从来都是无数的竞争者进入,无比的内卷。

所以我最近思考的结论是:

要么就不要投这些内卷的行业,要投就把第一要素放在人上面,投那些管理层优秀、专注、重视客户、产品体验的公司,因为内卷的行业,短期很难预估结果,什么结果都可能发生,你除了相信优秀的管理层长期能为股东创造价值这一点外,别无他法。

所以理想这笔持仓,现在就是风投的形式投资李想以及他们团队,目前已持有4年多,希望持有到10年能开花结果。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 拼得到·06-015点赞举报