博通电话会:AI收入增长、ASIC与Scale-up趋势

1. AI收入增长超预期,长期可持续性明确

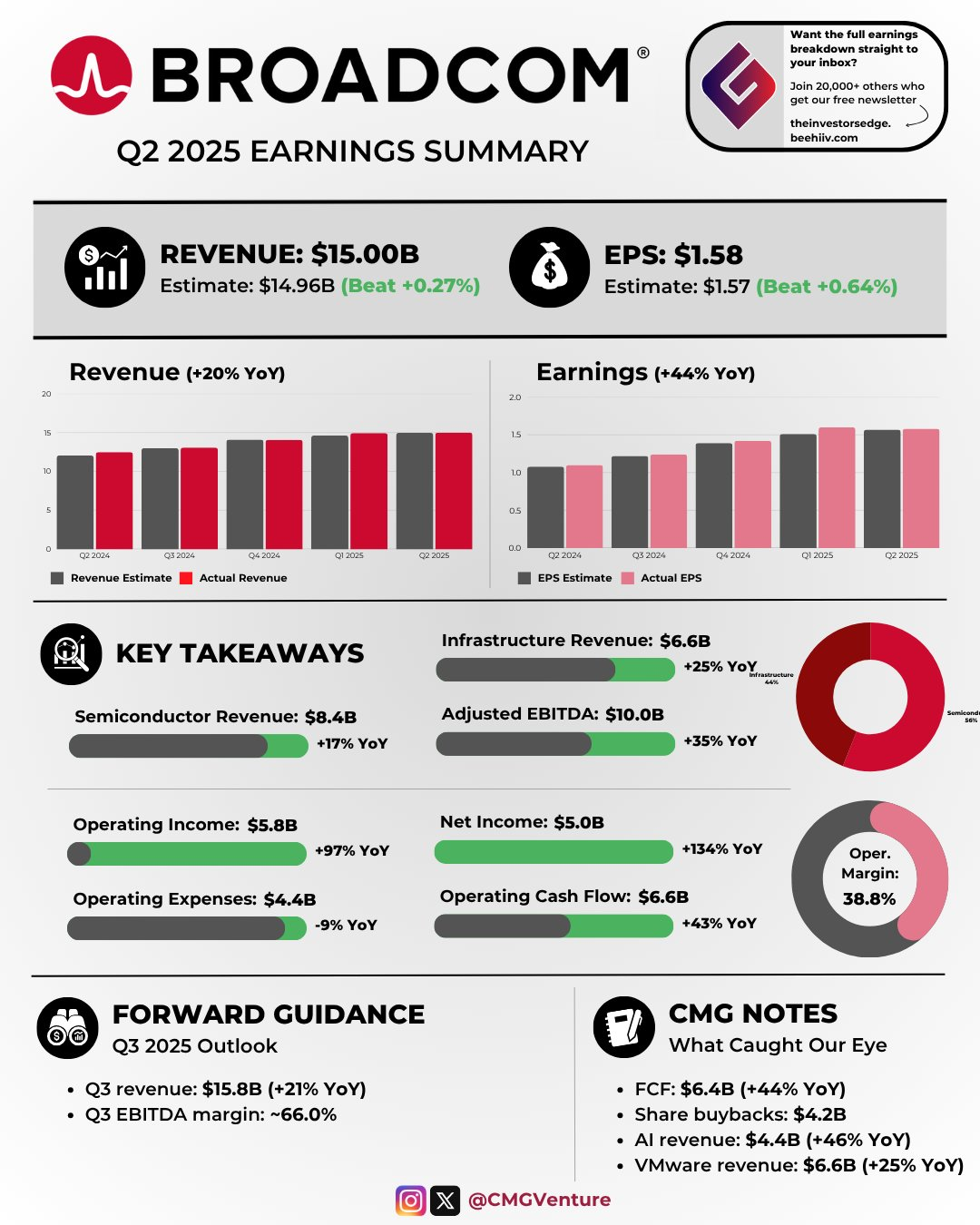

数据表现: $博通(AVGO)$ Q2 AI相关收入达44亿美元,Q3指引51亿美元(同比+60%),管理层明确2025年的高增长将延续至2026年。按分析师推算,2025年AI收入或达200亿美元,2026年突破300亿美元。

关键信号:管理层对2026年增长轨迹的确认("same trajectory")表明订单能见度高,且未下调2027年目标,反映其对AI需求长期性的信心。

潜在风险:2026年后能见度暂未更新,需关注后续是否出现技术迭代或客户需求变化(如推理算力瓶颈缓解)。

2. 推理需求加速,或成未来算力主要驱动力

超预期点:博通首次强调推理需求(此前以训练为主),客户为变现(ROI)加速部署推理芯片,预计2026年下半年XPU需求将激增。

行业背景:

Anthropic $亚马逊(AMZN)$ 等机构预测推理算力短缺,闭源模型token消耗量快速增长(如GPT-4、Claude)。

若“短期乐观、长期悲观”规律适用,实际推理需求可能远超当前预期。

影响:推理占比提升可能改变芯片需求结构(如ASIC占比提高),利好博通等定制化芯片供应商。

3. ASIC的竞争优势:软硬件协同优化 > 单纯低成本

管理层核心观点:

ASIC的价值不仅在于成本节约,更在于闭源模型与硬件的深度协同优化(如算法与硅绑定),可显著提升LLM性能。

举例:谷歌TPU已体现这一优势,而AWS/Microsoft/OpenAI仍在探索中。

行业趋势推演:

若闭源模型架构持续分化(vs.开源),GPU通用性优势可能削弱,ASIC的定制化需求将增强。

但需注意: $英伟达(NVDA)$ 的CUDA生态仍难替代,ASIC渗透是渐进过程(“需多次迭代优化”)。

4. Scale-up技术:光互联与以太网主导

技术路径:

铜→光互联:72 GPU以上集群需转向光互联(博通未明确支持CPO或可插拔模块)。

协议标准化:以太网将成Scale-up主流(反对新标准),因其历史兼容性和传输效率。

商业影响:博通作为以太网芯片龙头,将受益于这一趋势,但需关注竞争对手(如NVIDIA的InfiniBand)在特定场景的替代风险。

5. 竞争格局:博通的龙头壁垒

分析师态度:无人质疑订单流失风险,反映博通在AI芯片(尤其定制化ASIC)和网络芯片领域的不可替代性。

护城河:

技术整合能力:从硅设计到软件优化的全链条优势。

客户绑定:与云巨头(如 $谷歌(GOOG)$ 、AWS)的长期合作。

结论

AI收入确定性高:博通2025-2026年增长无虞,但需跟踪2026年后能见度更新。

推理+ASIC是α来源:推理需求爆发和ASIC渗透率提升可能带来超额收益,关注闭源模型进展。

技术押注正确:光互联和以太网的布局符合行业大方向,但需警惕技术路线分歧(如CPO延迟商用)。

风险提示:NVDA生态反击、ASIC客户自研(如AWS Graviton)、推理算力过剩。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 笑猫日记·06-07营收和利润增速都不及英伟达,凭啥几倍于英伟达的市盈率?预期被业绩增长证伪了哇点赞举报

- 上山抓牛股·06-07就软件业务增长还行。这样的同比,环比与指引,何德何能支撑2倍于NVDA的估值。点赞举报

- 上山抓牛股·06-06就软件业务增长还行。这样的同比,环比与指引,何德何能支撑2倍于NVDA的估值。点赞举报

- 暮烟风雨·06-06虽然市盈 120 我仍相信明早会新高点赞举报