科技周评:科技财报季开启,平静水面下是否有金融海啸?

上周市场呈现"表里不一"的特征:表面平静( $标普500(.SPX)$ 微跌31个bps, $标普500波动率指数(VIX)$ 触及6个月低点)暗藏剧烈分化,质量/动量因子显著跑输,AI主题主导下市场广度持续收窄。

进入财报季前夕,环境"尚可但非乐观"——估值压力与下调后的业绩门槛形成拉锯,TMT板块下半年表现将更依赖盈利实绩(E)而非估值扩张(P),尤其需验证AI投入的"成本-收益"平衡(财富500强若实现14%成本削减可释放7800亿美元NPV)。

关键矛盾集中于:

软件板块能否借9月用户大会季扭转颓势;

强势股(如 $奈飞(NFLX)$ 、 $CrowdStrike Holdings, Inc.(CRWD)$ )能否兑现估值;

云服务( $亚马逊(AMZN)$ AWS/ $谷歌(GOOG)$ GCP)能否延续Azure/OCI的增速;

大科技2026年capex指引( $微软(MSFT)$ 表态至关重要)。

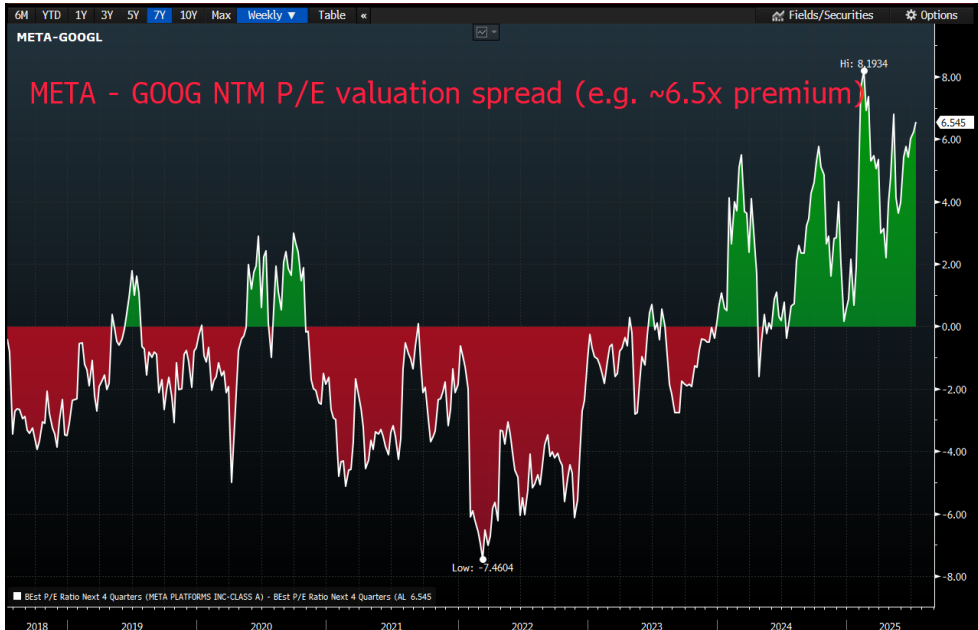

下周焦点包括ASML/TSM/NFLX财报、CPI数据及AI峰会,而META较 $谷歌A(GOOGL)$ 的6.5倍PE溢价凸显市场对AI变现能力的差异化定价。整体而言,投资者正站在"坚守AI赢家"与"挖掘估值洼地"的十字路口,信息技术板块33.5%的标普权重(互联网泡沫来最高)更凸显决策风险。

市场动态概述:表面平淡,内部暗流涌动

整体表现:上周市场表面平淡,标普500指数下跌31个基点,VIX波动率指数触及约6个月低点,显示市场情绪相对稳定。但内部结构剧烈波动,质量因子、拥挤度因子、动量因子和成长因子均大幅跑输大盘,表明投资者行为分化。

驱动因素:无明显单一诱因,更多是多重因素的回调:

均值回归:AI相关股票和季度末赢家股在冲高后回调。

宏观预期消化:关税政策“明朗化”可能引发顺周期行情(如达美航空评论称这能提振企业信心)。

金融环境宽松:高盛零售优选股组合(GS Retail Favs basket)突破盘整,反映流动性改善。

市场挑战:市场广度持续收窄,AI主题(包括“网红股”如meme stocks)主导双向行情,投资者面临两难:

选择坚守现有策略(尽管估值拉伸、昂贵且易引发动量逆转)。

或转向争议领域(如中小盘互联网、软件、服务和价值股),担心估值“橡皮筋”进一步拉伸。

当前环境:进入收益季节前,环境“尚可”(just ok)。价格和仓位布局构成温和逆风,但下调后的业绩门槛(如企业在不确定性时期给出的保守指引)可能带来表面亮眼的财报。

财报季展望:TMT板块依赖盈利而非估值

时间点:TMT领域的大部分收益季节将在两周后开始(文档发布时为2025年7月中旬)。

核心焦点:TMT股票下半年的上涨动能将更依赖盈利(“E”)而非估值(“P”),尤其是随着2026年预期进入视野。原因包括:

上一季度,业绩达标(beat-and-reit)已足够(因环境复杂),但本季度要求可能更高,投资者需关注盈利可持续性。

主题背景:AI“成本”与“收益”(收入增长与运营杠杆)的博弈。投资者期待更多AI收益实证(如企业采用AI带来的运营效率提升),以支撑对2026年及以后AI支出持续性的信心。

潜在风险:如果AI热度未冷却,软件等板块可能难以回升;同时,高飞股(如RBLX、NFLX、CRWD、 $Palantir Technologies Inc.(PLTR)$ )需满足高估值预期。

关键未决问题:财报季的十大焦点

报告列出10个核心问题,反映投资者当前疑虑:

下周财报预览:关注 $阿斯麦(ASML)$ (焦点在2026年订单趋势 vs 上季度39亿欧元)、台积电( $台积电(TSM)$ ,关注汇率/毛利率 vs AI长期战略)、奈飞(NFLX,业绩超预期幅度需多大)。

软件板块复苏:收益和9月用户大会季能否帮助软件股重回正轨?或需AI热度先降温。

业绩门槛提升:上季度“达标”足够,但本季度要求更高(如 $ServiceNow(NOW)$ 、 $Atlassian Corporation PLC(TEAM)$ 、TSM等早期报告公司)。

高飞股挑战:高估值股(如 $Roblox Corporation(RBLX)$ 、NFLX)能否满足预期?或周期性乐观引发资金轮动。

模拟半导体股动态:业绩超预期能否推动上涨?或市场担忧季节性需求前置风险。

2026年展望:是否过早关注大科技capex/opex?微软(MSFT)的FY26评论可能提供线索(彭博共识预测2026年GOOGL和AMZN capex同比增数十亿美元)。

指数推升主力战场票: $IBM(IBM)$ 、 $Arista Networks, Inc.(ANET)$ 、 $美国超微公司(AMD)$ 、 $Booking Holdings(BKNG)$ 、 $优步(UBER)$ 、 $飞塔信息(FTNT)$ 、NOW、 $甲骨文(ORCL)$ 等如何表现;七巨头(Mag 7)观点是否变化:MSFT/META/ $英伟达(NVDA)$ > AMZN > GOOGL/AAPL。

关税影响:不确定性消除(如达美航空称可提振信心),但潜在利润率影响需监控。

AI运营杠杆:AI带来的运营效率乐观情绪(如AMZN和 $Palo Alto Networks(PANW)$ 评论),但需验证宏观/微观机制(企业采用速度对市场效率的影响)。

云服务增长:MSFT Azure和ORCL OCI在2025H1加速后,GOOG GCP和AMZN AWS能否在下半年跟进(数据中心产能上线,零和博弈或水涨船高)?

重要事件预览:下周关键日程

政策与峰会:众议院金融服务委员会“加密周” + 匹兹堡AI与能源峰会(特朗普携Altman、Zuckerberg等出席)。

宏观数据:美国CPI(7/15,预期核心同比+2.9%)、PPI(7/16)、零售销售 + 费城联储数据(7/17)、新屋开工 + 密歇根大学信心指数(7/18)。

收益发布:

7/14:HCL Tech、FAST(盘前)。

7/15:花旗、爱立信、摩根大通、富国银行(盘前);JB Hunt、OMC(盘后)。

7/16:ASML、美国银行、强生、摩根士丹利、PNC(盘前);联合航空(盘后)。

7/17:CTAS、LTIMindtree、MAN、阳狮、台积电、沃尔沃、Wipro(盘前);盈透证券、奈飞(盘后)。

7/18:3M、美国运通、奥托立夫(盘前)。

其他:Sea(SE)Free Fire 8周年活动启动(7/18);日本参议院选举(7/20)。

观点与图表分析:专家洞见与数据支撑

报告包含深度分析和多个图表,以下按原始描述顺序嵌入图片(确保紧邻相关文本)。

软件板块表现疲软:高盛基础广泛的软件篮子(gstmtsft)在两天内(周四、周五)跑输标普500约485个基点,为自2022年11月以来最差表现。原因不明,可能涉及一连串半因素(如AI主导导致市场广度窄)。

NVDA强劲但年初弱势:英伟达(NVDA)连续7天跑赢大盘,市值突破4万亿美元(过去两月增约1万亿美元),但年内涨幅仅约20%,为近10年最差年度开局之一。(注:图表与软件部分共享相同标签,文档中未指定不同src,故使用相同嵌入。)

大科技股情绪对比:GOOGL和META表现分化(GOOGL本月跑赢META约500个基点)。META年内涨25%,市场对其AI招聘泰然处之;GOOGL情绪混合,预期“冲高回落”。META的NTM市盈率较GOOGL溢价约6.5倍。(同上,文档中图片标签重复使用。)

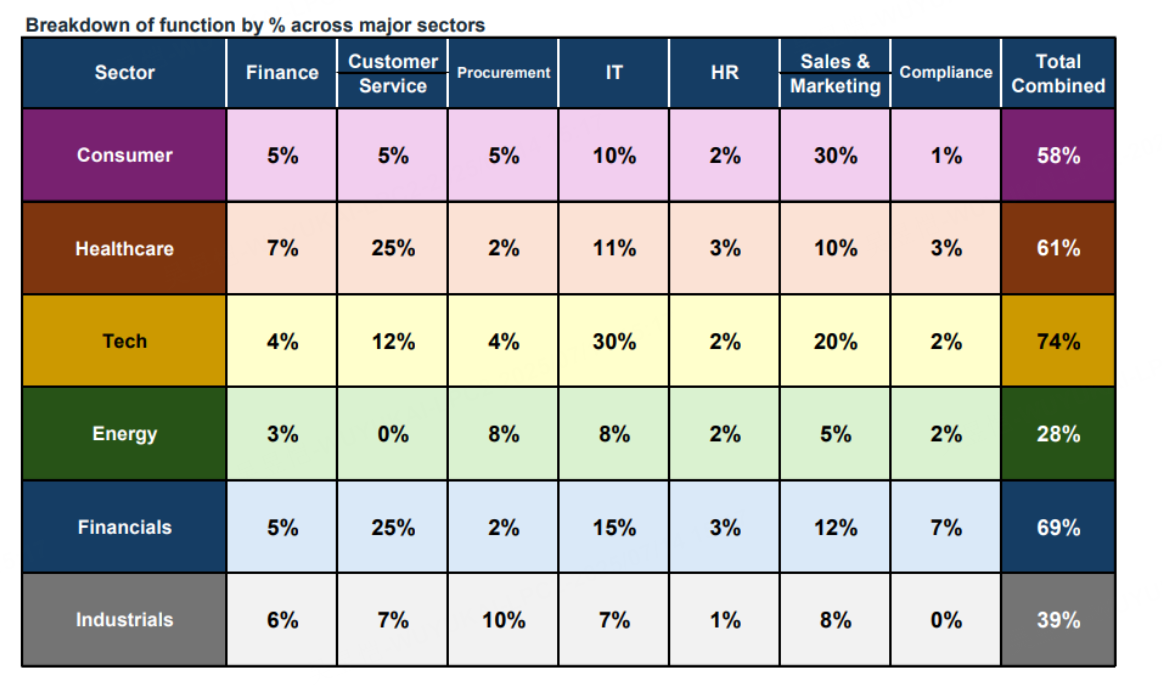

AI投资回报(ROI)分析:高盛半导体启动研究显示,AI可能为财富500强带来显著成本节约。测算基于不同功能部门(如财务、客户服务、采购)的成本削减场景:

保守削减:总成本降7%(例如,采购-20%)。

基础削减:总成本降14%(目标场景),可释放2025-2030年间约7800亿美元NPV节约,对应3500亿美元AI capex实现三位数回报。

激进削减:总成本降19%。

信息技术权重历史新高:信息技术GICS在标普500中的权重达33.5%,为自互联网泡沫以来最高(2018年通信服务迁移后)。(文档中此部分使用不同caption,故单独嵌入。)

整体洞察与结论

核心主题:AI仍是市场主导力量,但收益季节将测试其可持续性。投资者需平衡AI成本与收益,关注盈利实绩而非估值泡沫。

风险提示:市场广度窄、因子波动大、关税和宏观数据(如CPI)可能引发短期震荡。软件和半导体板块是关键风向标。

行动建议:监控下周事件(如奈飞财报和AI峰会),并利用GIR门户获取更多路演纪要(如与凯捷、地平线等公司的会议)。

最终观点:报告强调“尚可”环境中机会与风险并存,下半年的TMT表现将取决于企业能否通过盈利证明AI投资的回报,而非单纯依赖市场热情。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。