💰韩国半导体推动韩股频创新高:港、美、A股做多ETF一览

一、10月表现:历史级主升浪

指数:韩股升势如虹,KOSPI指数站上3900点,年内狂飙62%!KOSPI 10月大涨8.4%, 跑赢MSCI亚太(+11%)。

出口:10月半导体出口额134亿美元,创历年同期最高,同比+51%,其中存储芯片+63%、HBM环比再增20%。

龙头:三星(005930.KS)+12.6%,SK海力士(000660.KS)+18.3%,双双刷新历史高点;二者合计市值突破600万亿韩元,占KOSPI市值比重升至34%,为2000年以来峰值。

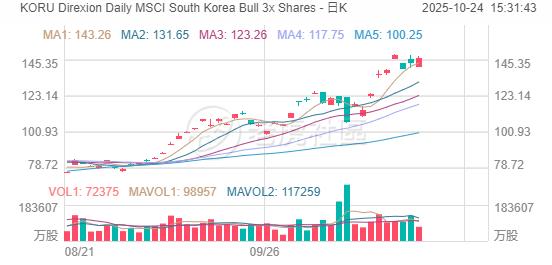

资金:外资连续10日净买入韩股,合计26亿美元,为2021年以来最长纪录;韩国3×杠杆ETF(KORU)10月净流入3.8亿美元,规模翻倍。

二、投资估值:盈利上调后仍处合理区间

指标 | 当前 | 2018年峰值 | 历史平均 | 评价 |

|---|---|---|---|---|

KOSPI半导体指数2025E P/E | 12.0× | 17.5× | 14× | 低于均值1σ,修复中段 |

三星2025E EV/EBITDA | 6.2× | 9.0× | 7.5× | 仍折价15% |

SK海力士2025E P/B | 1.4× | 2.0× | 1.6× | 接近中枢,HBM溢价未充分计价 |

板块ROE | 18% | 14% | 12% | 盈利周期高位,AI+HBM推高毛利 |

估值驱动:

盈利上修:10月机构把2025年韩内存厂商合计净利预测再提高12%,对应板块净利增速+46%,高于年初的+25%。

相对吸引力:对比费城半导体指数22×、科创50 170×,韩半导体仍最便宜;外资模型显示若2026年ROE维持17%,合理P/E可上移至15×,隐含20%估值抬升空间。

三、梯度ETF布局与“估值+风险”评估

港股杠杆( $南方两倍做多海力士(07709)$ / $南方两倍做多三星电子(07747)$ )

估值敏感度:高,2×放大单日波动,溢价区间0–1.8%,适合事件套利而非长期持有。

风险档位:止损阈值≤1%;若存储现货价两周跌>5%,历史回撤8–12%,杠杆ETF或跌20%以上。

港股非杠杆( $南方港韩科技(03431)$ )

估值:跟踪韩国科技指数,2025E P/E 11×,仍低于历史平均13×;三星+海力士权重43%,享受估值修复同时分散NAVER等互联网Beta。

风险:韩元贬值3%将拉低港元计价净值约2.5%,可接受范围。

A股中韩半导体( $中韩半导体ETF(513310)$ )

估值:标的指数2025E P/E 17×,处于发布以来57%分位;中韩等权结构降低单一国家溢价,相对科创芯片指数估值折价60%。

风险:溢价>1%时暂停申购;若A股风格转向小盘题材,场内流动性可能骤降,需用T+0及时退出。

美股杠杆/现货( $Direxion Daily MSCI South Korea Bull 3x Shares(KORU)$ / $IQ South Korea Small Cap ETF(SKOR)$ )

KORU 3×:仅适合≤5日交易,震荡市复利磨损年化可达18%;夜间提前反应美韩关税、AI订单,可作为港股开盘对冲。

SKOR:费率0.59%,IRA可持有,2025E P/E 11.5×,美元长配核心;若美国十年期收益率>4.5%,外资可能减配新兴市场,需下调权重至10%。

四、结论:

10月出口与盈利上修已验证“估值+盈利”双升,当前板块P/E仍低于历史均值,具备15–20%估值扩张空间。短线利用港股2×ETF抓事件、中线双市场非杠杆ETF锁红利、长线美元SKOR做核心,配合严格溢价与回撤纪律,可在下一轮HBM扩产或AI数据中心订单落地前,以可控风险继续参与韩国半导体历史级行情。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

这篇文章不错,转发给大家看看