【谋周报】 财报已出,何去何从(2025/06 总第209期)

截至2025年2月7日,标普500指数第四季度财报季呈现“高增长、高分化”的特征。什么意思呢?过去,美股增长和盈利集中在七姐妹,现在出现反转迹象——美股整体均衡增长,同时,在七姐妹以外的科技股,与银行股,相对会有更高增长。

一、整体均衡增长与估值校准下的结构性机会

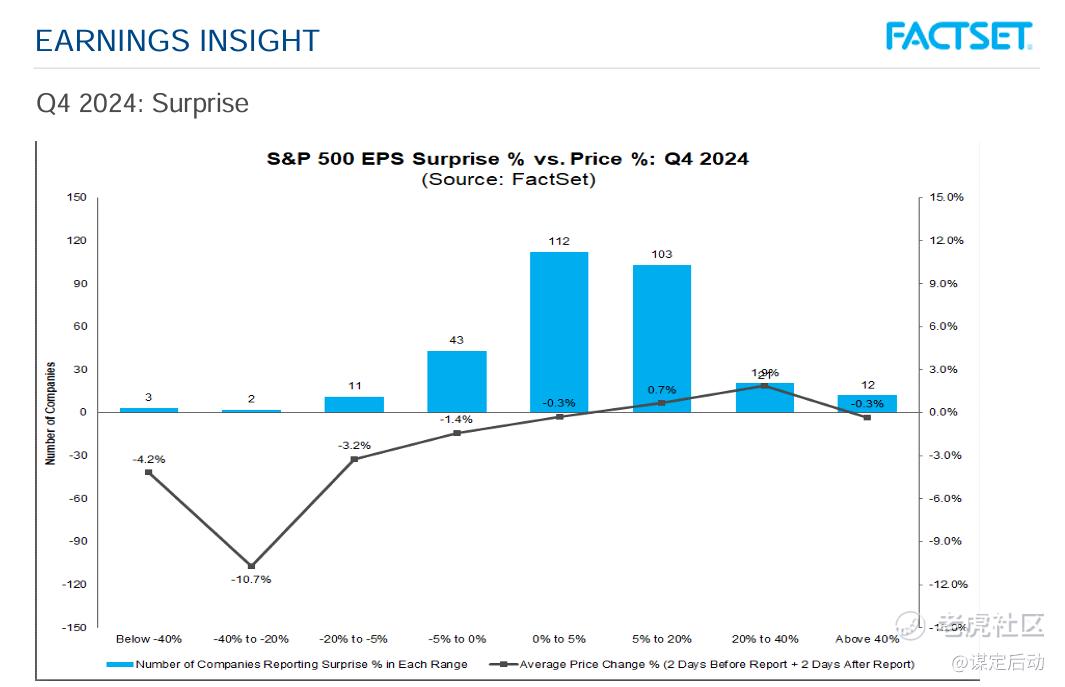

在已公布财报的62%成分公司中,77%的EPS超预期,63%的营收超预期,整体混合盈利同比增长16.4%,创2021年四季度以来新高。然而,市场对高估值的担忧与盈利韧性形成微妙博弈,科技与金融板块的“双轮驱动”成为焦点。

标普500远期市盈率22.1倍,较5年(19.8倍)和10年均值(18.2倍)溢价11%-21%1。但细分市场呈现“双轨分化”:

科技龙头:七大巨头平均市盈率35.4倍,但现金流覆盖率(FCF/市值)达4.2%,仍优于2000年科网泡沫时期。

中小盘股:罗素2000指数市盈率18.7倍,低于10年均值,利率下行预期下或成资金新目标。

高盛模型显示,若10年期美债收益率稳定在4.2%以下,当前估值仍属合理。但需关注两大风险:

关税冲击:146家标普公司提及关税影响,制造业企业平均预留2.3%的利润率缓冲。

盈利兑现:2025年标普EPS预期增速13%,但能源(-8%)和材料(+3%)板块可能拖累整体表现。

二、科技与金融“双轮驱动”

(一)科技股:盈利引擎面临动能切换

第四季度,信息科技板块以16.2%的盈利增长位居第四,但半导体行业贡献了38%的板块增长,成为核心驱动力。 $英伟达(NVDA)$ 数据中心芯片需求激增,拉动毛利率突破70%; $美国超微公司(AMD)$ 在AI芯片市场份额攀升至22%,推动股价单季上涨27%。然而,市场对七姐妹的依赖度出现松动迹象:

$苹果(AAPL)$ :iPhone销量疲软致营收增幅收窄至2%,服务业务21%的增长难掩硬件瓶颈。

$特斯拉(TSLA)$ :关税不确定性下毛利率降至17.4%,股价较财报公布后下跌12%。

亚马逊:一季度营收指引低于市场预期,核心云业务AWS营收连续三季度增速持平且略逊预期,财报发布后股价盘后跌幅超5%。

尽管FactSet预计科技股2024年EPS增长24%,但摩根士丹利预警2025年增速可能放缓至18%,过度依赖AI叙事的高估值个股面临压力。科技股当中的七巨头的平均盈利增速从三季度30%骤降至15%。

(二)银行股:利率红利与资本市场的双重馈赠

金融板块以51.2%的盈利增长领跑标普500,主要驱动力来自:

净息差韧性:尽管美联储暂停加息,摩根大通(JPM)净利息收入仍同比增长11%, $高盛(GS)$ 固收业务营收跃升23%。

投行业务复苏:IPO市场回暖带动高盛承销收入增长34%,摩根士丹利财富管理AUM突破5万亿美元。

低基数效应:2023年四季度FDIC特别评估导致银行板块EPS基数较低,2024年自然修复。

新加坡投资者特别要注意的是新加坡银行业同步受益,星展银行(DBS)净息差稳定在2.11%,带动股价全年上涨54.8%,远超海指表现。但需警惕:若2025年下半年降息提速,银行净息差可能收缩50-80基点。

三、财报已出,何去何从:从“估值扩张”到“盈利验证”

当前市场正处于关键转折点:2.8万亿美元期权即将到期可能加剧波动,但企业回购(Q4宣布规模达2,340亿美元)提供支撑。配置建议:

超配:现金流稳定的科技(云计算、半导体,比如ServiceNow)、金融(全能型银行,比如JPM)、医疗(减肥药产业链)。

规避:高杠杆消费股及关税敞口超过15%的工业公司,比如Sysco (SYY)。

正如FactSet分析师John Butters所言:“当盈利增长能覆盖估值溢价,市场仍具上行空间,但选股能力将取代β收益成为胜负手。”

而谋老师的一句话总结就是:美股贵不贵,看怎么选股。

本周操作

继续做空MSTR,提高高盛的SP仓位。

欢迎订阅我的实盘分享:谋定后动的个人主页以及我的公司Mou Investment的主页

============================

【我的书】

这书可以说是四年磨一剑,从普通投资者角度出发,提供了一整套经过多年实盘检验的投资方法论,深入介绍了投资市场的选择、投资仪表盘的构建、ETF的运用、美股期权入门及进阶,手把手指导读者少走弯路少掉坑。============================

【往期链接】

【谋周报】 中概股,加仓 or 做空?(2025/05 总第208期)

【谋周记】 预期打满能否冲高 - 特斯拉财报前瞻(2025/04 总第207期)

【谋周记】 美股泡沫起来了吗?(2025/03 总第206期)

============================

【我的航拍】

我们投资的目的是让我们的生活变得更好,有更多的时间陪伴家人或者做自己喜欢的事情,而不是相反。

本人爱好航拍,这里分享一张我的航拍作品,新加坡滨金沙酒店除夕夜烟花,摄于2019年。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 主神级交易员鄧文·02-10再啰嗦一句:罗素、7姐妹、科技、价值,罗素在市场预期利率下行阶段都跑不赢7姐妹和科技,在去年10月份开始跑不赢价值,目前市场预期利率上调、开始计价贝森特的压低10Y预期,美联储宽松推动市场预期利率下降渗透到经济的速度、远大于贝森特压低10Y推动市场预期速度(还没算这个渗透经济的速度可能更慢,因为其作用于资本支出和制造业,没消费服务占比大),也就是说7姐妹的涨势要远大于罗素张数;如果市场计价贝森特打开的经济前景,价值和科技的涨速会大于罗素张数,毕竟罗素第一轮最大的计价特朗普效应已经结束,点赞举报

- 主神级交易员鄧文·02-10结构性机会大家都看得到,但环境不同下,不同于特朗普1.0、耶伦时代,结构性的分化收减应该是新的超弦理论波动,新的路径,只有投机资金才敢下注新路径,点赞举报

- 吧唧1·02-09感谢谋定老师的经验总结![鬼脸]1举报

- gagiel·02-11谢谢分享 [强]点赞举报

- 尖沙咀啵嘴·02-10感谢老师分享!点赞举报

- Xzhouz·02-10阅点赞举报

- 梓坚·02-10👍👍1举报

- 闲人马斯克·02-09谢谢分享1举报

- 嘉老虎·02-09每周一约1举报