华尔街吓跌9%!就因少赚了7亿现金?Paypal财报暗藏玄机

核心业绩表现与市场反馈

收入与EPS表现:PayPal Q2 2025收入82.9亿美元,同比增长5%,超出市场预期80.8亿美元;非GAAP EPS为1.40美元,同比+29.6%,高于预期1.30美元,显示盈利能力显著提升。

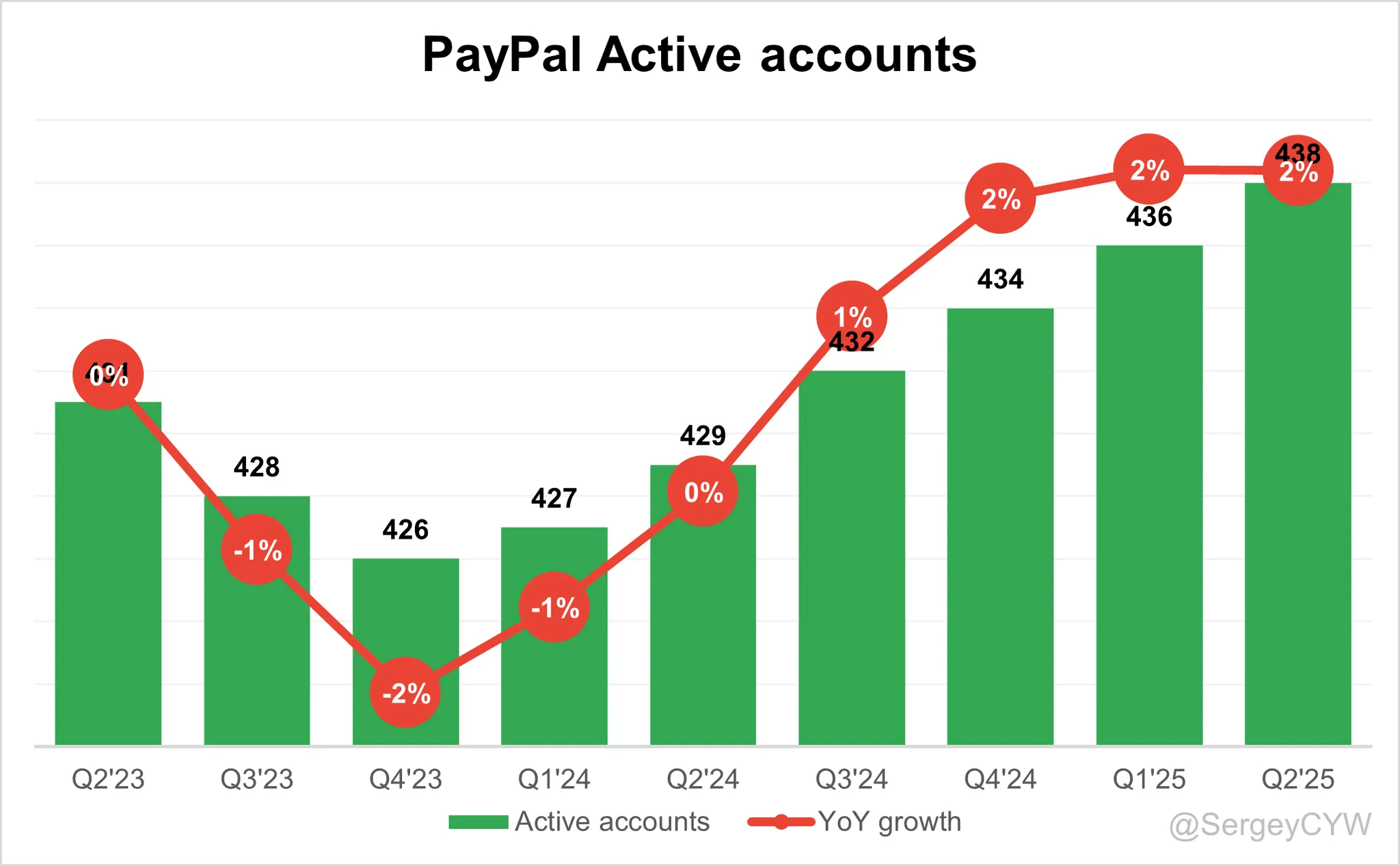

关键运营指标:总支付量(TPV)达443.6亿美元,同比增长6%,活跃账户增至4.38亿,同比+2%;交易利润同比增长7%至38.4亿美元,但环比Q1略有放缓。

业绩指引与基调:公司上调全年非GAAP EPS指引至5.15-5.30美元(原4.95-5.10美元),Q3 EPS指引1.18-1.22美元略低于市场预期1.20美元;管理层基调积极,强调AI、加密货币及全球扩张潜力。

然而,调整后自由现金流仅6.56亿美元,远低于预期14亿美元,环比Q1暴跌53%,可能因运营支出环比增长(67.8亿美元 vs Q1 62.6亿美元)及重组成本拖累。

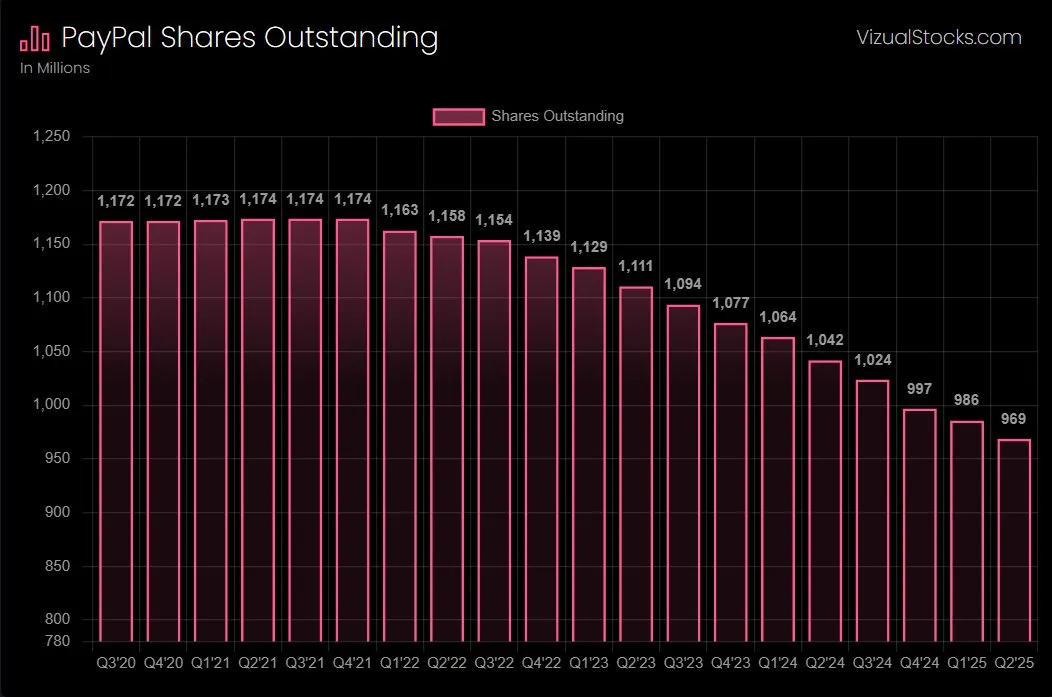

财报发布后的7月29日,股价下跌8.66%至71.45美元(前收78.22美元),反映投资者对自由现金流下降(6.56亿美元,远低于预期14亿美元)及Q3指引偏保守的担忧。自由现金流的下降也会降低公司未来回购的能力。

投资要点

盈利能力提升驱动估值支撑,但短期现金流压力需关注

PayPal Q2 EPS 1.40美元,同比+29.6%,非GAAP运营收入超16亿美元,同比增长13%,显示成本控制与盈利能力优化成效显著。交易利润同比增长7%至38.4亿美元,支撑全年指引上调(EPS 5.15-5.30美元,+11-14%)。然而,调整后自由现金流仅6.56亿美元,环比Q1暴跌53%,远低于预期14亿美元,可能因运营支出环比增长(67.8亿美元 vs Q1 62.6亿美元)及重组成本拖累。短期内,现金流压力可能压制估值,但若Q3后恢复(指引6-7亿美元全年),有望缓解市场担忧

Venmo与BNPL业务成增长引擎,强化平台化战略

Venmo收入同比增长>20%,TPV增长12%,其中“Pay with Venmo”支付量增>45%,显示其在消费者支付市场的渗透率提升。BNPL业务交易量增长>20%,月活跃用户增18%,表明分期支付需求旺盛。公司推出“PayPal World”及支持>100种加密货币的“Pay with Crypto”,瞄准全球6.5亿加密用户,强化平台化布局。Venmo与BNPL的强劲表现,或为估值重定价提供正向催化,特别是在电商复苏预期下

宏观环境与竞争加剧构成下行风险,需警惕消费疲软影响

CEO Alex Chriss指出,美国零售消费放缓、宏观环境不稳定及竞争加剧为主要风险。Q2 TPV增长6%,虽超预期,但低于历史高位,反映电商交易量增长放缓(Q1仅3%)。Apple Pay、Stripe等竞争对手的压力,或进一步压缩PayPal的品牌支付市场份额(Branded Checkout)。若消费需求持续疲软,TPV增长可能进一步承压,需关注Q3表现(指引TPV隐含4%增长)

AI与全球扩张潜力打开长期成长空间,估值重定价边界扩大

管理层强调AI、广告及加密货币将重塑商业模式,CEO称未来5年购物方式变化将超过去20年。PayPal World计划2025年秋季上线,目标实现全球钱包互操作性,或提升国际市场渗透率(目前TPV中国际占比约40%)。这些战略方向,或为估值提供长期支撑,当前P/E 17.36x(LTM)相对行业中枢偏低,若市场预期转向成长,估值重定价空间可期。

市场预期变化自由现金流与指引偏离成焦点,行业竞争格局未改

此前市场关注点包括用户增长放缓(Q2活跃账户+2%)、毛利率压力及竞争加剧。

财报中,Venmo与BNPL表现超预期,部分回应增长担忧,但自由现金流下降及Q3 EPS指引偏保守,未能完全改变市场预期。行业竞争格局未见显著恶化,PayPal仍保持领先地位,但需警惕Stripe、 $苹果(AAPL)$ Apple Pay等对手在品牌支付领域的侵蚀。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 额额额·07-31 11:16自由现金流下跌是因为先支付后付款,这些钱因为时间问题错位而已点赞举报

- 会唱歌的小包子·07-31 11:12自由现金流下降确实需要关注,短期可能会影响股价走势点赞举报

- 超越666888·07-31 14:081点赞举报

- 小苹果儿儿·07-31 08:05这篇文章不错,转发给大家看看点赞举报