AI广告巨头业绩达标却遭血洗:市场在怕什么?

$Trade Desk Inc.(TTD)$ Q2 财报“成绩单”虽看似稳健:营收以 694 百万美元同比增长 19%,盈利也略超预期,但市场反应却极其悲观,盘后股价一度暴跌超 26%。投资者显然对“增长放缓 + 指引平淡”的组合更敏感,导致市场期待与公司实际表现反差过大,成为股价大跳水的核心原因。

财报核心数据详解

营收与用户趋势

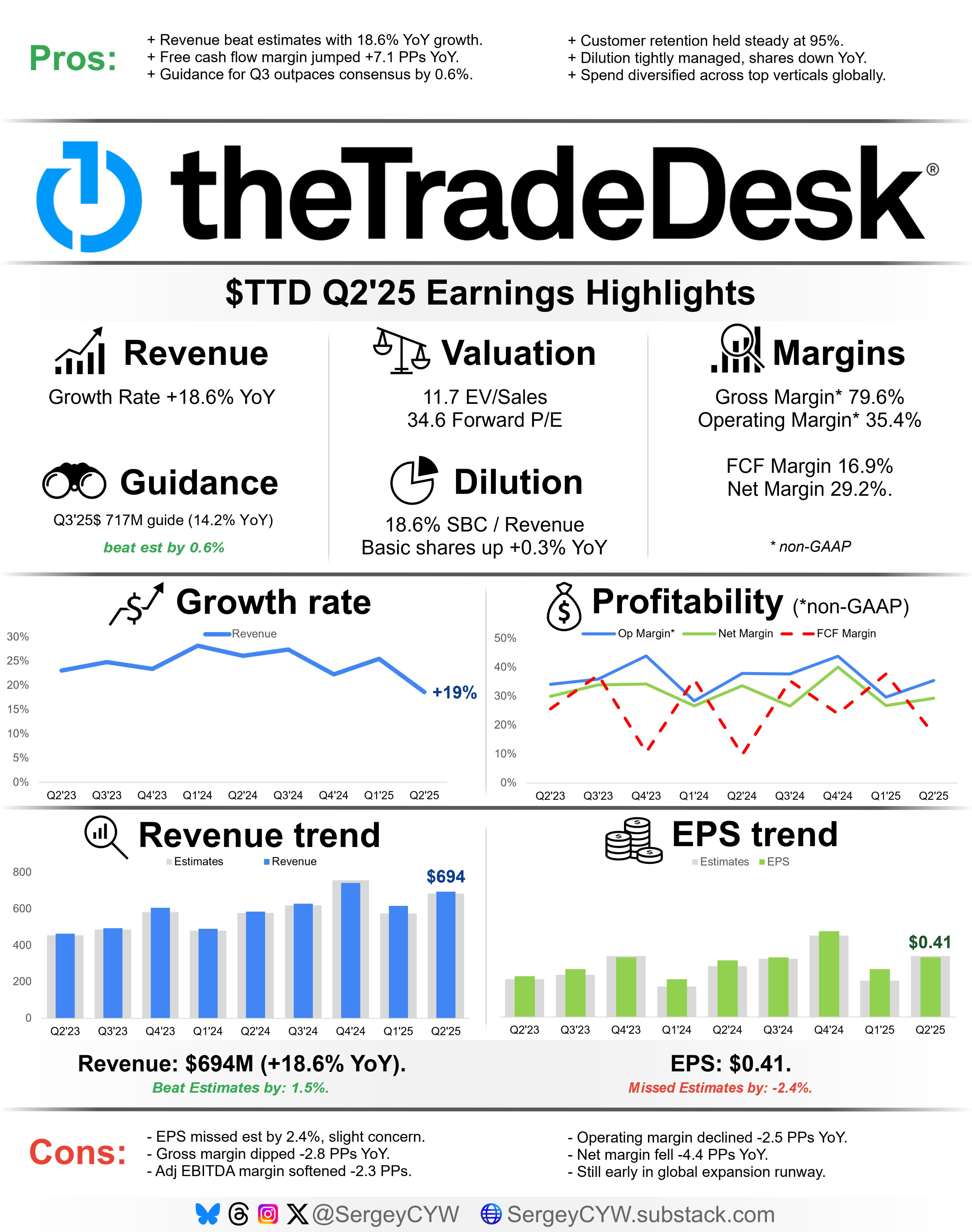

Q2 营收:694 百万美元,同比增长 ~19%,略高于市场预估的 ~$686 M

上半年累计增速为 ~22%,相比去年同片整体增速略有放缓

盈利与现金流

Non-GAAP EBITDA 为 271 百万美元,利润率约 39%,高于预期的 ~$261 M(~37%),但同比略有压缩(去年为 ~41%)

GAAP 净利润约 90 百万美元,每股收益为 $0.18(GAAP) / $0.41(Non-GAAP),略优于市场估计

指引与未来预期

Q3 指引:营收至少为 717 百万美元,EBITDA 为 277 百万美元,基本符合市场预期,未提供 GAAP 净利润 guidance。

组织结构与产品战略关键更新

CFO Laura Schenkein 宣布卸任,Alex Kayyal 将于 8 月接任 CFO,并继续担任董事会成员;同时 Omar Tawakol 加入董事会。

公司继续推动 Kokai (AI 平台)、OpenPath、Unified ID 2.0 等产品在 CTV、零售媒体等领域的应用落地,并加强与 Visa、Instacart、Snowflake 等生态合作伙伴联动。

指引

管理层对Q3的收入指导为7.17亿美元,同比增长约17%,调整后EBITDA为2.77亿美元,EBITDA率约为38.6%,略低于Q2。我们认为指引偏保守,反映了对宏观经济不确定性的谨慎态度。

在earnings call中,CEO Jeff Green提到:“Q2是我们强劲的一个季度,收入增长至6.94亿美元,同比增长19%,我们继续领先数字广告市场。”这一话术逻辑偏乐观安抚,强调Kokai和CTV的潜力,但也提到宏观环境的波动可能影响未来广告需求。

投资观点

结构性视角:增长路径是否稳固?

Trade Desk 正在由流量平台进一步向 AI + 生态平台升级,尤其在 CTV、零售媒体、新身份体系(UID2)等领域的全面布局,构建了长线护城河。CTV和零售媒体是TTD的核心增长引擎,AI驱动的Kokai平台进一步巩固其技术壁垒,属于长期可兑现的赛道。依赖短期话题的业务,国际化增长虽强劲,但可能受全球经济波动影响,需警惕广告主预算调整。 $Roku Inc(ROKU)$

分歧视角:增长预期是否被提前透支?

营收与盈利虽达标,但增速从 Q1 的 25% 下滑至 Q2 的 19%,加之指引无超预期表现,市场担忧高位估值缺乏新的增量动力,导致估值溢价显现下行风险。

当前估值隐含高成长预期,P/E为108.54,远高于行业平均15.7,显示市场对AI和CTV的乐观定价。市场可能定价过满,DCF公平价值仅28.39美元,若执行不达预期可能面临20%以上回调。可比公司如Zeta(Q2收入增长35.4%)和DoubleVerify(增长21.3%)估值较低,TTD的溢价需靠未来增长兑现。

战略判断:建设性建议视角

深化 Kokai 的全客户覆盖(已超 75% 支出通过平台运行),强化 AI 驱动的广告效率提升。同事,在 CFO 更迭期间,需避免增长与成本平衡失衡,尤其关注 Edge 买量、OpenPath 成交效率、AI 平台边际收益等。另外,继续推动与 $Visa(V)$ / $Snowflake(SNOW)$ / $Instacart, Inc. (Maplebear Inc.)(CART)$ 的数据联动与生态合作,构建更强的流量主导与数据壁垒。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 杜向峰·08-08 11:55看起来市场反应有点过激,或许要等调整后再低吸点赞举报

- 女娲后人·08-08 11:55市场担忧情绪太重,增长路径值得关注点赞举报

- ruan_7128·08-08 12:18哦呦!太吓人了点赞举报